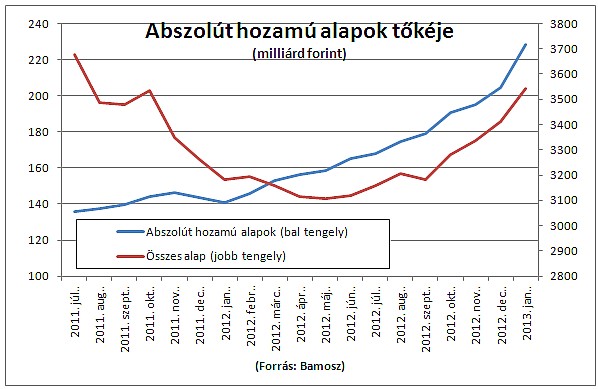

Az abszolút hozamú alapok kategóriájának 2011 közepi bevezetése óta, 2011 júliusa és 2013 januárja között, kicsivel több mint másfél év alatt vagyonuk 136 milliárd forintról 229 milliárd forintra emelkedett, ami 68 százalékos bővülés. (Korábban ezek az alapok általában a származtatott alapok kategóriájában szerepeltek.) Eközben az összes hazai alap tőkéje először jelentősen visszaesett, majd az utóbbi hónapokban újra ütemesen bővült, de csak mostanára érte utol nagyjából a 2011 közepi szintet.

Az abszolút hozamú alapok még a végtörlesztés idején, 2011 végén-2012 elején bekövetkezett tőkekiáramlást is megúszták, azokban a hónapokban is majdnem folyamatosan bővülni tudtak, alig csökkentek valamelyest. Most pedig az alacsony kamatszint késztethet egyre több befektetőt arra, hogy legalább megtakarításai egy részéért kockázatosabb, de nagyobb hozammal kecsegtető értékpapírokat vásároljon. Ennek a folyamatnak a számok szerint az abszolút hozamú alapok is nyertesei. Februárban például további 14 milliárd forintot helyeztek el bennük.

A lényeg az állampapírok felett van

De mik is ezek az alapok, és mitől abszolút a hozamuk? Az alapkezelők szervezete, a Bamosz meghatározása szerint „azon alapok, amelyek tőkepiaci környezettől független pozitív hozam elérésére törekednek, és kiinduló pontként a kockázatmentes hozam meghaladását tekintik”. Úgy is szokták mondani, hogy nem benchmark-követők, azaz nem valamilyen irányadó mutató, például a BUX index meghaladására törekszenek, mint a klasszikus részvény-, kötvény- és vegyes alapok általában.

Ehelyett az állampapírokat, általában a rövid futamidejűeket szeretnék túlteljesíteni, ezek hozamát nevezik ugyanis kockázatmentes hozamnak a közgazdászok. E filozófia értelme, hogy ne valamihez képest, relatíve akarjunk jól teljesíteni, mert az szép, szép ugyan, de tönkre is lehet bele menni. Az úgynevezett benchmark-követő alapok esetében például az számít szép eredménynek, ha az irányadó indexet túlteljesítik.

A végzetes pirruszi győzelem

Ezen gondolkodásmód szerint, ha egy hazai részvényalap – melynek benchmarkja a BUX – a BUX indexnél egy év alatt tíz százalékponttal többet hoz, az már nagyon jó eredmény. Például ha a BUX felmegy 20 százalékot, az alapunk meg 30-at, az kiváló. (Főleg, ha az infláció és a kamatszint ennél jóval alacsonyabb.)

A cikk támogatója az Aegon Befektetési Alapkezelő

---- Lehet mindig pluszban teljesíteni? ----

De ha az történik, hogy a BUX 40 százalékot zuhant, az alapunk meg csak 30-at, akkor ez a siker már nem olyan szép, hiszen még néhány ilyen szép pirruszi győzelem, és elvesztettük mindenünket. (Pirruszi győzelem: olyan diadal, amely a nagy vér- és anyagi áldozat miatt felér egy vereséggel /Wikiszótár/.)

De hogyan érik el a híres külföldi hedge fund-okhoz több szempontból hasonló abszolút hozamú alapok azt, hogy minden piaci körülmények között pluszban teljesítsenek? Vannak erre különböző technikák. A részvényalapok furcsán néznének ki teljesen részvények nélkül, és – a Bamosz-ajánlás szerint – átlagosan legalább tőkéjük 80 százalékát részvényben tartják. Sokszor akkor is, ha hosszan tartó esés bontakozik ki a piacon.

Menekülj, oszd meg, shortolj

Például válság esetén bármikor aranyba vagy kötvénybe menekülhetnek, miközben még esetleg részvényt is shortolnak. Egy másik fontos eszközük a stoploss-megbízások alkalmazása, ami azt jelenti, hogy ha eszközeik ára esni kezd, akkor nem hagyják, hogy egy bizonyos szintnél magasabb veszteség érje őket, hanem gyorsan lezárják a pozíciójukat.

A nyereség legyen hosszú, a veszteség rövidke

De hát ha ez ilyen egyszerű, akkor miért nem épül minden alap befektetési politikája az abszolút hozamú stratégiára? – kérdezheti joggal az olvasó. Sajnos nincsenek csodák, biztos módszerek, ha lennének, akkor mindenki olyanokban, akár teljesen egyforma tökéletes befektetésekben tartaná a pénzét. De a legokosabb szakemberek sem tudják mindig megmondani, mikor következik hosszabb hegymenet (hossz) vagy lejtmenet (bessz) a tőzsdén, és mikor jön esetleg hosszan tartó stagnálás.

|

Hivatalos definíció (a PSZÁF ajánlása szerint): Abszolút hozamú alapok (absolute return funds) és teljes hozamú alapok (total return funds): „Abszolút hozamú alapnak minősülnek azok az alapok, amelyek esetében a befektetési politika és/vagy stratégia alapján – egy előre meghatározott kockázati limit figyelembevételével - az alap hozam célkitűzéseinek megvalósítása érdekében az alap portfóliójába tartozó eszközcsoportok szabadon változtathatók.” „Teljes hozamú alapnak minősülnek azok az alapok, amelyek esetében a befektetési politika és/vagy stratégia alapján az alap hozam célkitűzéseinek megvalósítása érdekében az alap portfóliójába tartozó eszközcsoportok szabadon változtathatók egy előre meghatározott kockázati limit betartása nélkül.” |

Előfordul tehát, akár egymás után többször is, hogy az alap rossz irányba áll, és még ha a veszteségcsökkentő stratégiának megfelelően gyorsan ki is száll a pozícióiból (befektetéseiből), akkor is elszenved néhány ezrelék mínuszt. Ha ez többször előfordul egymás után, akkor már gyorsan összejöhet 1-2 százalék bukás. (Vannak például, akik szerint nem az a lényeg, hogy mindig jó irányba álljunk, hanem az, hogy a nyereséges pozíciókat hosszan hagyjuk futni, a veszteségeseket pedig gyorsan zárjuk le.)

Beleesni a résbe

Máskor pedig az a probléma, hogy amikor a pozíció veszteségesre fordul, akkor hiába van rá stop loss-megbízás, hiába próbálunk gyorsan kilépni belőle, nem lehet, vagy csak nagyon rossz áron. Ez a gap (rés) jelensége, amikor például tőzsdezárás és tőzsdenyitás között nagyon megváltozik a piaci hangulat. Vagy hirtelen pánik tör ki, és annyira gyorsan zuhan minden, hogy nincs lehetőség, idő a kis veszteséggel történő zárásra, pillanatokon belül máris több százalékkal mozdulnak el az árak. Az ilyesmi ellen egyszerűen nem létezik teljes védelem. Emiatt az egyes pozíciók méretét általában igyekeznek erősen korlátozni, sok kis részre osztani a tőkét.

Mindez tükröződik az alapok tavalyi teljesítményében is: Tavaly húsz olyan magyar abszolút hozamú befektetési jegy volt, amelynek hozama meghaladta a tíz százalékot. Ám volt néhány, konkrétan négy darab olyan is, amelyeké szintén két számjegyű lett, de mínuszban. Összességében azonban nagyon jó évet zártak ezek az alapok.

A cikk támogatója az Aegon Befektetési Alapkezelő

Csak januártól hatályos a törvénymódosítás.

Csak januártól hatályos a törvénymódosítás.