Yakov Amihud, a New York-i egyetem pénzügy professzora az Budapesti Corvinus Egyetemen az 5th Annual Financial Market Liquidity nevű konferencián adta elő friss kutatását, 2014. november 21-én. (A cikk címe: The Pricing of the Illiquidity Factor's Systematic Risk)

A rejtély

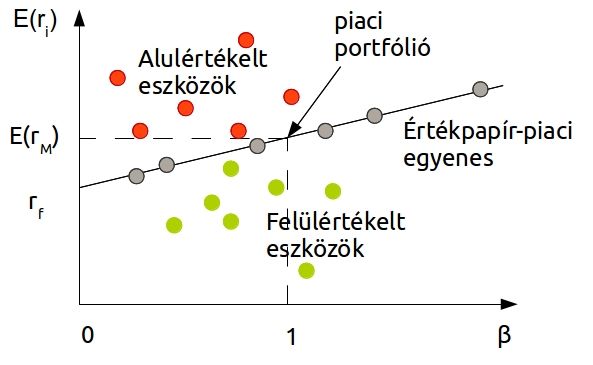

Aki egyetemi tanulmányaiból emlékszik a tőkepiaci eszközök árazási modelljére (CAPM), az jól tudja, hogy a CAPM-beli béta egy adott részvénynek a piaci portfólióval való együttmozgását méri. Amelyik részvénynek magasabb a bétája, attól magasabb elvárt hozamot várnak a befektetők.

Emlékeztetőül, az értékpapírpiaci egyenes az elvárt hozamot mutatja a piaci béta függvényében.

|

| Értékpapírpiaci egyenes |

Az elmélet szerint egy jól árazott piacon minden befektetésnek az egyenesen kellene lennie. A gyakorlatban azonban találunk olyan eszközöket, amelyeknek a hozama ettől eltér. Kérdés, hogy az eltérések csak a véletlennek köszönhetők, vagy van valamilyen fundamentális oka. Fama és French 1993-ban megjelent híres cikke megmutatta, hogy lehet még néhány olyan fontos tényező a piaci indexen (piaci kockázati prémium) kívül, amelyek miatt a befektetők módosíthatják hozamelvárásukat. Ilyen az

- SMB: „small minus big” - a kis- és nagyvállalati részvények közötti különbség az elvárásokban (vállalatméret);

- HML: „high minus low” - a kis- és nagy Market-to-Book rátájú cégek közötti különbség (általában a növekedési várakozásokat jelenti);

- UMD: „up minus down” - az előző időszakban legjobban és legrosszabbul teljesítő részvények közötti különbség (Ez utóbbi tényezőt Carhart (1997) ajánlja.).

Ha a jelenlegi piaci körülmények között visszateszteljük, hogy jó-e ez a négyfaktoros modell, akkor nagy valószínűséggel arra jutunk, hogy van jó néhány olyan alulárazás a piacon, amit nem tudunk megmagyarázni a fenti tényezőkkel. Yakov Amihud egy újabb faktort, az IML-t ajánlja, ami az illikviditási prémiumot ragadja meg:

- IML: „illiquid minus liquid” - az illikvid és a likvid részvények közötti különbség.

Már korábban is ismert volt, hogy adott időpontban a likvidebb részvényeket máshogy árazták, mint a kevésbé likvid részvényeket. Azt is megmutatták már, hogy ugyanazt a részvényt az időben másként árazzák, ha más a likviditása. Ezt mutatja például az ún. Amihud-illikviditási (ILLIQ) mérték, ami a napi abszolút hozamok és a napi forgalom arányának éves (vagy x napon át mért) átlaga. Az IML ötlet tehát jónak tűnik, de ha egyszerűen beillesztjük a regressziós modellbe és visszatesztelnénk, az adatok szerint a likviditás nem magyarázná szignifikánsan ezeket a hozamkülönbözeteket. Ezek szerint nem létezne likviditási prémium?

Amihud a következőt javasolja: gondoljunk bele abba, hogy az elmúlt 20-30 évben mindig ugyanolyan időszakokkal találkoztunk-e a tőzsdén? Voltak bizony likviditási válságok, likviditásbőséggel jellemzett időszakok, tripla bolondóra, krízisek. A likviditás hiánya nem volt mindig ugyanannyira égető probléma! Vagyis akkor kellene, hogy a likviditás költsége hasson az árazásra, amikor likviditáshiány van.

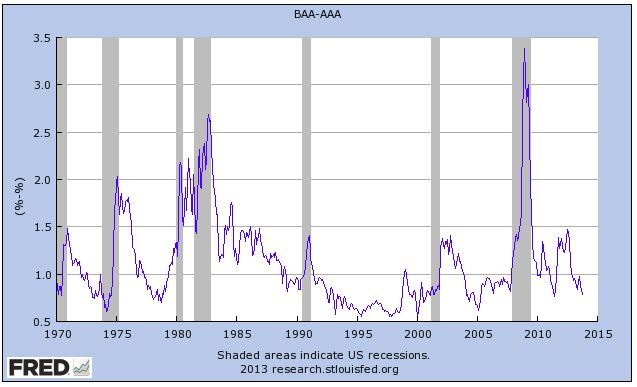

Brunnermeier és Pedersen 2009-ben a pénzügyi válságra reagálva írt tanulmányukban felhívták a figyelmet arra, hogy a piaci likviditás (forgalom nagysága, árhatás, árrés alakulása) szorosan összefügg a finanszírozási likviditással (vagyis milyen olcsón és könnyen tudok forrásokat szerezni, megújítani). Ezt felhasználva Amihud azt hangsúlyozza, hogy a piaci likviditást az egész piacot érintő kockázatnak tekintsük és különböztessük meg azokat az időszakokat, amikor olcsón és könnyen lehetett forráshoz jutni azoktól, amikor ez nem ment könnyen. Vagyis figyeljünk oda finanszírozási likviditásra. Ő a korábbi időszak BAA besorolású kötvények felárát tekinti olyan mérőszámnak, ami jól mutatja a finanszírozási költségét. Elvégre is válságban drágább pénzhez jutni és ennek érződnie kell a tőzsdei kereskedésben is. Ez már tényleg működik, az adatok is alátámasztják.

Az ábra alapján talán nem is kell nagyon magyarázni, hogy ez a hozamfelár mennyire jól mutatja a forrásbevonási nehézségekkel járó időszakokat:

|

| BAA kötvények hozamfelárai. Jól látszanak a nehezen finanszírozható időszakok. A szürkével jelzett időszakokban az USA gazdasága recesszióban volt. Forrás: FRED |

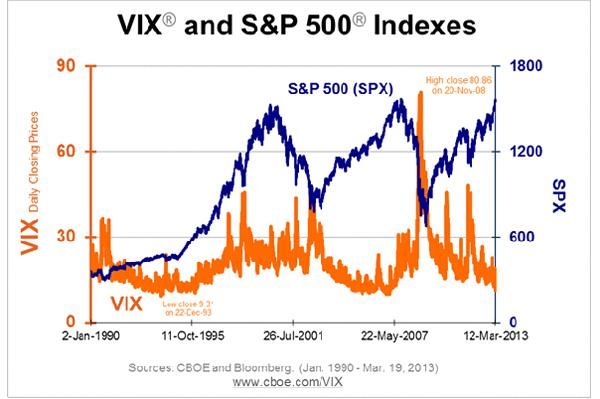

Amihud azt is megmutatja, hogy ha a piaci likviditás hiánya is szignifikánsan hat a likviditás árazására. A piaci likviditást itt a tőkepiaci index volatilitásának változásával méri. Ő a volatilitást az adatokból számolta, de illusztrációként nézzük meg a volatilitást szintén jelző VIX indexet! A volatilitás idősorának ábrája is magáért beszél, nem minden likviditási krízis jelentett jelentős árzuhanást, de hatott a pénzügyi piac teljesítményére:

|

| Volatilitás és az S&P500 index az időben. Forrás: //seekingalpha.com |

Összegezve, a likviditás árazása tehát attól függ, hogy éppen mekkora likviditásbőség vagy hiány van a világban. Ezeket az eszköz (piaci) likviditás és a finanszírozási likviditás nagyságával ragadhatjuk meg. A részvényeket az eredeti CAPM-hez képest alulárazzák, ha likviditáshiány van (akár finanszírozási, akár piaci), és mindez az árazási különbség eltűnik, ha nem kell törődnünk a likviditási problémákkal.

A rejtély megoldója

Yakov Amihud a New York University-hez tartozó Stern Business School-on (az ottani gazdálkodástudományi kar) pénzügy professzor (Ira Leon Rennert Professor of Entrepreneurial Finance) aki a hetvenes évek közepétől ír a részpiaccal és a vállalati összeolvadásokkal kapcsolatos világszínvonalú publikációkat. Ez itt a Stern bejárata New Yorkban:

Ő itt pedig a szerző előadás közben:

Havran Dániel

A Klasszis Média Lapcsoport állandó szerzője, Bod Péter Ákos a nemzetgazdasági miniszter által jegyzett versenyképességi stratégiát elemzi.

A Klasszis Média Lapcsoport állandó szerzője, Bod Péter Ákos a nemzetgazdasági miniszter által jegyzett versenyképességi stratégiát elemzi.