Mennyit allokáljunk részvényekbe, kötvényekbe rövidebb és hosszabb távon? – ezt kellett eddig elsősorban eldöntenie egy vagyonkezelőnek Craig MacKenzie, az Aberdeen Asset Management szenior befektetési stratégája szerint. De annak a világnak lényegében vége. A szakértő egyébként is főleg pár rossz hírt osztott meg a hallgatósággal.

Mert mik a növekedési kilátások a világban a következő tíz évre? Az aktív korú lakosság népességnövekedése korábbi évtizedekben a fejlett világban, a legnagyobb országokban (USA, EU, Egyesült Királyság, Japán, Kína) jó volt, ez azonban leállt, illetve nemsokára leáll, még Kínában is. Így az eddigi gazdasági növekedést segítő egyik legfontosabb tényező kiesik.

Túl sok megtakarítás, túl kevés reálbefektetés

A növekvő termelékenység még segíthetne ezen, csakhogy a termelékenység növekedése is csökkenőben volt az elmúlt tíz évben. A megszorítások éveiben a kormányok sem igazán próbáltak ebbe besegíteni, hatékonyságot ösztönözni. A befektetés-arányos megtérülés Európában ezért nagyon alacsony, évi egy százalék körüli szintre csökkent.

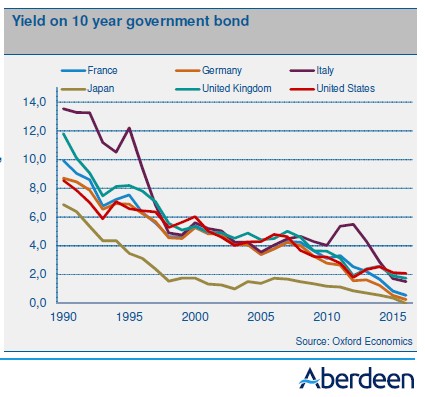

Egy másik fontos világtendencia a hozamok csökkenése. A legtöbb gazdaságban már körülbelül 1990 óta csökkennek az állampapír-hozamok, részben az alapkamatok csökkenése miatt. Ami tehát nem a pénzügyi válsággal kezdődött, hanem hosszú távú, mély, strukturális oka van. A keresletre és kínálatra vezethető vissza, a túl-megtakarításra. Túlságosan sok a megtakarítás, nincs elég reálgazdasági befektetés, így csökken a kamat, az az ár, ami a két piacot kiegyenlíti.

Donald Trump mint kockázat

Sok országban a középosztálybeli megtakarítók aránya növekedett, a befektetések volumene viszont csökkent. Különböző okokból, az egyik példa szerint régen több millió fontba került egy számítógép-rendszer, ami most 500 fontért megkapható. Így az alacsony kamatok korszaka várhatóan továbbra is fennmarad. Ez jó hír a befektetni, vásárolni (például házat venni) vágyóknak, ám rossz hír a megtakarítóknak.

|

| Állampapír-hozamok |

A legfőbb kockázatok a következő három évre, mint egy esetleges amerikai recesszió, a kínai kemény landolás, vagy Donald Trump győzelme közül az amerikai recessziónak a munkanélküliség jelenlegi szintje és a történelmi tapasztalatok alapján mintegy 50 százalék a valószínűsége.

Lanyha maradhat a növekedés

Korábban a rövid és hosszú hozamok különbsége nagyon jó találati aránnyal jelezte előre a recessziók és a részvénypiaci esések bekövetkezését. Ma azonban a modellen változtatni kellett, mert a hozamviszonyok teljesen szokatlanok, a hozamok a negatív tartományokban is lehetnek. A recesszió véleményünk szerint nem áll küszöbön, de a növekedés továbbra is visszafogott lehet – mondta el Craig MacKenzie.

Az USA részvényeihez eléggé negatívan állnak hozzá jelenleg, mivel a vállalati nyereségek visszaestek, Európában és a feltörekvő piacokon jobbak a kilátások. A QE Európában és Japánban is jó hatással lehet a hozamokra, de ezek mindenképpen elmaradnak majd a válság előttitől.

Újfajta diverzifikáció kell

A régi diverzifikációs modell szerint a kötvények és a részvények kiegyenlítették egymást, a részvények visszaesésekor sokszor a kötvények profitáltak, így érdemes volt megosztani a kétféle csoport között a kockázatot. A diverzifikáció előnyei bizonyos esetekben ezentúl is megmaradhatnak, más esetben lehet, hogy a diverzifikációval csak az egyik helyett egy másik negatív hozamú eszközbe fektetünk.

A nyersanyag-befektetésekbe is érdemes volt diverzifikálni korábban, a 2000-es évek elején, de a nyersanyagciklusok nagyon hosszúak, aminek komoly okai vannak. Kínában nemcsak a növekedés esett vissza, a növekedés természete is megváltozott. A befektetők rákényszerülnek arra, hogy új módszerekkel próbáljanak diverzifikálni.

Idejét múlt benchmarkok

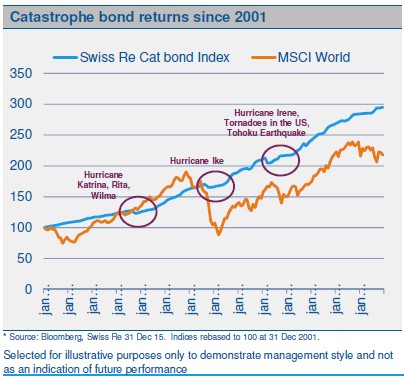

Az egyik ilyen terület az infrastruktúra, annak tőzsdén is szereplő ágai. Ilyen a megújuló erőforrások, a megújuló energia, amelyet Európában a kormányok is támogatnak. Ezek kapcsolata a részvénybefektetésekkel nagyon alacsony. Ilyen még a viszontbiztosítások területe is – a hurrikánok például cseppet sem a makrogazdasági ciklusokhoz igazodnak.

A kihívás ebben a környezetben, hogy a befektetőknek hozamot kell találniuk, akár nyugdíjról, akár biztosítási alapról van szó. Erre a válaszunk a multi asset befektetések. Korábban valamelyik benchmarkot (irányadó indexet vagy indexkosarat) kellett túlteljesíteni, de az ügyfelek nem tudják igazán meghatározni, milyen benchmarkokat kell saját tőkéjükre megszabniuk – mondta el Simon Fox szenior befektetési specialista.

Nincs már biztonságos hozam

A legtöbb ügyfél a készpénzhez képest szeretne évi 4-5 százalékkal több bevételt kapni, illetve hosszabb távon stabil bevételekre szert tenni. Fájdalmas, de ma már biztonságos eszközökkel nem lehet megfelelő hozamot elérni, ki kell terjeszteni a befektetéseket. A részvények is veszélyekkel járnak. Diverzifikálni kell, de túllépni a hagyományos befektetési eszközosztályokon, mint a szokásos részvény és kötvény.

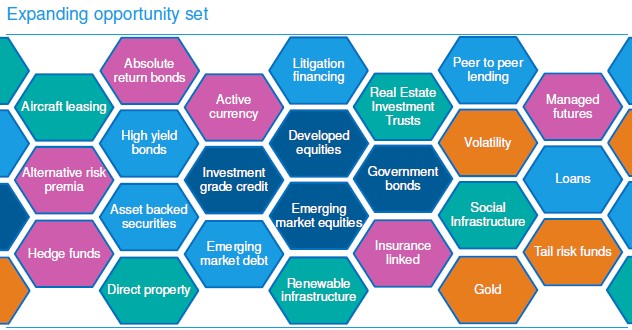

Közvetlen hitelezés, légijármű-bérbeadás, magas hozamú (és kockázatú) kötvények, biztosításhoz kötött hozamú befektetések, megújuló energia-infrastruktúra, ingatlanok, reáleszközök, szociális infrastruktúra (például kórház, iskola fenntartása), különböző devizaüzletek – sorolta fel a különböző multi-asset lehetőségeket a szakember.

Adj lízingbe repülőt

Korábban például sok bank lízingelt repülőgépeket légitársaságoknak, de ma már ez a tevékenységük háttérbe szorul. Ezen a tőkeigényes tevékenységen szép hozamot lehet elérni, miközben viszonylag kevés a gond vele, a felújításokat például jellemzően a légitársaság végzi – hangzott el.

|

| Befektetési alternatívák (forrás: Aberdeen Asset Management) |

A hurrikánok pedig úgy jönnek a képbe, hogy kötvényesített biztosításokat („cat-bonds”, azaz katasztrófa-kötvényeket) lehet vásárolni, melyek hozama nagyon magas, katasztrófák esetén azonban veszteségek keletkezhetnek. E kötvények ára a tőzsdétől teljesen függetlenül mozog. Léteznek terrorizmus elleni biztosítások is, mint befektetések, amelyek 1-2 támadás esetén még jó hozamot tudnak biztosítani.

Vannak még magas hozamú kötvények

Az európai magas hozamú kötvények (high yield bonds) piaca 80 százalékban USA-eszközökből áll – mondta el Ben Pakenham szenior befektetési menedzser. A magas hozamú kötvények rendszerint sokkal több hozamot biztosít, mint más befektetéseké. Hosszú távon a volatilitást csökkentő tényezők dominálnak.

|

| A Swiss Re katasztrófakötvény-indexe és MSCI World világ-részvényindex |

Az Egyesült Államokban a magas hozamú kötvények piaca erősen ki van téve az energiaáraknak is a palaolaj és palagáz felfutása, majd az árak esése miatt. Jelenleg 20 százalék körüli a bedőlési arány az energiaszektorban, ami azonban a kötvényárakban is jelentkezik.

Még több ilyen kötvény jöhet

A magas hozamú kötvények európai piaca rövid idő alatt tízszeresére növekedett, ami nagyrészt annak köszönhető, hogy sok bank mérlegének tisztítása érdekében nem hitelezett már egyes vállalatokat. A cégek 60 százaléka negatív listákon szerepel a bankoknál, holott ez korábban csak 10-15 százalék volt. A szakember az európai piac további növekedésére számít.

Az európai magas hozamú vállalati kötvényeknél javulás tapasztalható a cégek hitelképességében, a futamidők is rövidebbek, így kisebb a függőség kamatlábaktól is. (Európában 3,5, az USA-ban 4,3 év a duration.) Az európai kötvények 4,54, az amerikaiak 7,71 százalékos hozamot fizetnek átlagosan, eközben azonban az európai állampapír-hozamok alacsonyabbak, mint az amerikaiak.

|

| Európai részvényindex és magas hozamú európai kötvények indexe |

A Föld legjobb befektetése volt idén

A latin-amerikai részvények voltak 2016 elején a legjobban teljesítő eszközosztály a Föld bolygón – mondta el Nick Robinson szenior befektetési menedzser. (Április közepéig évi 26 százalékkal emelkedett az árfolyamuk átlagosan.) Hosszú távon a latin-amerikai részvények öt éves visszatekintő hozama viszont bőven átlag alatti, mínusz 40 százalék, még a feltörekvő piacok között is teljesen elhanyagoltak. Nem csoda, a 2015-ig terjedő öt évben a befektetők pénzt vontak ki a régióból, azonban az idén azután mégis megtalálták maguknak a régiót.

Mexikó súlya sokat nőtt, Brazíliáé csökkent az MSCI EM Latin-Amerika indexben. Brazíliában sok cég távozik a tőzsdéről, például felvásárlás vagy csőd miatt, Mexikóban éppen ellenkezőleg, sok új jön. Az idén jót tett a feltörekvő piacoknak a kínai jüan stabilizálódása és az árupiaci árfolyamok emelkedése is. Latin-Amerikának külön jót tett a dollár gyengülése is a feltörekvő piaci devizákhoz képest.

Szemetek Mexikóra vessétek

A térség gazdasági növekedése ugyanakkor a negatív tartományba süllyedt, különösen Brazíliában, amely egyre mélyebb recesszióba zuhan, miközben a munkanélküliség egyre nő. A térségben viszont jelentősen javult a kereskedelmi mérleg az idén, visszaesett az import és bővült az export egyaránt.

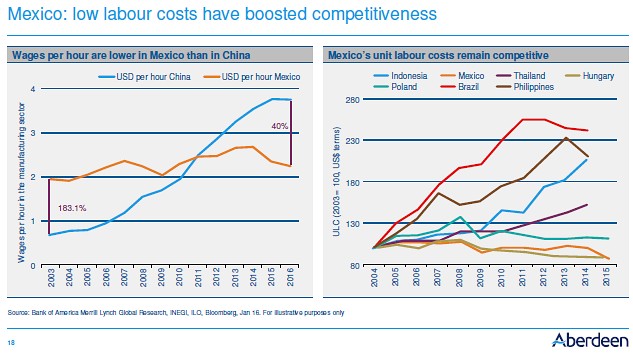

Mexikó figyelemre méltó, a nem teljesítő hitelek aránya csökken, a lakossági fogyasztás emelkedik. Az ország versenyképessége nagyot nőtt Kínához képest, a bérek emelkedése jóval elmaradt attól, sőt még csökkentek is. (A fenti jobb oldali ábrán Mexikó és Magyarország munkaerő-költsége közel azonos, és sokkal alacsonyabb a többi feltüntetett országnál. A bal oldalon a kínai és a mexikói bérek láthatók.)

Úgy tűnik, minden latin-amerikai országnak megvan a maga keresztje. Kolumbiában a békefolyamat különösen fontos, az olajlétesítmények elleni támadások például mostanában megszűntek.

Összességében a szakember úgy véli, a kihívások ellenére a régióban a vállalatok eléggé jó formában vannak, így ígéretes piacról van szó.