Szakál Gyöngyvér: A tőkeáttétel korlátozása a hitelintézeteknél – kinek jó ez?

A tőkeáttételi mutató szerepe és helye a prudenciális szabályozásban

Sok szó esik mostanában a prudenciális szabályozás egy új eleméről, a tőkeáttétel korlátozásáról. De mit is jelent valójában a tőkeáttétel és miért szükséges korlátozni a mértékét?

A tőkeáttétel egy gyűjtő fogalom minden olyan technikára, amely megsokszorozza a nyereségeket és veszteségeket. Mást jelent befektetési környezetben és a vállalati pénzügyek keretében. Ennek megfelelően bemutatására és mérésére is számos, eltérő tartalmú mutatót dolgoztak ki.

A bankoknál a tőkeáttétel - mint minden más vállalkozás esetében is - a működés velejárója. A hitelintézeteket tekintve azonban a részvényesek jövedelmére hatást gyakoroló elemek közül a működési tőkeáttétel helyett a finanszírozási tőkeáttétel szerepe jelentősebb. A kihelyezések finanszírozása ugyanis jelentős részben nem tőkéből történik, hanem idegen források igénybevételével valósul meg. Hitelintézeteknél akár 95:5-ös tőkeáttétel is előfordulhat, míg más szektorokban az idegen forrásbevonásban aktív vállalatok esetében is ennél lényegesen alacsonyabb aránnyal szoktak kalkulálni. Így a finanszírozási tőkeáttétel a tevékenység sajátosságából adódóan lényegesen magasabb, mint a többi szektorban. Mivel ennek tanulmányozása, illetőleg esetleges korlátozása jelenti a hitelintézeti prudenciális szabályozás alapját, a továbbiakban a tőkeáttételen belül a finanszírozási tőkeáttétel kérdésköre kerül részletesebben körüljárásra.

Banki szempontból érthető a tőkeáttétel növelésére vonatkozó igény. A tőke alapú hitelezés lényegesen drágább, mint a hitelből történő kihelyezés. Kérdés azonban, hogy meddig növelhető az idegen források aránya? Normál piaci körülmények között lényegében csak a finanszírozási források bevonásának képessége jelent határt. Stresszhelyzetben azonban egy szinten túl már jelentős veszélyekkel kell számolni, ha az eszközökhöz köthető cash-flow beáramlások nem fedezik a fix fizetési kötelezettségeket. A bevételek volatilitása vagy az eszközök leírása csökkentheti az intézmények fizetési képességét és szélsőséges esetben likviditási és/vagy szolvencia problémákhoz vezethet.

Az optimális tőkeáttételi pont meghatározásában és a tőkeáttétel azon belül tartásában a hitelintézetek azonban mindezidáig nem voltak érdekeltek. A legtöbb országban nem létezett ugyanis szanálási rendszer, amely piaci típusú megoldásokat kínált volna a bajba jutott bankok megmentésére. A jelentősebb intézmények a korábbi tapasztalatokra hivatkozva joggal bíztak abban, hogy felszámolás helyett adott esetben kormányzati segítségben részesülnek és a tulajdonosoknak, illetve a hitelezőknek nem kell olyan mértékű veszteséggel számolniuk, amelyek az elérhető nyereségek figyelembe vételével már nem vállalhatóak. Így bátran használták ki a rendelkezésre álló lehetőségeket.

Gazdaság- és pénzügypolitikai szempontból ugyanakkor nem ilyen egyértelmű a banki tőkeáttétel kérdéskörének a kezelése. Egyrészt ösztönzendő, mivel a hitelintézetek kritikus szerepet töltenek be a pénzügyi közvetítésben és a kereslet és kínálat összehangolását a gazdasági szereplők szempontjából a leghatékonyabban valósítják meg. Másrészről viszont korlátozandó, a már fentebb kifejtett veszélyek miatt. Ez a kettősség lehet a magyarázata annak, hogy bár a banki szabályozás az elmúlt több mint harminc évben jelentős változáson ment keresztül és a tőkeáttételt közvetetten korlátozó előírások is bevezetésre kerültek, abszolút értékben a kihelyezések korlátozására nem került sor.

A finanszírozási tőkeáttételen belül meg szokás különböztetni számviteli, névérték alapú és gazdasági tőkeáttétel típusú mutatót. A számviteli tőkeáttétel definíciószerűen az összes eszköz osztva az összes eszköz mínusz az összes kötelezettség értékével. A másik alkalmazott mérőszám ezzel szemben a tőkéhez viszonyítja az eszközök és kötelezettségek összegét. A gazdasági tőkeáttétel pedig a tőke volatilitását osztja az ugyanazon az eszközben fennálló saját tőkéből (idegen forrás igénybe vétele nélküli) megvalósuló befektetés volatilitásával.

A 80-as évek előtt a bankok által vállalt tőkeáttételt semmilyen mennyiségi típusú előírás nem kötötte meg. Az érvényben lévő jegybanki tartalékolási követelmények a tőkeáttétel mértékét nem korlátozták és alapvető feltételezés volt, hogy a bankok megfelelően tőkésített intézmények.

Az első bázeli tőkeegyezmény ezzel szemben már előrelépés volt egy tőkeáttétel típusú szabályozás irányába, hiszen az gyakorlatilag a számviteli tőkeáttétel korlátozásának bevezetését jelentette. A kibővített második csomag pedig a gazdasági tőkeáttétel limitálására tett kísérletet. Az első bázeli tőkeegyezmény óta eltelt időben azonban a szabályozók kizárólag a minél kockázat érzékenyebb módszerek bevezetését szorgalmazták.

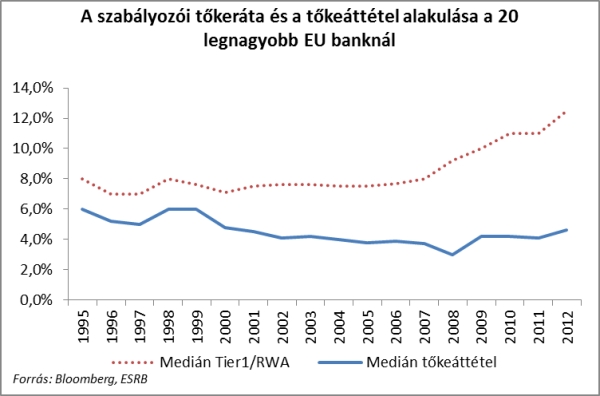

A kibontakozott gazdasági válság nyomán viszont újra megerősödtek az egyszerű, számviteli tőkeáttétel típusú szabályozást követelő hangok. Számos esetben megfigyelhető volt ugyanis, hogy a prudenciális előírásoknak megfelelő intézmények jelentős tőkeáttétellel működtek és annak ellenére, hogy a kockázatalapú követelményeket teljesítették, végül állami tőkejuttatásra szorultak. A piacok erre a jelenségre a tőkeáttétel csökkentésére irányuló nyomásgyakorlással reagáltak, nemkívánatos pénzügyi rendszerbeli és gazdasági hatásokat is előidézve. Ez vezetett el végül a tőkeáttételi rátára vonatkozó bázeli egyezmény elfogadásához.

A 2014 elején módosított és az európai szabályozás által is átvett tőkeáttételi mutató értékének a prudenciális előírások keretében történő korlátozása azonban nem helyettesíti a kockázat alapú tőkeráta szabályozást, hanem kiegészíti azt, és alkalmazása egyfajta keverékét jelenti majd a számviteli és a névérték alapú tőkeáttételi limiteknek. A Bázel III és a CRR rendszerében ugyanis a tőkeáttételi mutató a tőke értékéhez viszonyítja hitelintézetek összes (mérlegen belüli és mérlegen kívüli) kitettségének értékét. Érdekességként megemlíthető, hogy hasonló típusú szabályozás egy ideig már létezett Magyarországon. 1989 és 1991 novembere között ugyanis a banktevékenység

folytatásának bankfelügyeleti feltételeiről és az Állami Bankfelügyeletről szóló 106/1989. (X. 29.) MT rendelet szerint a mérlegfőösszeg nem haladhatta meg a bank saját tőkéjének hússzorosát, szakosított pénzintézetnél pedig a tizenötszörösét.

Az új bázeli típusú tőkeáttételi szabályozás célja egy olyan nem kockázat érzékeny, egyszerűen és könnyen kiszámítható ráta kidolgozása és gyakorlati használatának bevezetése, amely korlátozza a bankszektorban a jelentős tőkeáttétek kialakulását, az azzal szükségszerűen együtt járó leépítési folyamatok okozta szélesebb körű, a pénzügyi szektor és a gazdaság egészét érintő károk elkerülése érdekében.

A tőkemegfelelési mutatóra és a tőkeáttételi rátára vonatkozó követelmények rögzítése alapvetően más célt szolgál. Ez előbbi azt méri, hogy az intézmény rendelkezik-e a tevékenysége kockázatainak megfelelő tőkeszinttel, míg a bevezetendő tőkeáttételi mutató azt, hogy a kitettségeket milyen mértékben finanszírozzák tőkével. A tőkeáttételi ráta a kihelyezések tőkéhez viszonyított abszolút értékét korlátozza, nem vonva kétségbe a kockázat alapú szabályozás szükségességét és alapvető célját.

Mint azt az alábbi ábra is szemlélteti, a két mutató nem feltétlenül mozog együtt, illetőleg egy irányba. Elképzelhető a tőkeáttétel csökkentése úgy is, hogy közben nem változik az eszközök kockázatosságát is figyelembe vevő tőkemegfelelési mutató értéke, valamint az intézmények a szabályozói tőkeráta szintjének javulása mellett is növelhetik a tőkeáttételüket.

A fenti két elemhez hozzávéve még az újonnan alkalmazandó likviditási előírásokat is, megállapítható hogy az új hitelintézeti szabályozás csomag egyes tényezői (tőkemegfelelés, tőkeáttételi ráta, likviditásfedezeti követelmény) a bankokra ható ösztönzőket tekintve is fontos kiegészítői egymásnak, amely miatt mindhárom rendszer együttes alkalmazása kívánatos. Ha csak a tőkeáttételi mutatóra vonatkozó előírások korlátoznák a hitelintézetek tevékenységét, akkor az a magasabb kockázatú kitettségek vállalására ösztönözne. Az LCR mutatóra vonatkozó követelmény pedig a magas likviditású, alacsony kockázatú eszközök tartását preferálja, míg a kockázatalapú követelmény teljesítése érdekében a kockázati profil csak pótlólagos tőke rendelkezésre bocsátásával növelhető.

A tőkeáttételi mutató számítása, jelentése és nyilvánosságra hozatala

Bár a tőkeáttételi rátára vonatkozó mutató számítása tekintetében alapvető cél volt az egyszerűség és az alkalmazott számviteli sztenderdektől független összehasonlíthatóság, az eredeti bázeli mutatóra vonatkozó előírások módosítása, illetőleg az európai szabályozásnak a bázeli szabályokhoz képesti jelenleg még fennálló eltérései egyelőre nem biztosítják a fenti célokat.

Gyakorlatilag csak a mérlegen belüli kitettségek kezelése tekinthető a mutató szempontjából biztos pontnak: az eszközök egyenként, nettósítás és kockázati súlyozás alkalmazása nélkül kerülnek beszámításra. A mérlegen kívüli tételek számbavétele azonban már a bázeli csomagban is számos változáson ment át, ami várhatóan a CRR követelményrendszerének pontosításában is megjelenik majd.

A bázeli mutató és a CRR szabályozás közötti különbségeket a következők tekintetében szükséges rendezni: mérlegen kívüli tételek hitelegyenértékesítési tényezői, a változó letétek, a származtatott ügyletek és az értékpapír finanszírozási tranzakciók (repo, értékpapír kölcsönzés és hosszú elszámolású ügyletek) szabályozása közötti eltéréseket, valamint a konszolidációs kör tekintetében mutatkozó különbségek. Hiszen a jelenleg fennálló eltéréseket EU-s sajátosság nem indokolja, a bázeli rendszer jól átgondolt és kidolgozott, kicsivel magasabb követelményt is jelent, mint az európai szabályozás szerinti mutató és versenyszempontból is kedvezőbb, ha hasonló szabályok érvényesülnek.

A tőkeáttételi mutatóval összefüggő felügyeleti monitoring a bázeli egyezményhez csatlakozott országokban már 2011 óta folyik, az EU szintű felügyeleti adatszolgáltatás viszont csak ez évben indult. A tőkeáttételi mutató szintjére vonatkozó nyilvánosságra hozatal viszont mindkét rendszerben 2015. január 1-jétől alkalmazandó követelmény. Erre tekintettel lenne célszerű, ha a Bizottság a felmerült kérdésekre, problémákra minél hamarabb, még 2014-ben választ adna.

|

Összegzés Az elmúlt időszakban jelentősen nőtt a hitelintézetek szabályozottságának szintje. Ezt a tulajdonképpen már a második bázeli tőkeegyezmény bevezetésével elindult folyamatot tovább erősítette a pénzügyi-gazdasági válság nyomán keletkezett szabályozási nyomás. Az európai példa is jól szemlélteti, hogy a kilencvenes évek elejétől milyen messzire távolodtunk, nemcsak időben, hanem a szabályozottság összetettsége tekintetében is. Korábban egyetlen irányelv határolta be a hitelintézetek működését, melyet a tagállamok a nemzeti jogszabályaik figyelembe vételével ültettek át és egészítettek ki. Mára viszont eljutottunk addig a szintig, hogy magát az irányelvet már egy, annak méretét és összetettségét jóval meghaladó, a részletszabályokat rögzítő közvetlenül hatályos rendelet is kiegészíti. Ezeket a jogszabályokat pedig a tagállami hitelintézetek által szintén közvetlenül alkalmazandó, közel háromszáz témakörben az EU Bizottság által kiadandó szabályozástechnikai és végrehajtás-technikai sztenderd egészíti ki majd. Ebben a kiépülő rendszerben jogosnak tűnő törekvés, hogy legyen egy olyan egyszerű mérce, amely lehetővé teszi a jelentős kockázatok gyors kiszűrését. Az egyszerűség mellett az összehasonlíthatóság, a konvergencia kérdése is kulcselemnek tekinthető. Az egész banki szabályozás ebbe az irányba halad: a közös működési és prudenciális előírások meghatározásával, az egységes jelentőszolgálat kialakításával, a felügyeleti gyakorlatok egységesítésével, amely folyamat végpontja a közös európai felügyeleti rendszer megteremtése. A fenti elvárásokhoz jól illeszkedik a finanszírozási tőkeáttételt közvetlenül is korlátozó előírások rögzítése, a tőkeáttételi ráta maximális szintjére vonatkozó limit meghatározása. Az Európában alkalmazandó mutató kidolgozása és a minimum követelmény kalibrálása során azonban megfigyelhető annak egyre szofisztikáltabbá válása, amely pont az eredeti célok megvalósulását veszélyeztetheti. Ráadásul egy viszonylag egyszerű mutatóhoz képest meglehetősen hosszú időnek tűnik a 2017 végéig tartó kalibrációs időszak, úgy, hogy a minimum követelményre vonatkozó 3%-os teszt szint gyakorlatilag 2010 óta ismert. |

Szűkül a kör a külföldre vándorolt, katonaképes ukrán férfiak körül.

Szűkül a kör a külföldre vándorolt, katonaképes ukrán férfiak körül.