Sallay Miklós, az MNB közgazdasági tanácsadója Mit várhatunk az anticiklikus tőkepuffertől? című tanulmányát publikáljuk a Privátbankár.hu-n.

Ebben a cikkben igyekszünk röviden megválaszolni a fenti kérdéseket, és átfogó képet adni a tőkepuffer bevezetésének hátteréről.

1. Létrehozásának oka

Az anticiklikus tőkepuffer a Bázel III-as szabályozás válasza arra a piaci kudarcra, ami a subprime válság kapcsán került a felszínre.

A krízis előtti időszakban az alacsony forrásköltségek túlzott mértékű, expanzív hitelezési folyamatot eredményeztek. A válság miatt azonban a bankok visszafogták a hitelezési tevékenységüket, csökkent a kockázatvállalási hajlandóságuk, és igyekeztek veszteségcsökkentő stratégiákat alkalmazni. Eközben a megdrágult és nehezebben hozzáférhető hitelek által meghatározott piacon egyre több vállalat és így egyre több hitel dőlt be.

A megnövekedett kockázatok tovább növelték az újabb hitelek kihelyezésének költségét, a visszafogott hitelezés prociklikus hatással járt, azaz a gazdasági ciklust növelve tovább mélyítette a válságot. Az anticiklikus tőkepuffer intézménye erre a piaci kudarcra ad választ. Olyan pótlólagos tőkekövetelményt jelent, amit a bankok a fellendülés időszakában képeznek, és a dekonjunktúra vagy épp válság idején felold a szabályozó, olcsóbbá téve ezzel a hitelezést, így megnövelve a hitelkínálatot.

2. Működési mechanizmus

A tőkepuffer működésének kulcskérdése, hogy mikor, milyen elvek alapján és milyen mértékben írja elő a szabályozó a megképzését, illetve feloldását. Ezeket az elveket a szabályozónak ki kell dolgoznia, és közzé kell tennie, így azokra szakmai fórumokon reflektálni lehet.

Háromféle mutatót érdemes figyelembe venni a tőkepuffer meghatározásánál:

- A hitelpiac túlfűtöttségének indikátorait

- A gazdaság sebezhetőségét jelző változókat

- A pénzügyi sokkokat jelző gyors reagálású piaci mutatókat

2.1. A tőkepuffer emeléséhez használt indikátorok

A tőkepuffer felépítéséhez használt szempontrendszer feladata, hogy közép- illetve hosszútávon jelezze előre a hitelaggregátum eltérését a hosszútávú egyensúlyi pályától, és ezáltal egy gazdasági válság bekövetkezésének esélyét. A referenciapálya meghatározása kulcsfontosságú, hiszen azt, hogy az aktuális szint az adott makrogazdasági helyzetben túlfűtött hitelpiacot jelez-e, elsősorban ez alapján határozhatjuk meg.

2.1.1. A hitelrés

Az Európai Rendszerkockázati Testület (ESRB) ajánlása a leghatékonyabb egyedi indikátornak a hitelrést nevezi meg. Ez a hitel / GDP arány saját hosszútávú trendjétől való eltérése.

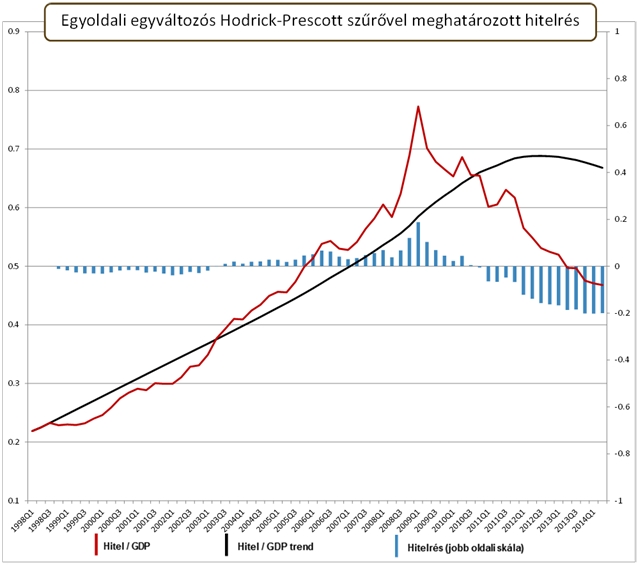

Az alábbi ábrán egy lehetséges hitelrés számítási módszert mutatok be. Itt az ESRB alapmódszertanát alkalmazom a magyar gazdaság adataira. Feltüntetem a tényadatot (hitel / GDP), a számított trendet valamint a kettő különbségeként megkapott hitelrés mutatót.

Az itt bemutatott hitelrés nem feltétlenül azonos a később bevezetésre kerülő módszertannal, annak alakját befolyásolhatják bizonyos döntések (vizsgált időszak hossza, hitelaggregátumba bevont elemek köre, árfolyamszűrés alkalmazása). Ennek ellenére ez az ábra jól illusztrálja a magyar hitelrés alakulását.

Az ábra kapcsán három észrevételt érdemes kiemelni:

- Az első a válságot megelőző időszak pozitív hitelrést mutató időszaka, ami a hitelpiac túlfűtöttségéről tanúskodik.

- A második, hogy a válság gazdasági sokkja alatt a hitelrés tovább emelkedik, mivel a hitelállomány lassabban épül le, mint a GDP. Ennek következtében a hitel / GDP a gyors gazdasági sokkra meredek növekedési pályával reagál.

- A harmadik a jelenlegi szakaszt jellemző negatív hitelrés.

2.1.2. Egyéb korai figyelmeztető indikátorok

Noha a hitelrés a leghatékonyabb egyedi előrejelző mutató, szükséges kiegészíteni további indikátorokkal, amelyek a tőkepuffer ráta pontos mértékének kalibrációját támogathatják. Ezeket a nemzeti szabályozó intézmények saját hatáskörükben határozzák meg. Az előrejelző modell kiépítésére sokféle módszertan létezik. Az eddig nyilvánosságra hozott nemzeti anticiklikus tőkepuffer szabályozások különböző megközelítéseket helyeznek előtérbe, országspecifikus tényezők bevonásával egészítik ki a hitelrés mutatót.

2.2. A tőkepuffer leépítéséhez használt indikátorok

A tőkepuffer mértékét akkor szükséges csökkenteni, ha a gazdaság recesszióba fordul, vagy a pénzügyi rendszert éri olyan sokk, ami miatt a hitelezés ösztönzésre szorul. Logikus lépés lenne ugyanazokat az indikátorokat figyelni, mint az emelés esetében, azonban a tapasztalat azt mutatja, hogy ezeknek jó része – a hitelrés mindenképpen – késve reagál egy válság esetén. A fenti ábrán is láthatjuk, hogy a 2008-as krízis idején a hitelrés még növekszik egy darabig, csak utána követi a gazdasági folyamatokat.

Míg az emeléshez használt makrogazdasági változók közép, illetve hosszútávon jeleznek előre, a leépítés igényére azonnal reagál a szabályozó. Olyan indikátorokat kell tehát bevonni, melyek rövid távon hívják fel a figyelmet a gazdaság egyensúlytalanságára, a hitelpiac problémáira és a gazdaság sebezhetőségére.

A leghatékonyabbnak egy olyan rendszer tűnik, mely a hangsúlyt a hitelpiac aktuális állapotát tükröző piaci indikátorokra helyezi (például kockázati felárat tükröző kamatmarzsok, pénzpiaci spread-ek).

3. Mekkora értékkel kerüljön bevezetésre?

Nincs egységes modell, melynek eredménye automatikusan kiadná a tőkepuffer optimális szintjét. Ehelyett többféle tényező makrogazdasági indikátorait figyelembe véve dönt a szabályozó a tőkepuffer értékéről.

A következő tényezők alakítják ezt az értéket:

- A hitelrés

- Kiegészítő indikátorok melyek segítségével valószínűsíthető, hogy a hitelrés értéke valós túlhitelezést, vagy csupán a hitel/GDP érték más okból eredő ingadozását jelzi

- Kiegészítő indikátorok, melyek a gazdaság sebezhetőségéről adnak képet

- Azok a piaci indikátorok, melyek a gazdaság és a hitelpiac aktuális állapotát tükrözik

A döntéshozatal elsődleges feladata, hogy megállapítsa, beszélhetünk-e túlfűtött hitelpiacról a gazdaságban. Ezt a fenti szempontrendszer első két tényezője segíti elő. A harmadik indikátorcsoport annak megítélésében ad támpontot, hogy a túlfűtött hitelpiac mekkora veszélyt jelent a gazdaság számára, tehát az anticiklikus tőkepuffert milyen értéken érdemes alkalmazni. Míg a negyedik csoport a rövid idő alatt begyűrűző sokkokról ad képet, melyek a tőkepuffer feloldását teszik indokolttá.

4. Összegzés

Az eszköz bevezetése a gazdasági- és hitelciklus simítását, az egyensúlyi növekedési pályához közelebbi gazdasági bővülést eredményezi. Elsődleges funkciója, hogy a hirtelen gazdasági visszaesések esetén puha landolást biztosítson a bankrendszernek, megakadályozva ezzel a hitelválság kialakulását, vagyis azt, hogy a hitelezés tőkekorlátok miatti visszafogása katalizátora legyen egy újabb gazdasági krízisnek.

A szabályozó szándéka szerint a tőkepuffer alkalmazása által a jövőben nagyobb stabilitást és kiegyensúlyozottabb növekedést várhatunk a bankrendszertől.