Válts zöldre!

A klímaváltozással kapcsolatos általános befektetői hozzáállás eddig a nehezen áttérő eszközök kockázatkezeléséről szólt. Azokat a cégeket, amelyek tartalmaztak ilyeneket, kiszűrték, vagy egyszerűen megszabadultak tőlük. Ugyan ez a megközelítés elvette a kedvet a környezetszennyező projektek végrehajtásától, ugyanakkor nem nyertek vele azok a kötvénykibocsátók, amelyek környezetbarát megoldásokra törekednek. Ez az a pont, ahol a zöld kötvények szerephez jutnak.

Ezek az eszközök pénzügyi forrást jelentenek az olyan beruházásoknak, amelyek a környezet számára hasznosak és hozzájárulnak egy fenntarthatóbb gazdasághoz. A legnagyobb előnyük ebben pozitív megerősítésben rejtőzik, ám két komoly hátrányuk is van:

- nem lehet egyértelműen meghatározni, hogy mi az a zöld kötvény,

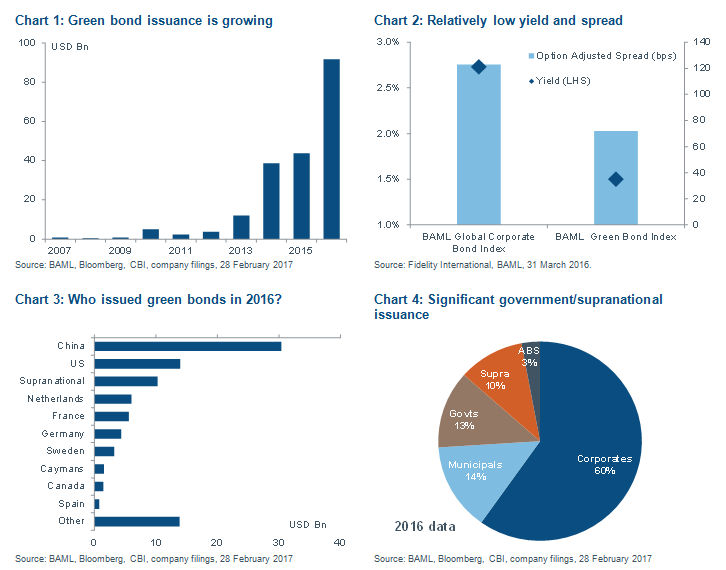

- ezen kötvények skálája széles ugyan, de mindegyik alacsony hozamot és felárat kínál, főleg a nemzetközi hitelportfóliókhoz hasonlítva.

Kizöldítés

Hogyan is lehetne akkor meghatározni, mi az a zöld kötvény? Több független szervezet is közölt már erre vonatkozó irányelveket, ezzel is növelve az eszközpaletta transzparenciáját, ám igazából akárki kibocsáthat kötvényeket, amelyeket aztán zöldnek hív. Éppen ez az a probléma, ami aláássa az eszközosztályba vetett befektetői bizalmat.

A Zöld Kötvény Alapelveket 2014-ben adták ki, és a Világbank szabályai alapján határozták meg a kategória tulajdonságait. Az ehhez való csatlakozás önkéntes jellegű volt, és igencsak széleskörű volt a szabályok értelmezési kerete. 2016-ban a 200 millió dollár feletti kötvénykibocsátások 69 százalékára külső, független szakértői véleményezés is érkezett, ami viszont azt jelenti, hogy közel harmaduk nem volt igazolva harmadik szereplő által.

Amire tehát a piacnak most szüksége van, az egy közös nyelv ezekhez az eszközökhöz, és az, hogy konkrét megegyezés szülessen arról, hol húzódnak a “zöldség” határai és mi alapján mérik és hasonlítják össze azokat. Sajnos ez azonban aligha következik be, ha azt nézzük, hogy gombamód szaporodnak a független külső szakértői cégek, és azt is érdemes lenne észben tartani, hogy az egységesítés során ne öljék ki a fejlődéshez szükséges innovációt a piacról.

Zöld? Szuperzöld!

A zöld-kötvénykibocsátás a 92 milliárd dolláros rekordról igen hamar felkúszhat a 100 milliárdig 2017-ben, ahogy egyre több kibocsátó érkezik a piacra. A termékskálára jelentős befolyással vannak a kormányok és a nemzetek feletti szupranacionális szervezetek, amelyek a kibocsátások 37 százalékáért feleltek 2016-ban. Mivel ezek az intézmények olcsón tudják a kötvényeket piacra dobni, a hozamok és a kamatfelárak is sokkal alacsonyabbak, így a szélesebb nemzetközi összehasonlításban alulmaradnak a zöldek, mivel a legtöbb befektető nem engedheti meg magának a hozamcsökkenést egy ilyen alacsony kamatkörnyezetben.

Igen paradox a helyzet, mivel a kibocsátónak megéri kiszórni a kötvényeket: az olcsó finanszírozás miatt belevágnak a zöld projektekbe, ugyanakkor az alacsony hozamok távol tartják a befektetőket. A helyzeten talán enyhítenének valamit a hitelképességet és megbízhatóságot növelő eszközök: garanciák, vagy alárendelt adósság és biztosítás. Ezzel a kötvények megítélése is javulna, ami jobb hozam-kockázat profilhoz vezetne a legtöbb befektetőnél.

Limitált likviditás

A piac behatárolt likviditása hasonló problémákat okoz. Míg az állami ügyfeleknél ez nem jellemző, addig a vállalati szektorban, ahol a befektetők hajlamosak a hosszabb lejáratú kötvényeket választani, igencsak fontos. Ezt tovább súlyosbítja, hogy

- az Egyesült Államok kormányzata és a vállalatai alig vannak jelen. És bár a piac fennmarad nélkülük is, az amerikai kibocsátások hiánya nagyban csökkenti a zöld kötvények hosszú távú növekedési potenciálját.

- nagyon szűklátókörűen próbálják definiálni a zöld kötvényeket, így amellett, hogy sokszor kétértelmű a meghatározás, a fogalom még ki is hagyja a széles körben értelmezendő környezetbarát megoldásokat. A Climate Bonds Intiative nemzetközi nonprofit szervezet úgy becsüli, hogy a piac 118 milliárd dolláros mérete 694 milliárdra ugrana, ha a meghatározás magába foglalná a “klímához igazított” kötvényeket, amely egyébként éppen attól a kaotikusságtól szenved, mint az egységesítésre váró zöldkötvény-meghatározás.

A fű is lehet zöldebb

Bár igen fájdalmas korszakát éli a zöldkötvény-piac, a Fidelity elemzői szerint mégis van egy megoldás, amivel egyrészt a környezetünknek is szívességet teszünk, másrészt a potenciális haszon is nagyobb lehet. Ehhez mindössze szemléletváltásra van szükség: ha a szigorúan elvi alapok miatt választott zöld kötvényekről a fókuszt áttesszük a szén-dioxid-kibocsátás csökkentésére, befektetési eszközök százával egészül ki a környezettudatos befektetések tárháza, nem csak anyagi haszonnal kecsegtetve:

- egyszerre negatív és pozitív megerősítés: a zöld kötvények vásárlása egyben azt is jelenti, hogy a befektető támogatja a környezet megőrzésére irányuló projektek megvalósítását, ugyanakkor az alacsonyabb szén-dioxid kibocsátással kapcsolatos kötvények a kevésbé környezetbarát cégek számára jelentenek veszélyes üzenetet.

- számszerűsíthető eredmények: azzal, hogy a szén-dioxid-kibocsátás küszöbértékeit meghatározzák, egyértelműek az elérendő célok. Ennek, és a tőzsdepiacokon is megtalálható nyilvános, környezetet érintő adatok segítségével olyan portfóliót állíthatunk össze, amelynek fókuszában a mérhető, kisebb terhelés áll.

- Leutánozhatók a nemzetközi vállalati kötvényportfóliók jellemzői: fundamentális portfóliómenedzsment-technikákkal lehetséges olyan portfóliót kialakítani, amely megőrzi a környezetvédelmi céljainkat, mégis ugyanolyan kockázati profillal rendelkezik, mint a hagyományos, globális vállalati kötvényindexek.

Három lépésben a környezettudatos befektetésig

1. lépés: határozzuk meg, hol fektetünk be - zöld kötvények és alacsony szén-dioxid kibocsátók

Egy ilyen portfólióhoz az első lépés feltérképezni a magas szén-dioxid kibocsátású, nehezen áttérő vállalatokat, a zöld kötvényeket, és azokat a kibocsátókat, amelyeknél már most elérhető az alacsony szén-dioxid-kibocsátás. Sajnos az ökológiai lábnyomok nagyságát csak nehezen lehet összehasonlítani, mivel a cégek egy jelentős része nem köteles beszámolni ezekről az értékekről, így az adatgyűjtés nehézkes, de jó irány lehet ha megnézzük, melyek például az MSCI Global Low Carbon Leaders Index komponensei, ebből már bátran indulhatunk ki.

Ennél a mutatónál a piachoz képest 50 százalékkal alacsonyabb szén-dioxid kibocsátásra képes elemek rúghatnak labdába, a legnagyobb szennyezőket és széntartalékkal rendelkezőket eleve kizárják. A bennmaradó részvényekből aztán más hitelinstrumentumokkal összehasonlítva megalkothatjuk az alacsony kibocsátású csoportot, amely gyakorlatilag a tradicionális, globális vállalati kötvényindex egy szűkített listája. Ez nagyjából az eredeti választék 70 százalékát tartalmazhatja, míg a szén-dioxid kibocsátás intenzitása 40 százalékkal is alacsonyabb lehet.

2. Védekezzünk aktívan

Az egyenként, alaposan válogatott értékpapírokkal nagyban növelhetjük a hozampotenciált az által, hogy elkerüljük a csődközeli, vagy leértékelés előtt álló eszközöket. Fundamentális elemzéssel kizárhatjuk a gyengébben teljesítőket, ezzel a portfólió még erősebb lesz.

3. Optimizáljunk

A portfólióval a hagyományos globális vállalati kötvényindexek kockázati profilját akarjuk lemásolni, így folyamatos kezelést igényel a változó hozamok, a lejárat és hitelminősítések miatt. Beépíthetünk szektorális, országos vagy kibocsátói feltételeket is, a lényeg, hogy az optimalizálással biztosítjuk a kibocsátók minimális diverzifikálását, míg a pozíciók nagyságát a hitelképességhez mérten alakítjuk, de átgondolhatjuk azt is, hogy érdemes-e likviditás alapján dönteni.

Zöldebb lesz a jövő

Az érdeklődés egyre csak nő a zöld kötvények iránt, de a piac egyelőre kihívásokkal küzd az egységesítés hiánya és az alacsony hozamok miatt, miközben a megfelelő likviditás is hiányzik. Az alacsony költségek vonzóak lehetnek a kibocsátóknak, de ez a befektetőket hidegen hagyja, így nehéz valóban pozitív hatásokat elérni a környezetvédelemben.

Az egyik módja annak, hogy vonzóbbá váljanak ezek a papírok, hogy kiválasztjuk a leginkább környezetbarát lehetőségeket az értékpapírpiacról, majd a kötvénypiacra vetítve az információt egy szélesebb körű, de jobban mérhető zöld portfóliót építünk. Ez a megközelítés megőrzi a hagyományos indexek kockázati profilját, miközben nem lépjük át a nemzetközi megállapodásokban foglalt szén-dioxid-kibocsátási kritériumokat, mi pedig elmondhatjuk, hogy befektetéseink nem csak hozamot termelnek nekünk, de stratégiánkkal hozzájárulunk a fenntarthatóbb környezethez is.

Kiegészítések:

Megakadt eszköz: olyan eszköz, amely idő előtti, vagy nem várt leírásra kénytelen, többnyire szabályozói változtatás, vagy technológiai innováció miatt. Ilyenek például a fosszilis energiahordozókkal operáló gyárak, amelyek a szén-dioxid-kvóták miatt mennek tönkre.

Zöld Kötvény Irányelvek (GBP) nagyvonalakban:

- A kötvény bevételeit zöld projektekre költik

- A kibocsátó közli, hogyan és miért felel meg a projekt a GBP-nek

- A kibocsátó átlátható módon kezeli a bevont, még nem allokált tőkét

- A kibocsátó folyamatosan biztosítja a legfrissebb információkat a teljes allokálásig

Éghajlathoz igazított kötvények: A Climate Bond Initative (CBI) meghatározása szerint ezeket olyan kibocsátók adják ki, amelyek bevételei 95 százalékban az éghajlathoz igazított üzletekből származnak - ugyanakkor ezekre az ügyeletekre nincs pontos meghatározás.

Hatékony, „puha" eszközök bevetésével az MNB két gyorskölcsönző intézmény több, aggályosnak ítélt általános szerződési feltételeit módosíttatta.

Hatékony, „puha" eszközök bevetésével az MNB két gyorskölcsönző intézmény több, aggályosnak ítélt általános szerződési feltételeit módosíttatta.