|

| (Fotó: BÉT) |

A BUX indexnek, amely a magyar részvénypiac hangulatának legfontosabb mutatója, 2004 óta van egy ritkán emlegetett kisebbik testvére, a BUMIX index. Ezt azért hozták létre, hogy a tőzsdén levő közepes, esetleg kisebb nagyságú részvénytársaságok árfolyam-alakulását kövesse.

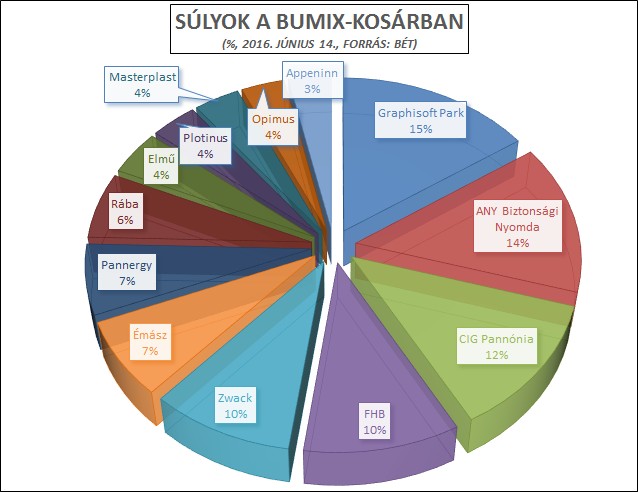

Erre azért volt szükség, mert a BUX indexben a nagyobb részvénytársaságok (OTP, Mol, Richter, Magyar Telekom) súlya igen nagy, június elején 96 százalék körüli volt. A nagy cégek és a közepesek között nagy a méretbeli szakadék, így ez a pár részvény dominálja az indexet. A többi részvény árfolyammozgását sokkal jobban kifejezi a BUMIX, melyből kihagyták a nagyokat, és amelyben egyik részvénynek sincsen nagyobb súlya 16 százaléknál.

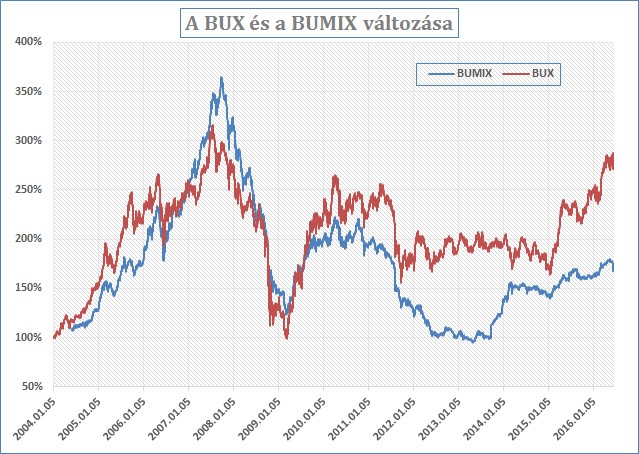

A BUMIX index 2004. január 5-én volt 1000 pont, jelenleg, június közepén 1690 körül mozog. Ez a 69 százalék éves szinten 4,3 százaléknak felel meg, miközben a BUX index 176 százalékkal, évi 8,5 százalékkal ment fel. Tény tehát, hogy ameddig legalábbis erről adat van, a nagyobb cégek részvényei jobban teljesítettek, mint a kisebbeké.

Előreszaladnak vagy lemaradnak

De ez az idősor gazdaságtörténeti léptékkel nem túl hosszú, nyugati példák alapján tudjuk, hogy a kis papírok-nagy papírok (pontosabban kis kapitalizációjú és nagy kapitalizációjú részvénytársaságok) viselkedése is ciklikus. Azaz egyes időszakokban az egyik, máskor a másik kategória teljesít jobban. Ez megfigyelhető a BUX és a BUMIX százalékos változását bemutató grafikonon is.

A BUMIX mindjárt indulása után pár évig rosszabbul teljesített valamivel a BUX-nál, a kék vonal alatta marad az ábrán a pirosnak. Azután 2006 végén-2007 elején átvette a vezetést, és néhány évig a BUX-nál jobban teljesített. A csúcson több mint kétszer olyan magasan állt, mint ma. Később, 2010 közepétől újabb alulteljesítés következett, ami a mai napig tart.

Előbb-utóbb ezeket is felkapják

Amíg a BUX index 2011 közepétől 2014 végéig lényegében stagnált, addig a BUMIX egy darabig még esett is. Ám alacsonyról lehet nagyot emelkedni, az utóbbi három évben százalékban sokkal jobban felment, mint a BUX index. (Lásd a táblázatunkat.)

| Indexek hozamai | ||||

| Évesített | Nominális | |||

| BUMIX | BUX | BUMIX | BUX | |

| Egy év | 7,2% | 20,7% | 7,2% | 20,7% |

| Két év | 4,4% | 18,3% | 9,0% | 40,0% |

| Három év | 16,4% | 10,4% | 57,9% | 34,7% |

| Öt év | -2,2% | 3,6% | -8,6% | 15,3% |

| Tíz év | -0,8% | 3,4% | -8,1% | 40,0% |

| 2004. január 5-től | 4,3% | 8,5% | 68,8% | 176,0% |

Sok tőzsdei szakember tapasztalatai szerint egy nagyobb, hosszabb, általános árfolyam-emelkedés, azaz hossz (hausse) végét sokszor az jelzi, amikor a közepes vagy kisebb részvények is erősebben emelkedni tudnak. A nagyobb, fő vonalbeli, felkapott cégek már nagyon megdrágultak, ezáltal az óvatosabb befektetők egy része úgy érzi, hogy túl kockázatosakká váltak. Realizálják a korábban elért nyereségüket, eladják a részvényeiket vagy azok egy részét, és más, alulértékelt, olcsóbb befektetés után néznek. Ilyenkor gyakran kerül sor a közepes vagy kisebb társaságokra.

Ilyen az az alacsonyabb likviditás

Egy másik jelenség, hogy a közepes és kisebb cégek részvényei hosszú távon, nagy átlagban is olcsóbbak szoktak lenni, mint a nagyobbak, a különböző gyakran használt értékeltségi mutatók alapján. Erre az egyik fő magyarázat a likviditás. Ezek a részvények nyilván ritkábban forognak, mint a nagyobb cégeké, méretüknél fogva is, valamint azért is, mert a nagyobb intézményi befektetők egy része számára nem jelentenek célpontot.

Ha valaminek alacsonyabb a likviditása és nagyobb a volatilitása, az azt jelenti, hogy kisebb tételekben, ritkábban forog, és az árfolyam nagyobb ingadozást mutat. A részvényt nagyobb tételben nehezebb eladni, illetve a nagyobb tételek nagyobb árelmozdulást okoznak. Ez kockázatot jelent néha még a nagyobb tőkéjű magánbefektetők számára is. Főleg, ha valamilyen okból gyorsan kell eladniuk egy ilyen részvényt.

Sok a kiemelt osztalékpapír

Mivel a kisebb cégek alacsony likviditása kockázatot jelent, ezért a befektetők magasabb hozamot, magasabb megtérülést várnak el, így a részvények olcsóbbak. Ha pedig olcsóbbak, akkor annak is nagyobb a valószínűsége, hogy jó megtérülést fognak hozni hosszú távon. (Ez azonban öt-tíz évet, sőt több évtizedet is jelenthet.)

Az olcsóság egyik előnye, hogy ugyanaz az osztalék alacsonyabb árfolyamra vetül, következésképpen magasabb az osztalékhozam. A BUMIX kosarában szereplő cégek közül a jelenleg két legnagyobb súlyú, a Graphisoft Park és az ANY Biztonsági Nyomda a magas osztalékot fizető papírok közé tartozik, de a Zwack és az áramszolgáltatók is ebbe a kategóriába esnek. Az idén már a Masterplast is fizetett osztalékot.

Vannak itt is sztorik

Az osztalék az árfolyamra vetítve (az úgynevezett osztalékhozam) ezeknél a cégeknél rendszerint jóval meghaladja az évi egy százalékot el sem érő banki kamatokat, sokszor az államkötvények hozamait is. (Az osztalékokról részletesebben lásd itt.)

A nagy társaságokhoz hasonlóan a másodvonalbelieknél is bőven lehetnek növekedési sztorik, tulajdonképpen ahány cég, annyi történet. A Graphisoft Park például újabb épületeket épít, a Rába több milliárdos beruházási programot indít. A CIG Pannónia mostanában végre nyereséges lehet, a Pannergy geotermikus energiája sem egy szokványos történet. A befektetésialap-szerűen működő Plotinus pedig rendre két számjegyű éves növekedést produkál a vagyonban és az árfolyamban egyaránt.

Több tucat nemzetközi szervezetből lép az ki Egyesült Államok.

Több tucat nemzetközi szervezetből lép az ki Egyesült Államok.