Egy szép napon így szólt Tamás Gáborhoz:

– Márpedig szerintem az OTP év végére ötezer forint fölé fog menni!

– Nem megy az bizony – ellenkezett Gábor.

– Fogadjunk! – folytatta Tamás. – Ha ötezer felett lesz, akkor kifizeted nekem azt, amennyivel ötezer fölé megy. Ha meg alatta, akkor én fizetek neked annyit, amennyivel alatta marad.

Hát valahogy így született meg az első úgynevezett határidős üzlet. Ez a fogadás egyben olyan is, mintha megegyeztek volna: Tamás vásárolni fog Gábortól az év végén a most megállapodott 5000 forintos áron OTP-t. Ha azután az OTP efelett az ár felett lesz, Tamás jár jobban, mert elteheti az 5000 forint és az akkori ár különbségét. Ha viszont alatta lesz, akkor Gábor jár jobban, mert drágábban, ötezerért adhat el akkor, amikor olcsóbb a részvény.

Kétszeres tőke, kétszeres nyereség

A fogadás előnye volt az is, hogy Gábor és Tamás úgy tudtak spekulálni, hogy eközben nem kellett kifizetnie az ötezer forintot egyiküknek sem. De tegyük fel, hogy Tamás annyira meg van győződve kedvenc papírja fényes jövőjéről, hogy még valódi részvényeket is szeretne vásárolni. Van egymillió forintja, amihez kap kölcsön még egy milliót (most vegyük úgy, hogy kamatmentesen).

|

| Bika - a masszív tőzsdei árfolyam-emelkedések jelképe |

Ha egymillió forintért venne, mondjuk, 4000 forintos áron OTP-t – ez 250 darab –, és az felmenne 5000 forintra, akkor 25 százalékot nyerne az üzleten (1,25 millió lenne a végeredmény). Kétmillió forintos vásárlásnál 500 darabot tudna venni, és már félmillió forint lenne a 25 százalékos nyereség, az eredeti tőkére vetítve 50 százalék, tehát Tamás hitelből megkétszerezve tőkéjét, megkétszerezte a nyereségét is.

Dupla esély, dupla kockázat

Ez persze csak addig igaz, amíg a kamat nulla, és a részvény valóban emelkedik. Ha viszont csökken az ára, akkor a veszteség is kétszereződni fog. Ha a részvények ára 3000 forintra esik darabonként, akkor egymilliós tőkéből 250, kétmilliósból 500 ezer forintot veszít emberünk, tehát az eredeti egymilliójának a felét. Ha pedig még a hitelre kamatot is kell fizetnie, akkor még tovább morzsolódik le a tőkéje, ráadásul a valóságban a vételkor és eladáskor esedékes brókerjutalékok is elvisznek úgy fél-egy százalékot.

A hitellel megkétszerezett tőkére azt mondják, hogy a tőkeáttétel kétszeres lett. Dupla esély, dupla kockázat, mindkét irányba. Minél nagyobb a tőkeáttétel, annál nagyobb a nyereség és a veszteség lehetősége egyaránt. Még nagyobb hitelarány vagy még nagyobb árfolyamveszteség esetén pedig elúszhat a teljes befektetett pénz is – vagy, a jobbik esetben megduplázódhat.

Nem árt egy kis izgalom

Sok befektető azonban szereti a kockázatot, ahogy sok más sportot, hazárdjátékot vagy egyéb izgalmas szórakozást. Mások esetleg tudják, mit csinálnak, biztosak magukban, de kevés a tőkéjük, jól jön a hitel vagy valamilyen másféle tőkeáttétel.

A kockázatok csökkentésére is vannak technikák: az egyik a kockázat megosztása sokféle termék, üzlet között. Van, ahol azt tanácsolják, hogy a tőkénknek legfeljebb egy százalékát fordítsuk egyfajta üzletre, amihez azonban bizonyos tőkenagyság is kell. Egymilliót nem lehet százfelé osztani, egy-két százezer alatt nem igazán lehet ma már tőzsdei pozíciót felvenni.

Veszteségnek belépni tilos

Egy másik technika a stop loss, a veszteségcsökkentő megbízás, ami azt jelenti, hogy a befektető eldönti, mekkora veszteséget hajlandó felviselni. Ha erre a szintre ér az árfolyam, akkor inkább kiszáll. A példabeli Tamás nem hagyja, hogy részvénye 25 százalékot essen, tíz százalékos veszteség esetére adott megbízása automatikusan lezárja a pozíciót, ha odaért az ár.

A hasonló, tőkeáttételt biztosító üzleteknek többféle fajtája van. Az első fogadásos példánk, amikor az ötezer feletti és alatti OTP árkülönbözetét egyenlítették ki a felek, határidős üzletként ismert, nálunk főleg a BUX indexre szoktak ilyet kötni a kisbefektetők. Hátránya, hogy a veszteségeket (a biztosítékot, a letétet) folyamatosan ki kell pótolni, méghozzá naponta, ha szükséges. Van azután, hogy az egyik fél vételi vagy eladási jogot ad el a másiknak, ez az opció, ami nálunk nem terjedt el.

Sokkal nagyobb tőkeáttétel is van

Egy harmadik, feljövőben levő tőkeáttételes termék a turbó certifikát vagy újabb nevén warrant. Ezek révén nemhogy kétszeres, de jellemzően 5-15-szörös tőkeáttétellel lehet vásárolni különböző tőzsdére bevezetett termékeket, OTP-től aranyig, eurótól DAX indexig. Ha tízszeres hitelt kapnánk részvényvásárlásra, a fentebb bemutatott számpélda alapján könnyen elbukhatnánk mindenünket, sőt a hitelösszeg egy részét is, amit még jól be is hajtanának később rajtunk. Tehát könnyen többet veszíthetnénk annál is, amennyink van. A certifikátoknál ez mégsincs így.

Ahol ki kell pótolni a mínuszt

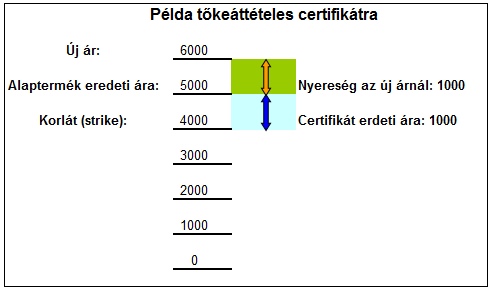

A certifikátok ára az alaptermék árát követi, bizonyos egyszerű szabályok szerint. A turbó certifikát vagy warrant tőkeáttételes termék, ami azt jelenti, hogy például ha az alaptermék ára egy százalékot mozdul el, és a tőkeáttétel ötszörös, akkor a certifikát ára öt százalékkal változik. Felnagyítja ezeket a mozgásokat” – írtuk nemrég a BÉT-re bevezetett certifikátok árjegyzője, az Erste Befektetési Zrt. ügyvezető igazgatójával készült interjúban.

Miért jó a certifikát? Fajától, árfolyamoktól függően csak az adott tőzsdei termék árának 5-10-20 százalékát kell kifizetnie a befektetőnek, tehát a tőkeáttétel viszonylag magas. Vannak ugyan ennél sokkal magasabb tőkeáttételt biztosító származékos termékek – CFD-k, deviza határidős üzletek –, azoknál azokban azt a kockázatot futja az ügyfél, hogy a befektetett pénzénél is többet elveszít. Ráadásul folyamatos likviditás-menedzselésre van szükség, a veszteségeket ki kell pótolni, nyereség esetén a naponta jelentkező friss tőkét be kell fektetni.

Repülők, tornyok, veszteségek

A certifikátnál csak azt lehet elbukni, amit befektettünk, nincs pótlólagos befizetés, „nem kér enni”, ahogy kisbefektetők mondják. Másrészt, éppen emiatt, van benne egy természetes stop-loss mechanizmus. Ha egy határidős üzletünk van, amire adtunk egy automatikusan életbe lépő stop loss-megbízást, nem tudhatjuk, milyen áron fog teljesülni.

|

| A cikk támogatója az Erste Befektetési Zrt. |

Lehet, hogy éjszaka, amikor nincs kereskedés, néhány repülő belerepül néhány toronyba, vagy bezárják a Lehman Brothers egyik utódját, és másnap a tőzsde már teljesen más árakkal nyit, mint előző nap („gap” alakul ki). Akkorát is elmozdulhatnak az árfolyamok, hogy a stop loss-megbízásunk ellenére is sokat veszítünk, és a végén még adósság is marad a lezárt pozíció után.

A certifikátnál ez nem történhet meg, inkább az opciókhoz hasonlítanak, ahol ha nem jön be a számításunk, elbukjuk ugyan a befektetett pénzt, de semmi többet. Ha tartalékoltunk mellette elég likvid eszközt is, akkor új pozíciót nyithatunk az új árakon.

|

Vállalatok a származékos piacon A határidős, opciós üzleteket, amelyek tőkeáttételt biztosítanak, származékos üzleteknek is nevezik. De szó sincs róla, hogy a származékos üzletek mindig csak spekulációt jelentenének. Sok vállalat azzal védi magát különböző kockázatoktól, a piaci árak mozgásából fakadó bizonytalanságoktól, hogy határidős vagy más származékos üzleteket köt az adott termékre. Például beszerzi fél évre előre a földgázt, az acélt vagy a faanyagot, amikor olcsóbb, vagy ha drágulástól kell tartania. Mások az importhoz szükséges devizát veszik meg előre. Nem csak a beszerzési oldalon működik a dolog, a vállalat termékeit is el lehet adni sok esetben határidőre előre, áreséstől tartva. De gyakoribb, hogy az exportcég a jövőben esedékes devizabevételeire köt határidős üzletet, bebiztosítva magát az áringadozások ellen. |

Három hét alatt is megjavíthatták volna.

Három hét alatt is megjavíthatták volna.