Tóth Attila tőkepiaci szakértő cikke.

Arról, hogy miért volt jó a technológia forradalom a tőzsdék számára, már sok szó esett (lásd: soha nem látott magas forgalom és jövedelmezőség, olcsó kereskedés stb.). Na de miért volt rossz? Egyrészt a kis- és közepes kapitalizációjú részvények piacát kiszolgáló ökoszisztéma vesztét okozta, és ha ez nem volna elég, még a vállalatok optimális növekedési stratégiáit is alapjaiban átalakította. És egyre inkább úgy tűnik, hogy ez utóbbi jelenti a nagyobb gondot a tőzsdéknek.

Gordon E. Moore 1965-ben fogalmazta meg az informatikai iparág máig egyik leghíresebb mondását, az ún. Moore-törvényt: az integrált áramkörök összetettsége kb. egy-másfél évente megduplázódik. Azt azonban már jóval kevesebben tudják, hogy 3 évvel később Moore egy céget is alapított két társával, hogy szaktudását pénzre válthassa. A cég eleinte nem muzsikált túl jól. Az első termékük befuccsolt, üzemi eredményük negatív volt, de ennek ellenére a cég 1971-ben sikeres nyilvános részvénykibocsátást hajtott végre 8 millió dollár értékben és a NASDAQ piacára lépett. A cég neve eredetileg „Moore Noyce” lett volna, de így nem hangzott olyan trendin, mint az Integrated Electronics, amit ma csak úgy ismerünk: Intel. A cégóriás, amely ma már több mint 100 ezer embert foglalkoztat és éves árbevétele kiadja közel a fél magyar GDP-t.

Valószínűleg nem vagyok egyedül, aki egyfajta romantikus nosztalgiával gondol az ehhez hasonló tőzsdei sikertörténetekre, és szeretné, ha a magyar tőkepiac is mihamarabb ontaná az ilyeneket. Sajnos azonban egyre több jel mutat arra, délibábot kergetünk. Az a modell, amelyben egy vállalat életében a tőzsdei kibocsátás volt a csúcsok csúcsa, meginogni látszik.

Érdekes módon az elmúlt években az újonnan tőzsdére lépő cégek nyilvános részvénykibocsátásai (ez az ún. IPO, azaz Initial Public Offering) százalékosan legjobban az amerikai kontinensen, a tőzsdei kereskedés globális központjában estek vissza. Még nagyobb a kontraszt, ha megnézzük, hogy eközben az üzleti angyalok, magvető és kockázati tőketársaságok valamint az egyre népszerűbb crowdfunding platformok aktivitása együttesen éppen az elmúlt 4 évben emelkedett két és félszeresére. Amerikában az elmúlt évben ez a típusú finanszírozás 75 milliárd dollárt mozgatott, több mint háromszor annyit, mint az IPO piac.1

|

| Tóth Attila tőkepiaci szakértő |

Ez annak fényében sokkoló, hogy 2012-ben éppen az Egyesült Államokban lépett hatályba a JOBS Act (Jumpstart Our Business Startups Act), aminek egyik elsődleges célja nem titkoltan a cégek tőzsdei forrásbevonásának megkönnyítése volt. Ezért pl. lényegesen egyszerűsítették a kisebb cégeket érintő és sokat szidott közzétételi és adminisztrációs terheket. Sokan látták ugyanis a megoldást a kisebb cégek tőzsdei terheinek csökkentésében és speciális kkv-platformok, „Venture Ecxhange”, vagy ahogy Európában nevezik, SME Growth Market-ok létrehozásában. Ezekre a piacokra a cégek lényegesen egyszerűbben és olcsóbban léphetnének be, illetve a forgalombantartás sem lenne olyan megterhelő, így vonzó lehet a kkv-k számára.

A Venture Exchange korántsem új gondolat, hiszen létezik már ilyen több is a világban. Az egyik legsikeresebbnek számít a kanadai TSX Venture Exchange (a torontói TMX Group leánya), amire még az USA-ban is bezzeg piacként tekintettek. Igen, múlt időben, ugyanis a platform régi fénye mára megkopott és néhány éve már Kanadában is kongatják a vészharangokat. Látszólag ugyan minden rendben van, hiszen a tőzsdén ma is több mint 2000 céget listáznak, de ezek minősége és teljesítménye egyre több befektetőt riaszt el. A tőzsde kapitalizációja már csupán 30 százaléka a 2001-es szintnek és a TSX Composite index a 2007-es csúcshoz képest 80 százalékot veszített értékéből2. Úgy tűnik, hogy a kibocsátók adminisztratív terheinek csökkentése önmagában kevés, ami tanulságként szolgálhat Európa számára is, hiszen az óceánnak ezen a felén is elsősorban a kibocsátók egyre növekvő terheit okolják a tőzsdei tőkebevonás népszerűségének csökkenésével.

A TSX vesszőfutása sokkal inkább ugyanarra vezethető vissza, mint ami az amerikai piacot is felemésztette: az új kereskedési technológiák megjelenésére. Az elektronikus kereskedésre és a nyilvános ajánlati könyves kereskedésre való átállással együtt megszűnt a klasszikus árjegyző-vezérelt piac, megölve a kereskedő cégek üzleti modelljét, amivel a kis cégek piacát fenntartották. (Ez persze egyszerűsítés, mert ezért nem önmagában az új technológiák megjelenése a felelős, hanem az ezekre adott nem eléggé körültekintő szabályozói reakciók.) Miután az árjegyzők és az elemzők kihátráltak a kis kapitalizációjú papírok mögül, a piac kiszáradt. Az eltűnő likviditás pedig elkedvetlenítette a befektetőket, ami egy ördögi kört alkotva a potenciális kibocsátókat üldözte el. Egy amerikai startupok körében végzett felmérés szerint a cégek közel fele már egyáltalán nem tervezi, hogy valaha is nyilvánossá válik és tőzsdére megy3. Ráadásul aki tőzsdére megy, az is jóval később, mint régen: manapság átlag több mint 8 évvel az alapítás után válik nyilvánossá egy cég, míg korábban ez 5 év körül mozgott.4 Egyértelmű, hogy már messze nem olyan kívánatos hely a tőzsde a vállalatoknak, mint volt az pár évtizeddel korábban. Miért nem? Itt jön képbe a technológiai fejlődés másik közvetett hatása.

Az elmúlt két évtizedben olyannyira felgyorsult a fejlődés az élet minden területén, hogy az újításokkal fellépő feltörekvő vállalatoknak egész egyszerűen nincs ideje arra, hogy a régi jól bevált recept szerint organikusan fejlődve fölözzék le a piacot. Kulcskérdéssé vált a sebesség. A lépésről lépésre történő piaci részesedés szerzés helyett azonnal a lehető legnagyobb részt kell kihasítani globálisan. Aki lassú, azt kockáztatja, hogy terméke még azelőtt elavul, hogy kiteljesedhetne. A profitabilitás helyett az árbevétel és a piaci részesedés számít mindenek felett. Ebben az új versenyben pedig nélkülözhetetlen fegyver az ún. választék-gazdaságosság (economy of scope) – a globális marketinggépezet, értékesítési- és gyártókapacitás adta előnyök összessége, amivel viszont csak nagy, globális cégek rendelkeznek igazán. Ezért racionálisabb megoldásnak tűnik sok növekedési fázisban lévő cég számára, ha nagy stratégiai befektetővel fog össze a tőzsdei pénzügyi befektetők helyett, mert így olyan erőforrásokhoz jut hozzá nagyon gyorsan, amelyeket egyedül csak hosszú idő alatt tudna felépíteni. Ha ehhez még hozzávesszük, hogy az Apple, Google és hozzájuk hasonló mamutok mekkora likviditáson csücsülnek, és milyen aktívak a vállalatfelvásárlási piacon, akkor nem meglepő, hogy miért találnak a legjobb cégek egyre nehezebben érveket a tőzsdei listázás mellett.

Mit tehetnek ilyen helyzetben a tőzsdék? Igazából az egész történet csak ismételten bizonyította azt a régi Wall Street-i mondást, miszerint a tőzsdei részvényeket nem megveszik a befektetők, hanem eladják nekik azokat. Így látszólag egyszerű a válasz: újra fel kell építeni azt a rendszert, amely egykor kiszolgálta a kisebb tőzsdei cégeket. Kell egy csapat: árjegyzők, elemzők és kereskedők, akik aktívan értékesítik ezeket a papírokat. Ha újra működik a rendszer, a likviditás biztosított a befektetők figyelme ismét ide irányítható és akkor a potenciális részvénykibocsátók újra megtalálhatják számításukat a tőzsdén. Kérdés persze, hogy újra fel lehet-e építeni a brókercégek üzleti modelljét. Ez még csak-csak elképzelhető némi kreativitással, de szegény embert az ág is húzza, ami jelen esetben a szabályozási környezet. A jelenkori befektetővédelmi szabályok ugyanis lényegében ellehetetlenítik, hogy befektetők széles körének aktívan lehessen részvényeket árulni. Így nemcsak a matek nem jön ki, hanem a kockázatok is túlzottan magasak a befektetési szolgáltatók számára.

A másik lehetőség ezzel párhuzamosan a jelenlegi tendenciák kihasználása. Hiába akar egyre kevesebb cég tőzsdére lépni, de ettől még a cégekbe pénzt tevő befektetők (angyal befektetők, kockázati tőke stb.), illetve az egyre népszerűbb munkavállalói részvényprogramok részéről továbbra is megmarad az igény a likviditásra, a kiszállásra. Márpedig, ha hosszabb távon zárt marad a vállalat, akkor az exit lehetősége is korlátozott. Ezt akarja meglovagolni pl. a Nasdaq Private Market, a Nasdaq leányvállalata, amely zárt részvénytársaságok részvényesei számára nyújt kereskedési lehetőséget, mégpedig sikerrel, hiszen 2015-ben már 40 ilyen „programot” bonyolított le ráadásul nem is kicsi, hanem átlagosan 1,8 milliárd dollár tőkeértékű cégek számára.5

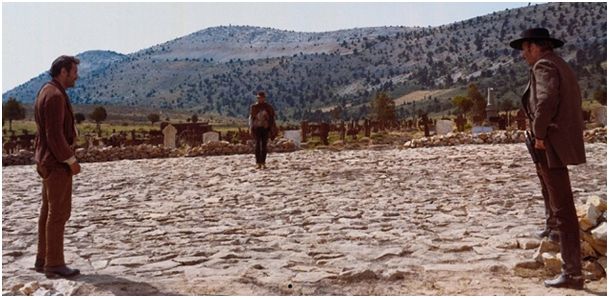

Mindezek mellett persze a világ tőzsdéi, legalábbis a nagyobbak egyáltalán nem állnak rosszul, így megtehetik, hogy nem csinálnak semmit, és inkább a nagy kapitalizációjú papírokra fókuszálnak, hiszen ezek piaca soha nem volt olyan jövedelmező, mint manapság. Sajnos nekünk magyaroknak és a hozzánk hasonló kis tőkepiacoknak ez nem járható út, hiszen sem most, sem a jövőben nem fog számottevő mennyiségű bluechip-papír a rendelkezésünkre állni, ezért muszáj a kisebbek kegyeit keresni. Ellenkező esetben valóban úgy járunk, mint Tuco a klasszikus Sergio Leone westernben, és csak sodródunk az eseményeket irányító többi főszereplő döntései mentén.

1 The Global Funding Report 2016, Funderbeam

2 Peter Koven: Can the once-mighty TSX Venture Exchange be saved? – 2014. december 27.

3 2016 SXSW Startup Survey, Nasdaq Private Market

4 National Venture Capital Association Yearbooks

5 Nasdaq Private Market

Elhúzódó gerillaharcokra számítanak.

Elhúzódó gerillaharcokra számítanak.