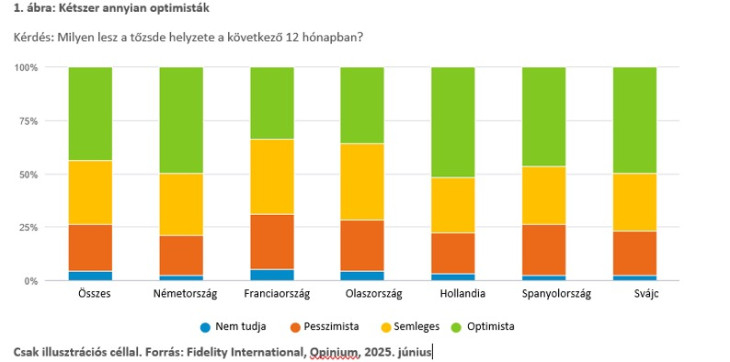

A geopolitikai és makrogazdasági kihívások ellenére a megkérdezett európai befektetők 44 százaléka továbbra is optimistán látja a piac irányát a következő 12 hónapban, míg 22 százalékuk pesszimista.

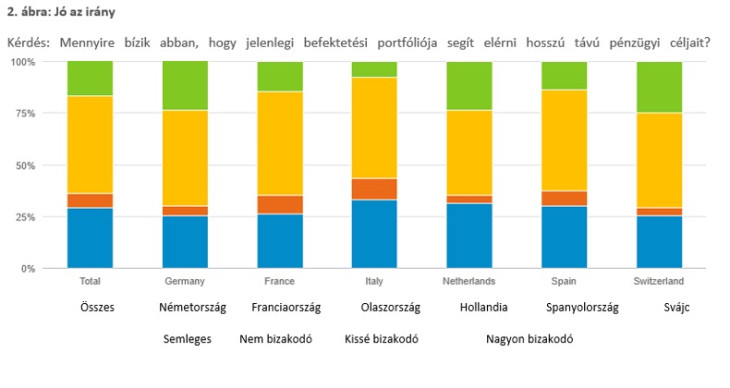

Az optimizmus mértéke azonban országonként eltérő: a megkérdezett holland befektetők 52 százaléka derűlátó, míg a francia befektetőknek mindössze 34 százaléka mondható annak. A válaszadók kétharmada emellett bízik abban, hogy befektetési portfóliója eléri a hosszú távú céljait. Különösen így gondolják ezt a német, holland és svájci befektetők, akiknek körülbelül egynegyede „nagyon biztos” abban, hogy meg tudják valósítani a távlati céljaikat. Ezzel szemben az olasz válaszadóknak csak 8 százaléka mondja ezt magáról.

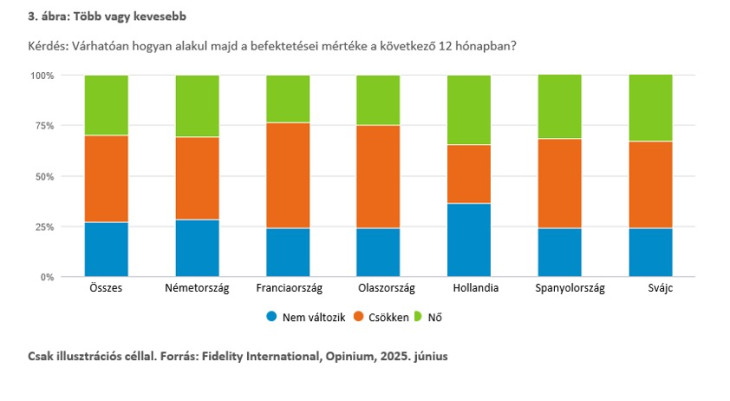

A válaszok által tükrözött bizakodás mögött azonban egyre nagyobb óvatosság húzódik meg, amely a befektetési tevékenység visszafogásában és a hozam/kockázat arány miatti aggodalom növekedésében nyilvánul meg. Például többen vannak azok a befektetők, akik a következő évben a befektetéseik volumenének csökkentésére készülnek, mint azok, akik növelést terveznek.

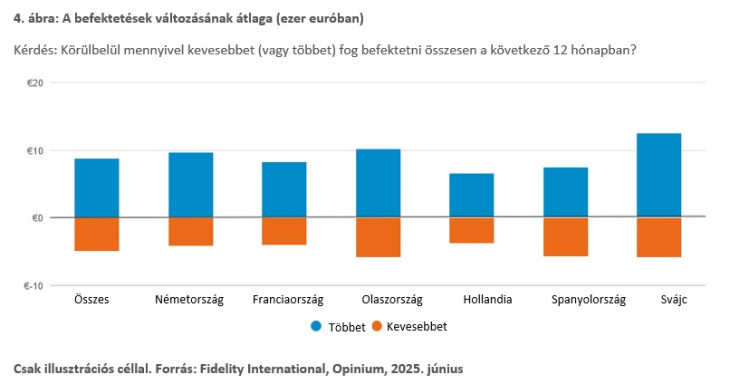

A kevesebbet befektetni szándékozók körében a csökkentés átlagos mértéke 5000 euróra tehető.

A holland befektetők 35 százaléka valószínűleg többet fog befektetni a következő évben, mint a felmérésben részt vevő más országok befektetői; a befektetések növekedésének mediánja 6500 euró. Hasonló a helyzet Svájcban, ahol a befektetők 34 százaléka – akik szintén optimistábbak a tőzsde kilátásait illetően – azt állítja, hogy valószínűleg többet fog befektetni ugyanebben az időszakban; a növekedés mediánja itt 12 500 euró.

A befektetői környezetet globális széttagoltság jellemzi. Az inflációs dinamika fokozódik, aminek hatására a kamatlábak a korábban vártnál magasabb szinten normalizálódnak. Eközben a politikai változások évtizedek óta fennálló geopolitikai erőviszonyokat borítanak fel, átalakítva a tőkeáramlásokat, a szabályozói keretrendszereket és a piaci várakozásokat. A Fidelity International a fenti körülmények között kérdezett meg 5500 lakossági befektetőt Németországban, Franciaországban, Olaszországban, Spanyolországban, Svájcban és Hollandiában, hogy jobban megismerje az aggodalmaikat és viselkedésük mozgatórugóit. Az idén májusban és júniusban végzett 2025-ös európai befektetői hangulatfelmérés különböző demográfiai tényezőket is figyelembe vett – többek között a nemet, a jövedelmi szintet, a foglalkoztatási státuszt és a családi állapotot is.

Három okra hivatkoznak azok, akik a következő évben várhatóan kevesebbet fognak befektetni: a piaci bizonytalanságra, a geopolitikai aggodalmakra és a veszteségtől való félelemre 37, 31 és 25 százalékos arányban. A válaszadók egynegyede inkább készpénzben tartaná a megtakarításait, míg körülbelül 21 százaléka azt állítja, hogy nem lesz elegendő tőkéje a befektetéshez ebben az időszakban. A befektetési portfólió bővítésének négy legfontosabb oka a következő: a piaci lehetőségek kihasználása (29 százalék); a rendelkezésre álló jövedelem növekedése (25 százalék); a jövedelem növekedése (22 százalék); valamint a hosszabb távú pénzügyi célok elérésének szándéka.

Bár a fokozott piaci bizonytalanság nem kellemes, mert váratlan volatilitáshoz vezethet, mégis a befektetések természetes velejárójának számít. Az alábbi három alapelv különösen azoknak segíthet ebben a turbulens időszakban is a céljaikra összpontosítani, akik hosszú távra terveznek.

Először: A befektetéseket meg kell tartani. A piaci mozgásokra nem könnyű megfelelő időzítéssel reagálni. A kapkodó vételek és eladások a kereskedési költségek növekedéséhez és a fellendülés során elérhető hozamok elvesztéséhez vezethetnek, a visszaesések viszont új lehetőségeket teremthetnek. Emellett, ha a magas inflációval vagy tartósan alacsony hozamokkal jellemezhető időszakokban egy portfólió túlságosan a defenzív eszközökre koncentrál, akkor nem biztos, hogy meg fogja tudni őrizni a vásárlóerejét vagy a szükséges jövedelemszintet.

Fotó: Depositphotos

Másodszor: Törekedni kell a diverzifikációra. A volatilis piacokon, melyeken az eszközárak kiszámíthatatlanul mozoghatnak és a korrelációk előzetes figyelmeztetés nélkül változhatnak, a diverzifikáció egyrészt a kockázat elosztásának, másrészt a portfólió stabilizálásának eszközeként működik.

Harmadszor: A piaci korrekciók vonzó lehetőségeket teremthetnek. A volatilitás, melyet gyakran negatív jelenségnek tartunk, alkalomadtán feltárhatja az értékeltség, a likviditás és a befektetői meggyőződés alapvető különbségeit is. Ezek az eltérések pedig olyan lehetőségeket teremthetnek, melyeket a kellő likviditással rendelkező, fegyelmezett befektetők kihasználhatnak.

Eligazodás a bizonytalan piacokon

„Miközben a globális piacok az optimizmus és a pesszimizmus között ingadoznak, felmérésünk azt mutatja, hogy a befektetők egyre nagyobb feszültségek közepette igyekeznek kezelni a fokozott tőkepiaci bizonytalanságot.

A válaszadók nagyobb része látja optimistán a piaci kilátásokat és bízik a hosszú távú célok elérésében. Ugyanakkor sokan valószínűleg kevesebbet fognak befektetni a következő évben, és ennek okaként a napjainkban tapasztalható, különböző fejleményeket, például a geopolitikai hatásokat említik. Valószínűleg még azok is nagyon körültekintőek lesznek, akik lehetőségeket látnak a jövőben és többet szeretnének befektetni az említett időszakban, és többségük inkább a hazai piacra fog koncentrálni.

A változó befektetési környezetben való eligazodáshoz a befektetőknek világosabb képet kell kialakítaniuk a portfóliójuk változó hozam/kockázat jellemzőiről. A befektetőknek egyre nagyobb kompromisszumokat kell kötniük például a tőkenövekedés és a tőkeérték megőrzése kapcsán. Ezért rendkívül fontos, hogy figyelembe vegyék az olyan alapelveket, mint a befektetések megtartása, a portfólió diverzifikálása és az új lehetőségek kihasználása, hogy a fokozott bizonytalanság ellenére is elérjék a kívánt hozamcélokat” – tette hozzá Al-Hilal István, a Fidelity International közép-kelet-európai igazgatója.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.