Egy biztos, végérvényesen és nagyon erőteljesen megváltozott az életünk – kezdték a Hold Alapkezelő szakemberei csütörtöki sajtóbeszélgetésüket. Amit a cégük működésére és a teljes gazdaságra, társadalomra is értettek. Ami a társaságot illeti, “mi szeptember elsejéig kitartunk a home office mellett, addig otthonról dolgozunk” – mondták el. Míg korábban évekig vitatkoztak erről, most a koronavírus miatt egy csapásra kiderült, hogy teljes értékű munkát így is lehet végezni. Néhány hónapon keresztül legalábbis egészen biztosan.

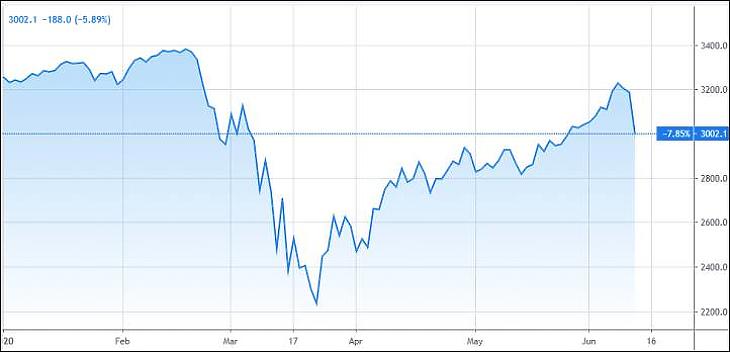

A legfontosabb kérdés az, hogy az újranyitás mennyire vezet majd új problémákhoz. Vannak apró jelek, amelyek szerint megint elkezdett romlani a vírushelyzet a gazdaságok újranyitása után. (A mai jelentős tőzsdei esést is ezzel, a második hullámtól való félelemmel magyarázták a sajtóban – a szerk.) Egyelőre nagy a bizonytalanság. Azt sem igazán lehet tudni, mi lesz a következő néhány hónapban, nemhogy évekre előre lehessen látni.

Elképesztő stimulusok

Vége van egy ciklusnak, elképzelhetetlen, hogy a régi rend visszaáll – mondták el Bilibók Botond, Cser Tamás és Móricz Dániel. Ám sok változás már egyébként is küszöbön állt, a vírus csak katalizátorként meggyorsította a folyamatokat. Például soha ilyen mértékű gazdaságpolitikai válasz nem született egyik válságra sem. A 2008-2009-eshez képest más a helyzet, most valamivel jobb, mert elképesztő gazdasági stimulusokat indítottak el. A gazdaságban keletkező veszteségek nagy részét az államok átvállalják.

A járvány miatt hirtelen elfogadottá vált az MMT, azaz modern monetáris elmélet, az államadósságok korlátlan finanszírozása jegybanki pénzteremtésből. Ennek hátránya az infláció lenne, de az eddig nem ütötte fel a fejét, hát akkor miért ne próbálkoznának ezzel a jegybankok és kormányok?

Magasabb lehet az infláció

De mi is lesz az inflációval? A piac szerint alacsony lesz, az USA-ban a következő tíz évre durván évi egy százalékos inflációval számolnak. A Hold Alapkezelő inkább azt gondolja, hogy középtávon nagyobb infláció várható. Most felerősödnek olyan változások, amelyek már korábban megindultak. A globalizáció több nagy pofont is kapott, pedig ez volt az egyik fő hajtóereje annak, hogy az infláció alacsony volt. Korábban nem nőtt meg a pénzmennyiség, most igen. A vírus a kínálati oldalon is hat, termelési nehézségeket okoz.

Öt éves időhorizonton ezért egyre nagyobb esélye van, hogy az infláció felerősödik. A reáleszközöknek ezért hangsúlyosabb szerepet kell adni a közeljövőben a portfóliókban.

Fű, fa, virág, részvény

A piacokon sokféle új jelenség tapasztalható. Akiknek nincs nagy tapasztalata a részvénypiacon, azok ritkán szoktak a tőzsdei pánik idején venni, de “most fű, fa virág részvényeket vásárolt”, Magyarországon és külföldön egyaránt. Rengeteg kisbefektető beleugrott, elköltötte a pénzét, és egyelőre nagyon jól járt. Inkább a fiatalabb megtakarítók vásároltak részvényeket. Megjelent egy olyan befektetői réteg is, aki a sportfogadás helyett inkább a tőzsdén kaszinózik.

Olyan részvényeket vesznek, amelyek nagyon kockázatosak, óriásit mozognak mindkét irányba. Például a légitársaságok, amelyekből kiszállt Warren Buffett, de a fiatalok által használt Robinhood-alkalmazásban a legnépszerűbbek közé tartoznak. Vagy csődben levő cégek. A hasonló célú, kockázatos befektetésekre az elmúlt hónapokban elköltött tőke elérheti a százmilliárd dolláros nagyságrendet. Miközben a profi befektetők alulpozicionálják magukat, a kisbefektetők ezerrel veszik a részvényeket. “Nagyon furcsa ez a helyzet” – mondták el.

Az idősebbek inkább eladnak

A kisbefektetők voltak tehát a legaktívabbak ebben a részvénypiaci emelkedésben március óta. Az olaj emelkedésére is sokan játszottak. Szó szerint aprópénzzel lehet kockázatot vállalni új befektetési termékeken keresztül, például néhány dollár erejéig is be lehet szállni az Amazonba, amelynek egyébként egyetlen darabja 2656 dollárba kerül. Volt már erre példa, hogy a kisbefektetők tömegesen részvényeket vásároltak. De az esetek többségében, tízből nyolcszor, kilencszer azonban ez nem szokott sikertörténet lenni a számukra. A részvényalapok tőkeáramlásaiban is az látszik, hogy a hagyományos magánbefektetők inkább eladók voltak.

Ez pedig főleg az idős korosztály, akiknél a nagy vagyon van. (A Második Világháború után született baby boomer-generációnál vannak a nagy vagyonok.) A fiatal generációk még nem élték meg azt, hogy ez mennyire kockázatos piac. Nagy lehetőség volt, hogy most olcsón beléphetnek a részvénypiacra. A kockázatok azonban most sokkal nagyobbak, mint ahogy korábban, az elmúlt évtizedben látszott.

Az elefánt háta és ormánya

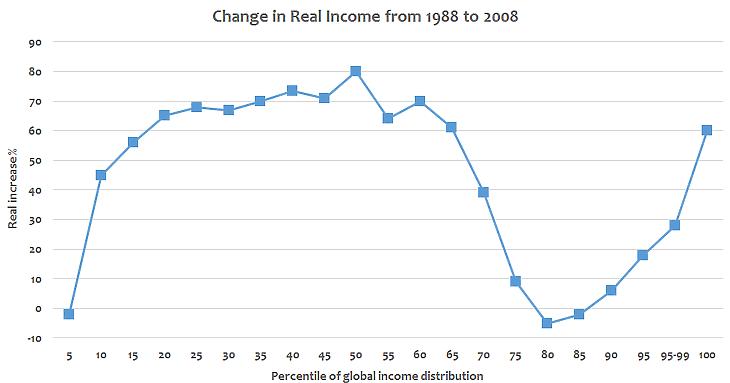

Nagy változások zajlanak a politikában is. Kína gazdasági és katonai ereje közelíti az amerikait, az egy pólusú világrend több, vagy legalábbis két pólusúvá válik. A globalizációnak van sok nyertese, és néhány vesztese. A fejlett országokban sokan jártak relatíve rosszul, ez erősíti az újraelosztásra irányuló nyomást. El lehet venni a fejlődő világtól, vagy a gazdagoktól. (Az úgynevezett elefánt-görbén az elefánt háta, illetve az ormánya.)

(Ábra: Wikimedia Commons, By Farcaster, CC BY-SA 4.0)

Az egyik egy baloldali fordulat, a másik egy populista, nacionalista, globalizáció-ellenes irány. A kettő valamilyen kombinációja jelenleg már zajlik, de ez a folyamat csak most kezdődik. Addig tarthat, amíg az újraelosztás le nem zárul. Sokan külső ellenségre próbálják fogni a problémákat. Amerika ezt már csinálja, Kínával. Az amerikai baloldal is eléggé ellenséges Kínával szemben, így Joe Biden elnöksége esetén sem nagyon enyhülne a helyzet, bár vélhetően a novemberi választások előtt a retorika különösen felerősödik ezzel kapcsolatban.

Olajár és olajhiány

Az alacsony olajárra a szakemberek szerint legjobb orvosság az alacsony olajár. Vagyis minél tovább alacsony az árszint, annál nagyobb valószínűséggel fog hosszú távon felmenni. Ugyanis akkor a kínálat csökken, sok beruházást leállítanak vagy el sem indítanak. Nem tudjuk, hol lesz az olajár idén, de jövő év második felében a mostanihoz képest valószínűleg jóval magasabban lesz, 50 és 70 dollár között elképzelhető. A nagy olajkitermelők részvényei optimistább képet mutatnak, a papírok nem annyira estek le, mint az olaj, és viszonylag hamar magukhoz tértek.

A bankoknak a jelenlegi helyzet nem túl kedvező, nagy a hitelállomány a gazdaságokban, és nem is fog sokat bővülni. Lapos lesz a hozamgörbe, ezért nem lesz magas a kamatmarzsuk. A nagy kérdés, a hitelek mekkora része fog bedőlni. Ennek ellenére egyes bankrészvények lehetnek alulértékeltek, árazásuk tükrözi a kockázatokat, vásároltak is ilyeneket.

Nem túl vonzó a magyar tőzsde

A bankrendszer sokkal felkészültebb, mint korábban volt. Magasabbak voltak a tőkeelvárások, a bankok ellenállóbbak, mint a pénzügyi válságban. A szektor összességében vonzóvá vált tavasszal, 50 százalék esés után. Jó lehetőségnek látták legutóbb a lengyel bankokat is, amelyek árfolyama nagyot esett a konzervatív hitelezési politikájuk ellenére.

Magyarország évekig nagyon rossz állapotban volt az előző válság után, emiatt csak 2013-2014-től kezdett el igazán növekedni. Most nincs ilyen helyzet, az ország a világ többi részéhez hasonlóan stabil. Mégsem túl lelkesek a Holdnál a magyar tőzsdével kapcsolatban. Eddig ugyanis “túl volt stimulálva a magyar gazdaság”. Olyan növekedést produkált, ami felülmúlta a természetes növekedési lehetőségeket. “Túl jó környezet volt” – tették hozzá. Emiatt túl jól teljesített a magyar tőzsde is, tehát volt honnét esnünk – mondták el.

Lassan gyengülhet a forint

Mindenütt másutt gazdaságpolitikai lazítás volt idén, csak Magyarországon emeltek kamatot, szigorították a monetáris politikát. Bár ennek nem volt erőteljes hatása a gazdaságra, inkább a forint megtámasztása érdekében történt. A kiszolgáltatottság nem jó, ezért nem szabad laza költségvetési politikát folytatni – tanulhatta meg korábban Orbán Viktor. De most mindenütt másutt laza politikát folytatnak. Ha nagyon rövid lesz a válság, akkor ez a magyar szigorúság bejöhet. Ha azonban elhúzódik a krízis, második hullám jön, akkor ez még visszaüthet.

A forint nem gyengült többet, mint a többi régiós deviza, inkább az erősebb devizák közé tartozik. De alapvetően így is olcsó a fizetőeszközünk, nem feltétlenül kell túl sokat gyengülnie. Ez a csúszó leértékelődés, ami eddig volt, évente pár százalék, a jövőben is folytatódhat.

Nem is kell a MÁP Plusz

Az MNB eszközei is lehetővé teszik a jegybanki finanszírozást, ahogy a többi jegybanknál. Így nincs is feltétlenül szükség a lakossági állampapírokra sem. Amíg nem lóg ki nagyon a magyar jegybank a sorból, a többi jegybank közül, addig lehet ilyen finanszírozást is folytatni.

A munka-intenzív ágazatok szenvedtek el nagy csapást az utóbbi időben, így a gazdasági növekedés nagyobb lehet, mint a munkaerőpiac növekedése. De a globalizáció visszaszorulása lokális munkaerő-piacok kialakulását okozhatja. Egyes helyeken nagy munkaerő-hiány, másutt nagy munkaerő-többlet alakulhat ki.

Hét, illetve három forinttal nőnek a piaci árak.

Hét, illetve három forinttal nőnek a piaci árak.