Jó eséllyel véget érhet az amerikai jegybank szerepét betöltő Fed másfél éve tartó héjanásza a piacokkal. Az Arany Világtanács (angol nevének rövidítésén: WGC) szerint a befektetők három lehetséges kimenetelre számíthatnak 2024-ben:

- a sokat emlegetett soft landing (puha landolás, azaz enyhén növekvő gazdaság),

- a hard landing (gazdasági visszaesés, vagy recesszió)

- és a no landing (azaz a jelenlegi kamatkörnyezet fenntartása),

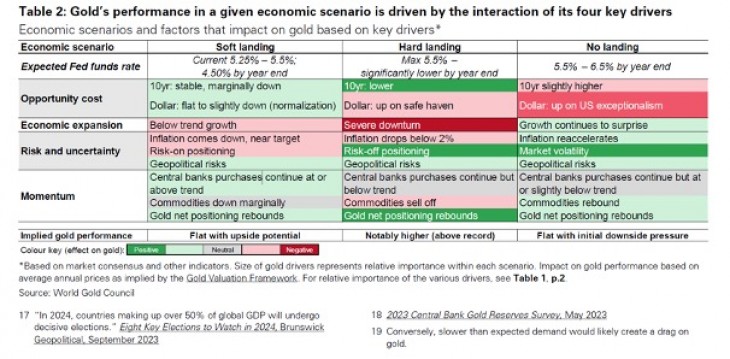

amelyek aranyárfolyamot befolyásoló hatásait az alábbi táblázatban gyűjtötte össze a WGC.

Az aranyárfolyam várható alakulása soft, hard és no landing szcenáriókban

Minden szem a Fed-re vetve

A WGC táblázatában a különböző szcenáriók menedzselésére változó Fed-kamatráta hatásai mellett a gazdasági növekedés, kockázatok és bizonytalanságok mértékétől, illetve a momentum függvényében vázolja fel az aranypiac 2024-es trendjét. Soft landing esetén minimálisan alacsonyabb kamatok mellett emelkedő pályán oldalazó, a rettegett hard landing esetén jelentősen alacsonyabb kamatszint mellett a december eleji 2134 dollár/unciát meghaladó csúcsárfolyamokat, míg az úgynevezett no landing-szcenárió bekövetkezte esetén oldalazó, potenciálisan eladási nyomás alá kerülő aranyárfolyamot vizionálnak.

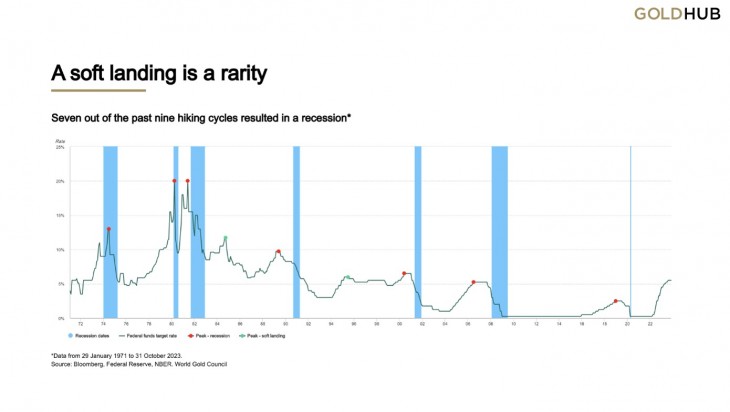

Bár a Fed – és velük összhangban a befektetési szakemberek többsége – a soft landing forgatókönyvben bízik, a historikus gyakorlat mást mutat. A kamatemelési periódusokat ugyanis túlnyomó részben recessziós szakaszok követik: a WGC ábrájáról jól leolvasható, hogy a legutóbbi 9 kamatemelést 7 esetben is gazdasági visszaesés követett (piros pöttyök és kék sávok) és nem soft landing (zöld pöttyök).

A kamatemelési periódusok csúcsát követő puha földet érések ritkák, a recessziók gyakoriak

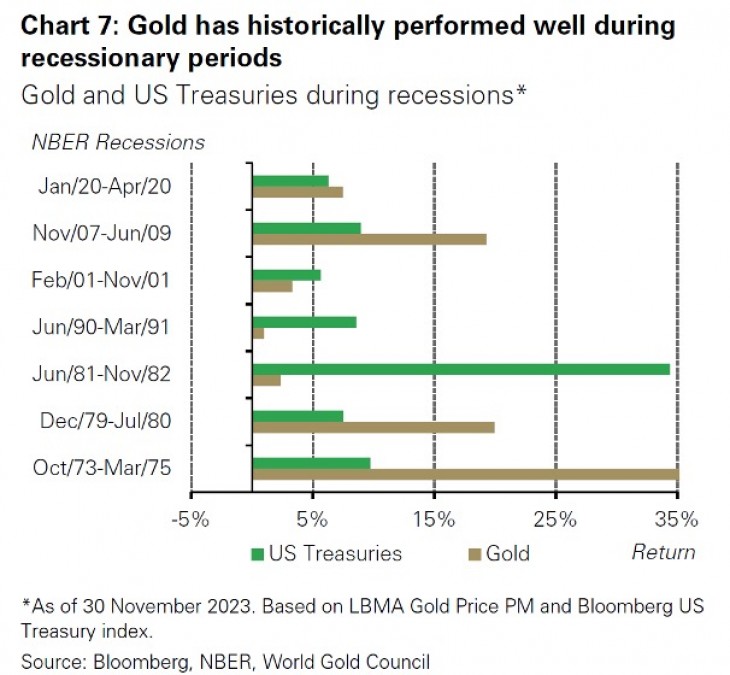

A recessziós forgatókönyv akár negatív hatással is lehetne az arany árfolyamára: ha megszorításokkal találkoznak az emberek, a háztartások ékszer vagy befektetési arany vásárlására szánt büdzséje is összemegy - jegyzi meg Juhász. Hozzáfűzve, hogy a történelmi tapasztalat azt mutatja, az arany felülteljesíti a többi menedékeszközt a válságok idején. Különösen igaz ez akkor, hogyha a pénzügyi rendszer biztonságába vetett hit inog meg, vagy tetőfokukra hágnak az inflációs félelmek.

Az arany és az USA állampapírok hozama a különböző válságok alatt

Még idén ugorhat az arany árfolyama?

A WGC elemzése is kitér rá, hogy jövőre több jelentős horderejű választás is lesz, többek közt Tajvant, az USÁ-t és Indiát is beleértve. A közelgő voksolásoknak jelentős hatása lesz a Szovjetunió felbomlása óta nem látott szinten szétzilált globális geopolitikára, ami a növekvő bizonytalanság révén támogatólag hathat az arany befektetői keresletére.

Az Arany Világtanács a 2023-as jegybanki felmérése alapján 2024-ben is magas, legalább 450-500 tonnát elérő jegybanki aranykeresletet vár, ami jelentős támaszt adhat a sárga nemesfém árfolyamának még akkor is, ha a no landing vagy soft landing szcenáriók következnének be.

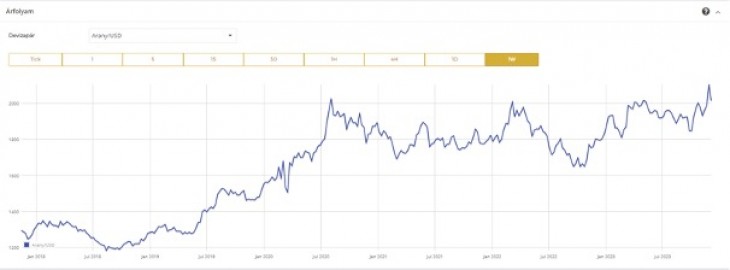

A Conclude cégvezetője szerint az arany dollárban mért idei teljesítményét nézve nem lehetünk csalódottak, az emelkedő kamatok ellenére is 12 százaléknyi hozamot hozott.

Azonban még sok múlhat a következő pár napban kijövő híreken: a hét elején ugyan mindenkori csúcsot ért el az arany árfolyama, ezt követően jelentősen korrigált. Most minden valószínűség szerint erőgyűjtés zajlik a 2200 dollár/unciás szint eléréséhez, amit indukálhatna, ha a Fed nyíltpiaci bizottsága (angolul: FOMC) gyűlését követő sajtótájékoztatón kevésbé héja hangvételt ütne meg az amerikai jegybank.

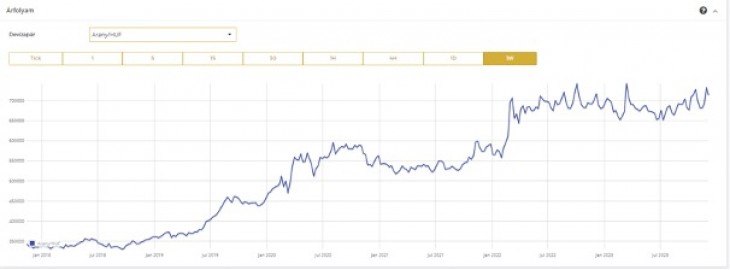

Az arany dollárban mért árfolyama 2018-2023 között

Forrás: Goltresor.com

Az arany szempontjából kedvezőtlen hírek esetén a csúcstámadást követő korrekciónak ellenálló 2010-2020 dollár/unciánkénti árfolyam letörését kell figyelnünk, ekkor a sárga nemesfém árjegyzése ismét visszacsatornázódhat az 1900-2000 dollár/uncia közötti sávba.

A Conclude vezetője szerint hiába hirdetnek sorra győzelmet az infláció felett a jegybankok a következő hónapokban, vélhetően még csak az első nagyobb hullámon vagyunk túl, így a következő évtized egyik legfontosabb eszköze lesz az arany, ha a vagyon megőrzése a célunk.

Az arany forintban mért árfolyama 2018-2023 között

A magyar befektetőknek szerinte azt is érdemes észben tartani, hogy az arany forintban mért árfolyama még egyáltalán nem szállt el: a relatíve erős forintnak hála gyakorlatilag másfél éve egy szűk sávban mozog a hazai aranyár, és még abszolút nem késő a forint megtakarítás egy részét átcserélni aranymegtakarításra.

(Csabai Károly szerzői oldala itt érhető el.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az átlagbér feléből már kijön a havi törlesztő.

Az átlagbér feléből már kijön a havi törlesztő.