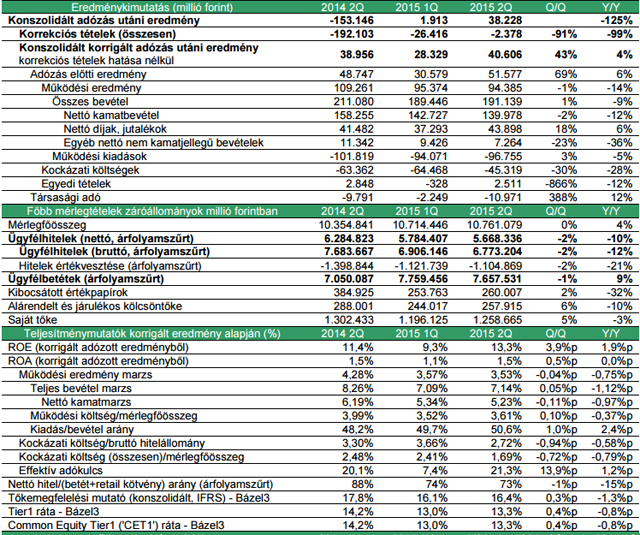

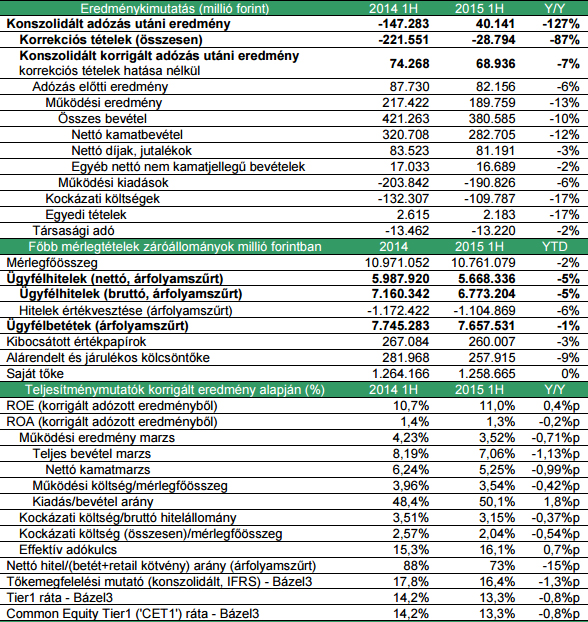

Ahogy az lenni szokott, ismét rávert az elemzői vélekedésekre az OTP bank, bár a második negyedévben elért 38,2 milliárd forint konszolidált adózott nyereség nem a „megszokott” 10 körüli, hanem egyenesen 18 százalékkal haladja meg a 32,4 milliárdos piaci várakozásokat.

A bázisadatok vizsgálhatatlanok, hiszen a tavalyi második félévben a devizahiteles elszámolás – no meg az ukrán leírások – következtében 153,1 milliárd forintos veszteséget jelentett a bank. Az első hathavi adózott eredmény 40,1 milliárd forint lett. A bankcsoport mérlegfőösszege június végén 10 761,079 milliárd forintot tett ki, éves szinten 2 százalékkal csökkent.

Az IFRS alapján készült jelentés szerint az OTP csoport korrigált konszolidált második negyedévi adózott eredménye 40,6 milliárd forint, 43 százalékkal haladja meg az előző negyedévi 28,3 milliárdot. Az első félévi korrigált konszolidált adózott eredmény 68,9 milliárd forint, 7 százalékkal alacsonyabb az egy évvel korábbi 74,3 milliárd forintnál.

Volt mit korrigálni

A bankcsoport 2,4 milliárdos korrekciót hajtott végre a második negyedévben, ez ugyanakkor meghaladja a várt 384 milliót. Az első félévben adózás után összességében 28,8 milliárd forintnyi korrekcióra került sor. Ezen a soron a legjelentősebb tételt a Merkantil és az OTP Ingatlanlízing ügyfeleivel való elszámolás jelentette: összesen 24,9 milliárd forint visszatérítést számoltak el, az elszámolással érintett bruttó állomány nagysága a forintosítást követően 115 milliárd forint. Sor került továbbá a devizaalapú ingatlanlízinggel rendelkező ügyfelek kiértesítésére és az ügyletek forintosítására; a forintosítást követően fennmaradt állomány 18 milliárd forint. A donyecki és a luhanszki kitettségekre a bank további 1,1 milliárd forintos céltartalékot képzett.

A korrekciós tételek nélkül számított adózott eredmény 24 százalékkal haladta (volna) meg az elemzői várakozásokat.

|

Hitelkiváltó számok Az első negyedévben forintosított deviza jelzáloghitelek esetében a július 31-ig szerződött ügyletek alapján az OTP-nél 2,6 milliárd forintnyi új ügyletszerzés történt, míg az OTP Banknál nyilvántartott hitelek idegen banknál történő kiváltására a beszámoló időpontjáig 1 milliárd forint összegben került sor. Ezen felül mintegy 7 milliárd forint összegű hitel esetében került sor saját és egyéb forrásból történő végtörlesztésre. |

A működési eredmény minimálisan csökkent, ezt és a több mint négyszeresére növő társasági adóterhelést azonban bőven ellensúlyozta a kockázati költségek 30 százalékos visszaesése, ami az előző negyedévinél alacsonyabb orosz és ukrán kockázati költségeknek köszönhető.

Díjon híznak

Az egyedi tételeket nem tartalmazó féléves bevétel éves szinten 10 százalékkal csökkent, ezen belül a nettó kamatbevételek 12 százalékkal, 191,1 milliárd forintra mérséklődtek részben a magyarországi alaptevékenységet összefogó OTP Core alacsonyabb, illetve a jelentősen visszaeső orosz és ukrán kamateredmény együttes hatásaként. A nettó díj- és jutalékbevételek éves szinten 3 százalékkal csökkentek. Az üzleti oldalon önmagában nem túl jó jel, hogy a nettó kamatbevételek 2 százalékkal elmaradtak a várttól, ám ezt ellensúlyozza, hogy a bank jól keres a szolgáltatásokon: a nettó díj- és jutalékbevételek 9 százalékkal meghaladták a várakozásokat – a II. negyedévi adaf 6 százalékos növekedést mutat.

A működési költségek éves szinten 6 százalékos mérséklődésén belül a személyi költségek 10 százalékos visszaesése volt a legjelentősebb; a második negyedévben a működési költségek az előző negyedévhez képest 3 százalékkal nőttek.

|

Kis különadó-matek Az OTP Bankcsoport magyarországi tagjainak bankadó-fizetési kötelezettsége 2016-ban 21,5 milliárd forint, 2017-ben és 2018-ban 15 milliárd forint lehet. Az Országos Betétbiztosítási Alapba (OBA) fizetendő éves díj emelkedik, 2015-ben várhatóan 3,8 milliárd forint lesz. A Befektető-védelmi Alap (Beva) normál éves díja 2015-ben 441 millió forint, és további 441 millió forintnyi rendkívüli befizetés is terheli a csoportot. A 2014-ben létrehozott Szanálási Alapba történő éves befizetés idén 2,3 milliárd forint lehet. A Quaestor Károsultak Kárrendezési Alapjába (QKKA) előleget fizetők meg nem térült követelésük összegével csökkenthetik a fizetendő társasági adót – ám a megtérülésről meglehet, csak évek múltán kapunk pontos képet. |

A kockázati költségeken nyertek

A 90 napon túl késedelmes hitelek aránya 18,4 százalékra rúgott június végén, 3,3 százalékponttal alacsonyabb volt az egy évvel korábbinál. A kockázati költségek az első félévben 109,8 milliárd forintot tettek ki, 17 százalékkal alatta maradtak a bázisidőszakénak, de 8 milliárd forinttal az elemzők által várt érték alatt is maradtak – ez a tétel az, amely az „egekbe emelt” profitadatot hozza.

A második negyedéves kockázati költség 45,3 milliárd forintos összege negyedéves szinten 30, éves szinten 28 százalékos mérséklődést jelez. A céltartalék fedezettsége negyedéves szinten 0,8 százalékponttal javulva 89,6 százalékra emelkedett.

Oroszországban már kicsit, Ukrajnában egyáltalán nem

A külföldi leánybankok közel 6 milliárd forinttal járultak hozzá a csoport első félévi konszolidált korrigált eredményéhez, ami 16 százalékkal több a tavalyi első félévinél. A bolgár bank hozzájárulása a profithoz számottevően nőtt, az ukrán veszteség némileg csökkent, az orosz negatív eredmény több mint duplázódott, míg a kisebb leányvállalatok összesített profitja éves szinten 10 százalékkal javult. A második negyedévben az orosz OTP vesztesége 4,2 milliárd forint volt, az üzleti veszteségen belül a bank új direktbankjának, a Touch Bank indulása 1,8 milliárd forinttal növelte a mínuszt. Öröm az ürömben, hogy a magas céltartalékolás okán csökkent a kockázati költség és ennél is jobb, hogy nőtt a nettó kamateredmény. A hitelportfólió minősége ugyanakkor tovább romlott – már 20,1 százalékos a késedelmes hitel. Ukrajnában az első félévben 9,6 milliárd forint a veszteség, a bank bevételei 45 százalékkal estek, de ezt már nem tudja ellensúlyozni a nadrágszíj-hűzás: a működési költségek „csak” 33 százalékkal csökkentek. Itt a kamatmarzs is szűkült, ráadásul a késedelmes hitelek aránya már 54 százalékra emelkedett.

A csoport magyarországi alaptevékenységének első félévi adózott eredménye 59,2 milliárd forint a korrekciós tételek hatása nélkül, ami 11 százalékkal elmarad a bázisidőszakétól.

A csoport likviditási pozíciója a jelentés szerint stabil, a likvid tartalékok nagysága június végén az OTP Core-nál 7,1 milliárd eurónak megfelelő összeg volt.

Jelentősen bővülhet az új lakások kínálata: újabb 11 lakásberuházás kaphat kiemelt státuszt.

Jelentősen bővülhet az új lakások kínálata: újabb 11 lakásberuházás kaphat kiemelt státuszt.