Részben a feltörekvő piacok gazdaságának stabilizálódására utaló jelekkel magyarázható, hogy a több éven át tartó gyengélkedést követően az elmúlt hónapok során látványos változás állt be a feltörekvő piaci kötvények (Emerging Market Debt, EMD) állományának alakulásában. A jelenség azonban főleg annak tudható be, hogy a globális hozamhiány növekedése nyomán egyre intenzívebb hozamvadászat kezd kialakulni - osztotta meg a Fidelity International a Privátbankárral.

Al-Hilal István, a Fidelity International hazai értékesítési vezetője szerint a feltörekvő piaci kötvényekbe történő eszközáramlás még eltarthat egy darabig, de – amint azt a közelmúltban Törökországban lezajlott események is ékesen illusztrálják – a gondos kötvényválogatásnak továbbra is rendkívül nagy jelentősége van.

Meddig tarthat?

Három évnyi relatív alulteljesítést követően a feltörekvő piaci kötvények 2016-ban végre magukhoz tértek: az előző év hasonló időszakához képest a GBI-EM Global Diversified helyi valuta index több mint 13 százalékkal, keményvalutás megfelelője pedig több mint 12 százalékkal nőtt.

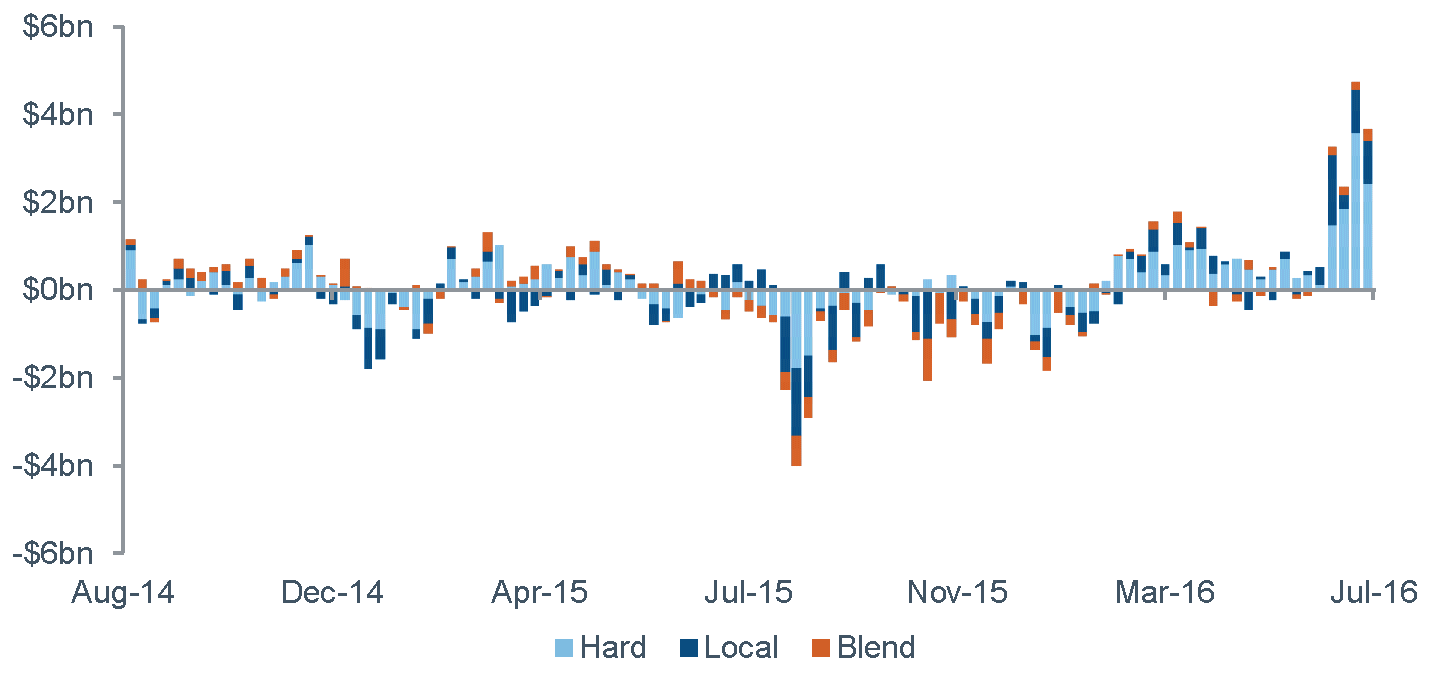

Amint azt az alábbi grafikon is tanúsítja, ez a meggyőző teljesítmény összhangban van az idén az eszközosztályba áramlott jelentős összegű tőkével, melynek összege az elmúlt hetekben rekordmagasságokba emelkedett. Ezt a pazar teljesítményt látva minden befektető fejében felmerül egy fontos kérdés: vajon lehet-e tartós ez a folyamat? A válaszhoz át kell tekintenünk az események eddigi mozgatórugóit, és meg kell vizsgálnunk e tényezők tartósságának valószínűségét.

|

| Az elmúlt hetekben jelentős eszközmennyiség áramlott a feltörekvő piaci kötvényekbe. Forrás: JPMorgan, EPFR, 2016. július 28-i állapot Világoskék: keményvaluta, Sötétkék: helyi valuta, Téglaszín: vegyes |

Ennek már örülhetünk?

Az első dolog, amit meg kell említeni a Fidelity szakértője szerint, hogy gazdasági téren az utóbbi időben több javulásra utaló jel is tapasztalható volt. Bár a feltörekvő piacok exportjának volumene továbbra is csökkenő tendenciát mutat, úgy tűnik, az export stabilizálódott.

Ez részben a tőzsdecikkek árfolyamának idei javulásának köszönhető, mivel számos nagy exportőrnek számító feltörekvő ország gazdasága erősen függ a tőzsdei áruktól. A januári mélypontja óta 50 százalékkal emelkedett kőolajár különösen jó hatással volt néhány feltörekvő ország gazdaságára, bár az utóbbi hetekben a tőzsdei áruk árfolyama ismét nyomás alá került. 2016 elején a kínai gazdaság növekedési pályája szintén aggodalomra adott okot, de elsősorban a túlzott hitelteremtésnek köszönhetően az idei adatsorok már kedvezőbben alakultak.

Az is igaz, hogy a fejlett piacok gazdasági teljesítménye néhány területen javulást mutatott – például a gyártóiparuk egyértelműen lekörözte a feltörekvő országokét. Emellett – bár a feltörekvő országok gazdaságának a főbb mutatók alapján megállapított növekedése erőteljesebb, mint a fejlett országoké – kiemelten fontos tényező a növekedés üteme is, mely általában a fejlett országokban volt magasabb.

A feltörekvő és a fejlett országok növekedési differenciáljának most megfigyelhető csökkenése a historikus tapasztalatok alapján eddig általában a tőkének a fejlett piaci eszközökbe való visszaáramlását eredményezte, ami nem volt jó hatással a fejlődő országok teljesítményére. Tehát míg a fejlődő országok gazdasági stabilizálódása örömteli és kedvező fejleménynek számít, valószínűleg nem ez volt az feltörekvő országokban kibocsátott kötvények elmúlt hetekben tapasztalt erős teljesítményének és a jelentős tőkebeáramlásnak a fő mozgatórugója.

Harc a hozamért

Az elmúlt időszak feltörekvő piaci teljesítményjavulása valójában főleg a térségtől teljesen független okokra vezethető vissza. Bár az USA jegybankja múlt decemberben végrehajtotta a sokak által szorongással várt első kamatemelést, a feltörekvő piaci eszközök azóta is meglepően jól tartják magukat. Ezt a Fed további kamatemeléseinek időzítésével és mértékével kapcsolatos piaci várakozások jelentős mérséklődése magyarázhatja, melynek hatására az államkötvények hozama inkább csökkent, mint nőtt.

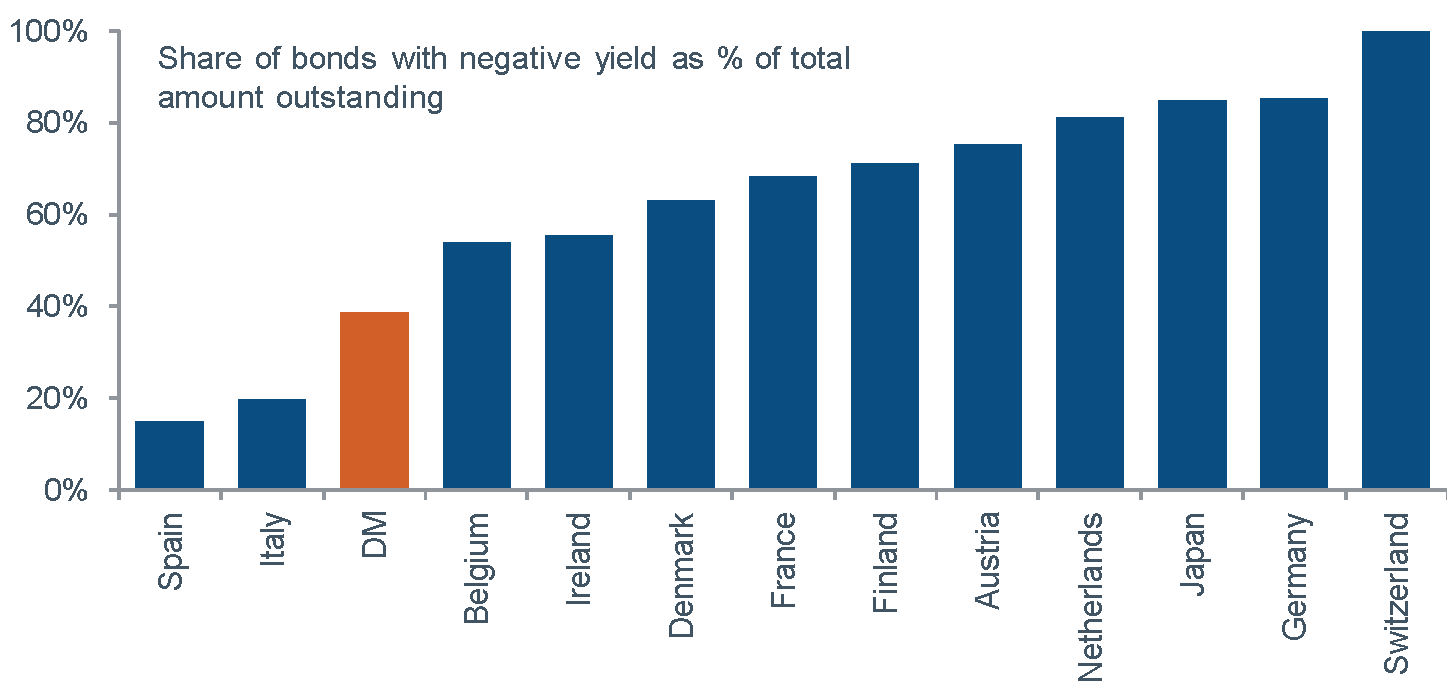

|

| A negatív hozamok térnyerése a fejlett piacokon – a negatív hozamot elérő kötvények %-os aránya a forgalomban lévő kötvények összértékéhez képest. Forrás: Bloomberg, UBS, 2016. júliusi állapot |

Nem számít a Brexit!

A közelmúltban lezajlott Brexit-népszavazásra a piac által adott válasz érdekes és árulkodó is volt egyben. Arra is számítani lehetett, hogy a népszavazás hatására a befektetők megszabadulnak a kockázatos eszközeiktől, aminek negatív következményei lettek volna a feltörekvő piaci kötvényekre nézve. De ahogy a biztos menedéknek számító eszközök hozamai egyre mélyebbre süllyedtek, fokozódott a hozamhiányos állapot, aminek hatására újabb és újabb eszközök kezdtek a feltörekvő piaci kötvényekbe áramlani.

És most mi jön?

A Fidelity szakembere kicsit aggódva figyeli, hogy a piaci folyamatok végigkergetik a befektetőket a teljes kockázati spektrumon, mivel mindig fennáll a veszélye, hogy a folyamat hirtelen megfordul, márpedig annak fájdalmas következménye lehetnek. Több olyan dolgot is fel lehet sorolni, amelyek ezt előidézhetik.

Az egyik legvalószínűbb ok az USA növekedési és inflációs adatainak javulása lenne – ennek hatására ugyanis a piaci szereplők szemében megnőne a Fed általi kamatemelés valószínűsége, szigorúbbá válnának a globális likviditási körülmények, és erősödni kezdene a dollár, ami nem használna sem a feltörekvő piaci kötvényeknek, sem a kockázatos eszközöknek úgy általában.

Egyelőre azonban – amint azt a Fed júliusi értekezlete is megerősítette, az USA általi kamatemelés nincs napirenden, ezért rövidtávon a hozamvadászat marad a fejlemények fő mozgatórugója. Ennek alapján feltételezhető, hogy a fejlett piacokhoz képest jelentős hozamdifferenciállal rendelkező feltörekvő piaci kötvények továbbra is komoly mennyiségű befektetést vonzanak majd.

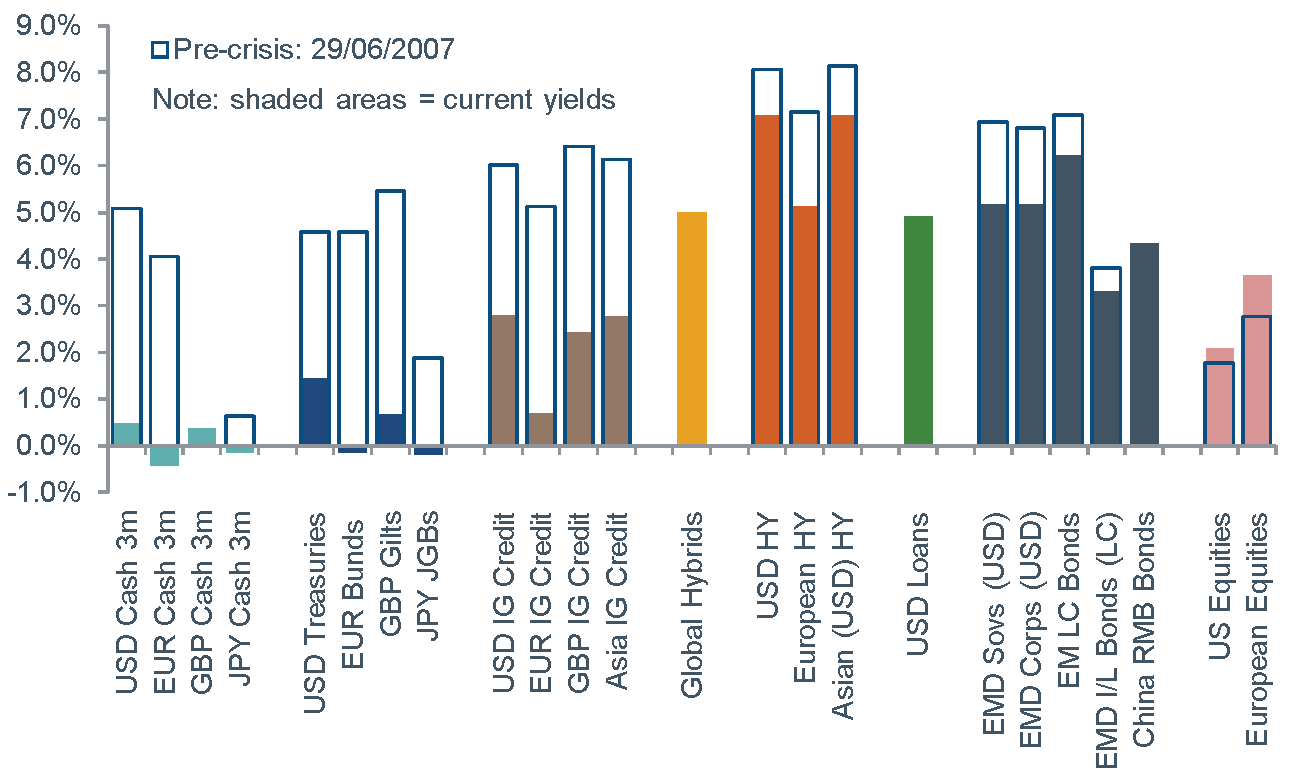

„Bár a hozamvadászat hosszú távú tartósságával kapcsolatban komoly kétségek vannak, abban is biztosak lehetünk, hogy a feltörekvő piaci kötvények továbbra is vonzóbbak lesznek majd, mint a jelen pillanatban a befektetők rendelkezésére álló más lehetőségek. Ez az eszközosztály ugyanis nem csupán sokkal jobb hozamokat kínál – méghozzá viszonylag kedvező hitelminőség mellett –, mint egyes más magas hozamú eszközosztályok, de a feltörekvő piaci kötvények terén több különböző hozamforrás is kínálkozik, melyek tágabb portfóliójuk vonatkozásában is komoly diverzifikációs lehetőséget csillantanak meg a befektetők előtt” – tette hozzá Al-Hilal István.

|

| 3. grafikon A feltörekvő piaci kötvények továbbra is vonzó hozamforrásnak számítanak Üres oszlopok: a válság előtti állapot (2007. 06. 29.) Színezett oszlopok: jelenlegi hozamok Cash – készpénz, Treasuries – államkötvények, IG Credit – befektetési minősítésű hitelek, HY = magas hozamú eszközök, SOVS – államkötvények, Bonds – kötvények, Equities – részvények. Forrás: orrás: Bloomberg, BofA Merrill Lynch Bond indexek –visszaváltási hozamok – részvényindexek – osztalékhozamok (2016. július 28-ig terjedő időszak) |

Visszatértek a 2024 előtti idők.

Visszatértek a 2024 előtti idők.