Az otthonteremtési támogatások pénzügyi előnye eddig is jelentős volt, ez az előny még tovább növekedhet az Otthon Start Program indulásával. Igazán azok járnának jól, akik össze tudják kombinálni az összes jelentősebb kedvezményt.

Argyelán József, a Bankmonitor vezető pénzügyi elemzője konkrét élethelyzetek példáján keresztül mutatja meg a különböző kedvezmények kombinálásának előnyeit;

- Elsőlakás-vásárló, aki nem tervez gyermeket (Otthon Start és piaci lakáshitel kombinációja).

- Elsőlakás-vásárló két gyermekkel (CSOK Plusz, Babaváró hitel és Otthon Start kombó).

- Szuperkombó: olyan elsőlakás-vásárló, aki három gyermeket vállalna.

A vevő egy 80 millió forint értékű lakást vásárolna 10 százalék önerő mellett, azaz összességében 72 millió forint kölcsönre van szüksége.

Elsőlakás-vásárló, aki nem tervez gyermeket – a piaci hitel mellé belép az Otthon Start

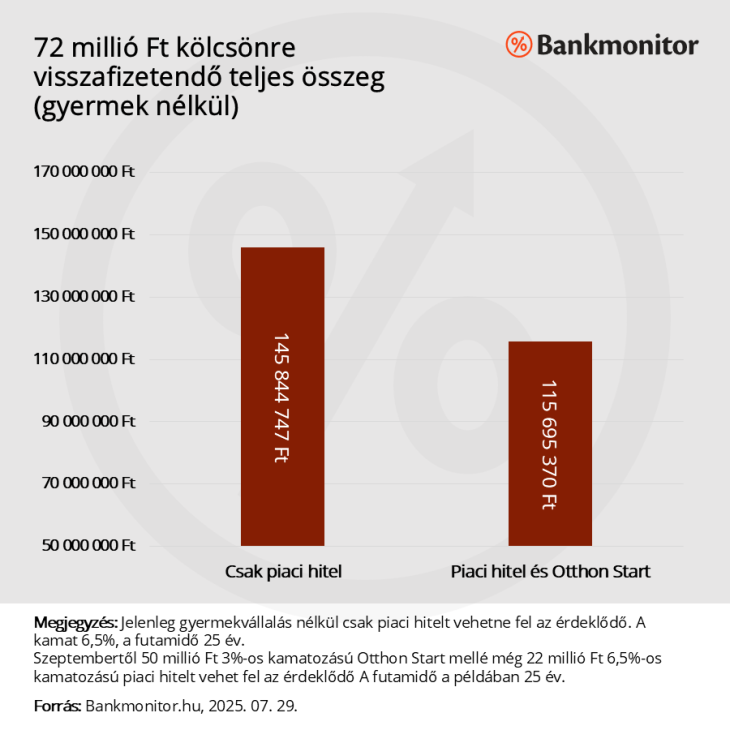

Aki nem tervezett gyermeket vállalni, az eddig csak piaci hitelben gondolkodhatott. 72 millió forintot 25 éves futamidőre 6,5 százalékos kamat mellett lehetett elérni, ennek a havi törlesztőrészlete 486 149 forint. Összességében a kölcsönre visszafizetendő teljes összeg 145 844 747 forint. A lakáshitel felvételéhez legalább 811 ezer forintos havi nettó fizetésre van szükség.

Az érdeklődő szeptembertől felvehetne 50 millió forint Otthon Start hitelt, mely mellé már csak 22 millió forint piaci hitelre lenne szüksége. A 3 százalékos kamatozású támogatott hitelre 25 év alatt havi 237 106 forintot kellene fizetni, a teljes visszafizetés 71 131 697 forint lenne. A 6,5 százalékos kamatozású piaci hitelre 25 éves futamidő mellett havi 148 546 forintot kellene fizetni, a teljes visszafizetés pedig 44 563 673 forint lenne.

Összességében a két kölcsön havi részlete 385 651 forint, a teljes visszafizetés pedig 115 695 370 forint. Ezen hitelek felvételéhez minimum 643 ezer forintos havi nettó fizetésre lenne szükség.

Az új program indulásával a vevő havi szinten közel 100 500 forintot, a 25 év alatt pedig összességében 30 149 377 forintot spórolhatna. Ez több, mint 20 százalékos megtakarítást jelent.

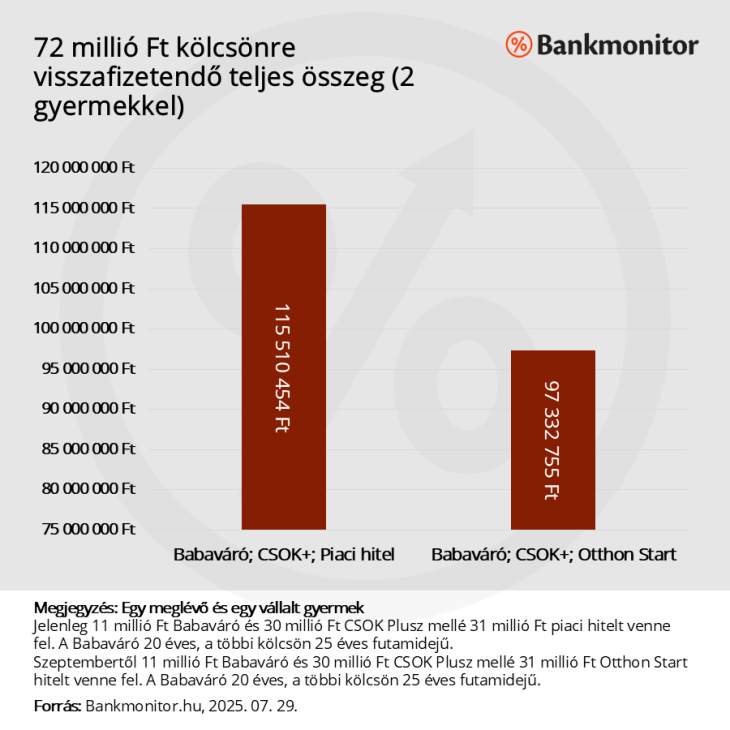

Elsőlakás-vásárló két gyermekkel – a CSOK+ és a Babaváró mellé bejön az Otthon Start

Van, aki már most is kihasználja a meglévő támogatásokat. Induljunk ki abból, hogy egy házaspár úgy venné meg a 80 millió forintos lakást 8 millió forint önerővel, hogy egy meglévő gyermekük mellé még egyet vállalnának.

Már most is komoly támogatási formákat használhat ki a család, amennyiben megfelel a feltételeknek. Ott van a kamatmentes Babaváró hitel, melyre csak évi 0,5 százalék kezességvállalási díjat kell fizetni. Illetve elérhető a CSOK Plusz is, ahol a kamat a futamidő végéig fix 3 százalék.

Jelenleg az ideális finanszírozás a párnak: 11 millió forint Babaváró hitelből, 30 millió forint CSOK Pluszból és 31 millió forint piaci kölcsönből állna.

A három kölcsön részletei:

- A 11 millió Ft Babaváró induló törlesztője 50 417 forint – ez a futamidő előrehaladtával a kezességvállalási díj csökkenése miatt még mérséklődne is –, a hitelre összességében 11 577 500 forintot kell visszafizetni 20 év alatt.

- A 30 millió forint CSOK Plusz induló részlete 75 ezer forint az első évben – ekkor csak kamatot fizet az adós –, ami a második évtől 146 253 forintra emelkedne 25 éves futamidő esetén. A teljes visszafizetendő összeg 43 020 847 forint lenne.

- A 31 millió forint piaci hitel induló törlesztőrészlete 209 314 forint lenne 6,5 százalékos kamat és 25 éves futamidő mellett. A teljes visszafizetendő összeg 60 912 107 forint lenne. (Itt figyelembe lett véve, hogy a második baba megszületésekor elengednek 1 millió forintot a fennálló tartozásból. A szakértők abból indultak ki, hogy a baba a 3. év végén érkezne.).

Összességében a kölcsönökre 115 510 454 forintot kellene visszafizetni.

Hogyan változik a finanszírozás az Otthon Start megjelenésével? Gyakorlatilag a 3%-os kamatozású új otthonteremtési hitel kiváltja teljes egészében a piaci kölcsönt. Így szeptembertől az ideális finanszírozás 11 millió forint Babaváróból, 30 millió forint CSOK Pluszból és 31 millió forint Otthon Start hitelből áll.

A három kölcsön részletei:

- A 11 millió Ft Babaváró induló törlesztője 50 417 forint – ez a futamidő előrehaladtával a kezességvállalási díj csökkenése miatt még mérséklődne is –, a hitelre összességében 11 577 500 forintot kell visszafizetni 20 év alatt.

- A 30 millió forint CSOK Plusz induló részlete 75 ezer forint az első évben – ekkor csak kamatot fizet az adós –, ami a második évtől 146 253 forintra emelkedne 25 éves futamidő esetén. A teljes visszafizetendő összeg 43 020 847 forint lenne.

- A 31 millió forint Otthon Start induló törlesztőrészlete 142 263 forint lenne 25 éves futamidő mellett. A teljes visszafizetendő összeg 42 734 408 forint lenne. (Itt figyelembe lett véve, hogy a második baba megszületésekor elengednek 1 millió forintot a fennálló tartozásból. A szakértők abból indultak ki, hogy a baba a 3. év végén érkezne.).

Összességében a kölcsönökre 97 332 755 forintot kellene visszafizetni. Ez nagyságrendileg 15 százalékos megtakarítást jelent.

A szuperkombó – mi a helyzet, ha valaki 3 gyermeket vállal?

A pénzügyi előny még nagyobb lehet, ha valaki három gyermeket vállal. A 80 millió forintos lakás megvásárlásának az ideális finanszírozása nem módosulna ahhoz képest, mint ha valaki egy meglévő gyermeke mellé vállalna még egyet. Vagyis 11 millió forint Babaváró, 30 millió forint CSOK Plusz, 31 millió forint Otthon Start hitel lenne még mindig optimális a lakás megvásárlásához 8 millió forint önerő mellett.

Ugyanakkor a születendő gyermekekkel elérhető kedvezmények nagyon megdobnák a pénzügyi előnyt.

A Babavárónál a futamidő alatt érkező első gyermek miatt a kamatmentesség válik „csak” véglegessé. A második baba születésekor elengedik a fennálló tartozás 30 százalékát, míg a harmadik baba születésekor elengedik a teljes fennálló tartozást. Az első két baba érkezésekor az adós kérheti törlesztési kötelezettsége 3 éves szüneteltetését is.

A CSOK Plusz esetében a futamidő alatt érkező második babától kezdve minden újabb gyermeknél elengednek a fennálló tartozásból 10-10 millió forintot.

A Bankmonitor szakértője kiszámolta a pontos pénzügyi hatást is, abból indult ki, hogy a három baba a kölcsön felvételekor, a futamidő 3. és 6. évének végén érkezik.

- A Babaváróra ebben a helyzetben nem kell semmit sem visszafizetni, hiszen a törlesztések szüneteltetése mellett két lépésben elengedik a fennálló tartozást is.

- A CSOK Plusznál az első évben a törlesztő 75 ezer forint lenne, ami a második évben 146 253 forintra emelkedne 25 éves futamidő mellett. Ugyanakkor a 3. és 6. év végén elengednek a fennálló tartozásból 10-10 millió forintot. Emiatt a 4. évtől 94 463 forintra, míg a 7. évtől 36 869 forintra csökkenne a havi részlet. A teljes visszafizetés 16 216 946 forint lenne.

- A 31 millió forint Otthon Start induló törlesztőrészlete 142 263 forint lenne 25 éves futamidő mellett. A teljes visszafizetendő összeg pedig 44 101 652 forint lenne.

A teljes visszafizetendő összeg 60 318 599 forint lenne. Ha nem lennének támogatások, akkor ugye a piaci hitelre összességében 145 844 747 forintot kell visszafizetni. Vagyis a támogatások több, mint 85 millió forint megtakarítást eredményezhetnek, másképp megközelítve a kölcsönökre visszafizetendő teljes összeg több mint 58 százalékkal csökkenne.

Összegzés

A példában végig úgy kalkuláltak a szakértők, hogy 10 százalék önerő elegendő a vásárláshoz. Erre még akkor sincs garancia, ha az igénylő teljesíti az ide vonatkozó MNB előírásokat.

A támogatások önmagukban és egymással kombinálva nagyon komoly pénzügyi segítséget, könnyebbséget jelenthetnek egy lakásvásárlás során. Nem szabad megfeledkezni a feltételekről, teljesíteni kell külön-külön az egyes kedvezményekhez kapcsolódó elvárásokat.

Illetve a legtöbb támogatáshoz kapcsolódnak vállalások is: gyermekvállalás, bentlakási kötelezettség, az ingatlant nem lehet harmadik félnek átengedni… Ezek megsértése komoly büntetéseket vonhat maga után.

A Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX 233,63 pontos, 0,18 százalékos csökkenéssel 126 534,75 ponton zárt.

A Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX 233,63 pontos, 0,18 százalékos csökkenéssel 126 534,75 ponton zárt.