Alig másfél hónapja még 313 forint alatt is előfordult az euró, de bő két hete is 320 alatt volt, múlt héten pedig pár fillérre megközelítette a 325-öt is. Mi lehet ennek az oka?

Több hazai brókercég és bank nyilatkozatai szerint a forintgyengülést mindenki természetesnek, az MNB politikája logikus következményének tekinti. Van olyan is, aki arra is céloz, hogy ez még csak a kezdet. Például a Trendmonitoron, a K&H Bank blogján Hajósi Péter azt írta, “tegnapi döntésével az MNB leheletnyit szigorított csak a monetáris kondíciókon, és hosszabb távon is a laza kamatpolitika mellett tette le a garast. Ezzel kinyitotta az ajtót a forintgyengülés előtt”.

Csakhogy ez még március 27-én született, 319,95 forintos euró mellett, már akkor világos volt tehát a szakember számára, hogy itt forintgyengülés lesz. Bár márciusban a jegybank óvatos lépést tett a szigorítás felé, és többek között 10 bázisponttal (0,1 százalékponttal) -0,05 százalékra emelte a kamatfolyosó alját, ez csak jelzésértékűnek bizonyult.

Hosszabb távon gyengülhet a forint

“Marad tehát a nagyon laza kamatpolitika, ami a forintot továbbra is érzékennyé teszi minden külső elbizonytalanodásra”, “a mostani, gyenge globális környezet ellensúlyozására a magyar gazdaságpolitikának nincs nagyon más eszköze, mint a forintgyengülés”. “Véget ért tehát a forint elmúlt hetekben látott szárnyalása, és újra felfelé vesszük az irányt” – írták március végén, és április végére sem sokat változott a helyzet.

Hosszabb távon inkább forintgyengülésre, mint erősödésre lehet számítani – írta április utolsó napján a K&H Bank közleménye. Nemzetközi gazdasági lassulás várható, a befektetési környezet pedig rizikósabb, ha komolyabb válságtól nem is kell tartani.

Nő a gyengülés kockázata

“Bár a Magyar Nemzeti Bank rendszerint közli, nincs árfolyamcélja, csakis az inflációra figyel, az látszik, hogy a jelenlegi környezetben a 320 forint körüli eurót tartják a legmegfelelőbbnek” – véli a K&H. A következő pár hónapban jelentősebb forintgyengülés vagy erősödés nem várható. “A forintgyengülés kockázata 1-2 éves időtávon fokozottabb” – mondta Németh Dávid vezető elemző.

Szerinte ugyanis a bérek emelkedését a cégek egy része nem tudja követni a termelékenység fokozásával, ezért veszítenek a versenyképességükből. Túlfűtöttségre utaló jelek vannak a gazdaságban, 2020-ban és 2021-ben az uniós források kisebb támogatást adnak majd a gazdaságnak. A belső fogyasztás élénkül a béremelkedés és a hitelek miatt. A folyó fizetési mérleg többlete eltűnhet vagy negatívba fordulhat a szaldó.

Szigorítani kell?

Az Equilor Befektetési szerint a jegybank múlt heti közleménye nem tartalmazott arra vonatkozó utalást, hogy az erőteljes inflációs nyomás miatt rövid távon további monetáris szigorítás jöhet. Ezért kezdett a megjelenését követően gyengülni a forint árfolyama.

A hazai inflációs nyomás márciusban tovább erősödött, élénk a fogyasztás, emelkednek az üzemanyagárak a drága kőolaj miatt. A következő negyedévekben további monetáris szigorító lépésekre lehet szükség.

Megdobhatja az inflációt

“Amennyiben a kommunikáció hosszabb távon kiváró állásponton maradna, további gyengülhet a forint, mely szintén felfelé mutató kockázatként jelentkezhet, mert hiába visszafogott jelenleg az importált infláció, egy további 2-3 százalékos forintgyengülés már érezhető hatást válthat ki” – írta az Equilor.

A brókercég szerint a 324-325-ös tartományt követően már csak a 330-as szint jelent további akadályt, de várakozásuk szerint a 325-330-as tartományban a jegybank szóbeli intervencióval élhet. Ugyanis egy viszonylag kiszámítható, ugyan széles sávban mozgó, de stabil forint árfolyam a hazai gazdaság érdeke.

Meredek lejtőn a forint

“Félő, hogy a 330-as szint szignifikáns átlépése esetén már csak erőteljesebb lépésekkel lehetne fékezni az árfolyamgyengülést, és a mozgás az inflációs pályát is még feljebb tolná” – teszik hozzá.

Meredek lejtőn a forint - írta az Erste Befektetési hírlevele is a múlt héten. Szerintük 325 forintnál található egy erősebb technikai szint, ami átmeneti megállót jelenthet az elmúlt napok meredek forintgyengülését követően. (Eddig így is volt.) “Amíg továbbra is érdemben 3% feletti maginfláció van idehaza és a jegybank nem mutat hajlandóságot monetáris szigorításra, nem érdemes a forint komolyabb visszaerősödésére számítani” – írták.

Az Erste Befektetési szerint a forint gyengülésével “jelentősen elvált a régiós devizák mozgásától”. Annak ellenére, hogy a jegybank jóval erőteljesebben csökkenti a deviza swap tendereken a felkínált deviza mennyiséget, mint arra korábban számítani lehetett.

Nem emelkedik a bakközi kamat sem

Így csökken a forint mennyisége a gazdaságban és a bankrendszerben. Ennek ellenére sem tudja számottevően feljebb tornázni a rövid bankközi kamatlábat. “Mivel ezzel kapcsolatban semmi új dolgot nem mondott a keddi kamatdöntés utáni közleményében, ezért a piaci szereplők tovább adták a forintot” – magyarázta az Erste Befektetési.

A K&H Trendmonitor legújabb cikke arról írt, hogy a múlt héten “két régiós jegybankban is kamatdöntő ülést tartottak. Az egyikben emeltek, a másikban nem is gondolnak az emelésre”. A két ország helyzete hasonló, az infláció viszonylag magas. A külső környezet is hasonlóan érinti őket, az európai gazdaság nehézségei miatt aggódhatnak a jegybankárok.

Le van maradva az MNB?

“Az elmúlt két évben az egyik ország devizája stabil volt (2%-os sávon belül mozgott), a másiké nagyobb kilengéseket produkálva, 5%-ot gyengült az euróval szemben.” A cseh és magyar jegybankról volt szó, és a forint volt az, amely jóval nagyobbat gyengült, mint a korona.

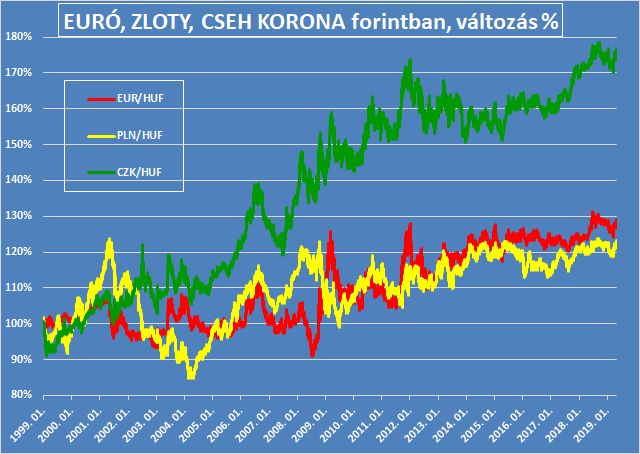

(A grafikon azt mutatja, hogy húsz év alatt hány százalékkal lett drágább az euró, a zloty és a cseh korona forintban. Mindhárom deviza drágult, tehát mindegyikhez képest gyengült fizetőeszközünk.)

“A többség szerint le van maradva a hazai jegybank a ciklusban. A világban nálunk az egyik legnagyobb a különbség a rövid kamatok (gyakorlatilag 0%) és az infláció (3,7%) között, ami a forint árfolyamára már jó ideje gyengítő hatással van” – írják még.

Sávba várja a forintot a CIB

A CIB Bank hírlevele szerint a forintgyengülés ellenére “új hosszabb távú EUR/HUF-trend kibontakozását továbbra sem valószínűsítjük, alapesetben a 310-325-ös sávon belül maradhat a keresztárfolyam, igaz, az utóbbi egy hónap folyamán annak mindkét szélét megközelítette”. Az utóbbi napok forintgyengülése szerintük “továbbra is összefüggésben volt az EUR/USD árfolyam újra 1,12 alatti süllyedésével, miközben a hazai monetáris politikai várakozások is a relatíve gyengébb forint irányába mutatnak”. Az állampapírpiacon a hosszabb futamidejű kötvények hozama nőtt.

|

A szentháromság és a forint A lehetetlen szentháromságnak („impossible trinity”) vagy trilemmának nevezik azt a közgazdasági tételt, miszerint a jegybankok három dolog közül csak kettőt választhatnak: A független monetáris politika (benne a kamatszinttel), a szabad tőkeáramlás és a fix devizaárfolyam együtt nem lehetséges. 1. Ha például a jegybank mesterségesen alacsony kamatszintet tart fenn, akkor a tőke, amely megfelelő hozadékot vár el, a szabad átváltás miatt máshová fog menekülni. Ez pedig a devizát is aláássa, így az árfolyam nem tartható fenn. A jelenlegi hazai helyzet elvileg ide torkollhat a jövőben, bár még egyelőre csak távolról hasonlít, hiszen sem különösebben nagyarányú forintgyengülés, sem tőkemenekülés nem tapasztalható. De lehet, hogy ha komolyra fordulna a helyzet, később majd úgy fogjuk értékelni, hogy az első jelek 2018-2019-ben már megmutatkoztak. 2. Ha viszont a devizaárfolyamot szeretnék mindenáron egy bizonyos szinten tartani, akkor a kamatot kell megfelelő szintre emelni, mert különben szintén elmenekülhet a tőke. Hasonló helyzetbe került Törökország tavaly őszre, amit durva kamatemeléssel oldottak meg. 3. Ha a kamatot is, az árfolyamot is meg akarnák szabni, akkor előbb-utóbb meg kell szüntetni a deviza szabad átválthatóságát. Ezt a gyakorlatot a magyar szocialista múltból, illetve a magyar forint konvertibilitása előtti időkből szintén jól ismerhetjük. Más diktatúrák vagy legalábbis erős állami beavatkozással működő gazdaságok jelenleg is vannak szép számmal, ahol nem konvertibilis a deviza, vagy csak korlátozottan. |