Ez a bizalmatlanság a mai napig érződik, azonban már sokan azt is felismerték, hogy a vállalati nemfizetéseket nem lehet csupán előrefizetés meghatározásával megelőzni. Versenyhátrányba kerülnek azok a cégek, amelyek nem engedélyeznek utólagos fizetést partnereik számára, ezért az elmúlt években a kockázatok alaposabb felmérésével kezdtek védekezni a nemfizetések ellen.

Kell a kockázat

Felmérések igazolják ugyanis, hogy 30 %-kal több bevételt tudnak elérni azok a cégek, amelyek halasztott fizetést is engedélyeznek vevőiknek, mint azok, akik csak előrefizetés esetén szállítanak. Keleti József, a Bisnode csoport Country Managerével beszélgettünk arról, hogyan látja a magyar cégek kockázatvállalásának alakulását az elmúlt években.

Milyen főbb, a cégek kockázatosságát befolyásoló tendenciákat látott az elmúlt években?

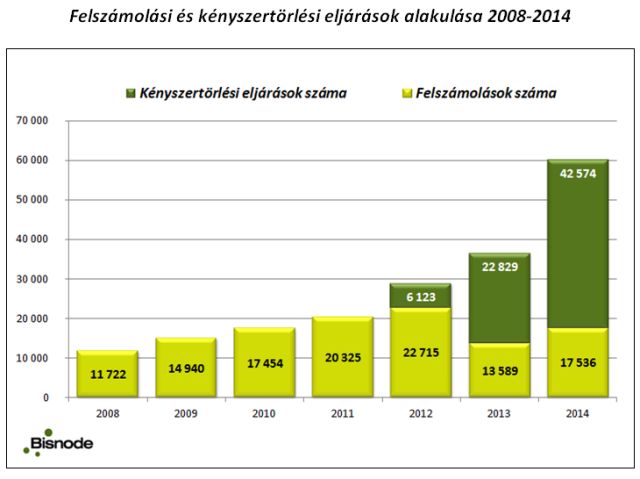

A válság után megugrott a cégfelszámolások száma, egyre több vállalkozás nem tudta kifizetni tartozásait, ezért hitelezőik felszámolást indítottak ellenük. Míg 2008-ban naponta 32 ilyen eljárás indult, addig 2012-ben már közel dupla annyi, azaz naponta hatvannál több cégbezárást kezdeményeztek a hitelezők. A képet árnyalja, hogy 2013-ban és 2014-ben kevesebb felszámolást regisztráltak, mint 2012-ben, azonban a nemfizetés miatt indított események egy részét átvették a kényszertörlési eljárások, melyeket többek között az adók befizetésének elmulasztása miatt indít a hatóság.

Hogyan reagáltak az ilyen mértékben emelkedő cégbedőlési számra a cégek?

Miután nagyon sokan megütötték a bokájukat vevőjük nemfizetése miatt, a cégek egy része előrefizetést kért. Úgy gondolták, hogy ők nem fognak hitelezni vevőiknek, és nem vállalják az ezzel járó kockázatokat. Ez különösen a kisebb vállalkozásokra még a mai napig is igaz. A nagy cégek is elkezdték jobban megnézni, kinek és milyen feltételekkel engedélyeznek utólagos fizetést. Ahogy a bankok is, a vállalati szektor is visszavette „hitelezési” tevékenységét, ami sok fejlődni kívánó cég számára nehézséget okozott. A válság utáni időszakra túlzott óvatosság volt jellemző. A cégek sokkal kevesebbszer engedélyeztek utólagos fizetést, ami miatt sok esetben üzletek hiúsultak meg.

Hogy jutottak ezután hitelhez vagy áruhoz, alapanyaghoz a cégek?

Sajnálatos módon sok vállalkozás esett áldozatuk ennek a patthelyzetnek. A bankoktól nem kaptak hitelt, és sok szállítónál nem fizethették utólag az igénybe vett árukat, szolgáltatásokat. Így rengeteg vállalkozás, melyet nem számoltak fel, saját maga húzta le a rolót. 2011-ben és 2012-ben a végelszámolások száma is rekordot döntött, és számos cég határozott a bezárás mellett.

Úgy gondolja tart még ma is ez a „túlzott óvatosság”?

Azt látom, hogy kezdenek a cégek valamelyest az óvatosságból engedni, de még így is többször vesztenek üzletet amiatt, hogy szigorúbbak a kelleténél, vagy nem elég körültekintően mérik fel a kockázatokat. Egy nagyobb vállalatnál ráadásul a vállalati professzionális kockázatkezelők mérőszámai között sem jelenik meg a meghiúsult üzletek miatt elvesztett bevétel, csupán azt mérik, hogy milyen arányban nem kerültek kiegyenlítésre a kockázatkezelés által jóváhagyott üzletek, azaz mennyi veszteséget könyvelt el a cég. Egy nagyobb cég éves szinten súlyos 100 milliókat is bukhat, ha csak kevés adatból, nem jól kidolgozott cégminősítés alapján dönt, mely miatt a jó üzleteket is elutasítja.

Milyen szinten állnak most a cégek üzleti partnereik kockázatának mérlegelésekor?

Egyre többen felismerték, hogy hosszú távon csak úgy maradhatnak versenyképesek, ha utólagos fizetést engedélyeznek vevőiknek. A válság előtti idők viszont már nem jönnek vissza, mert azok a cégek, amelyek már megütötték a bokájukat, óvatosabban bánnak vevőikkel, és jobban megnézik kivel és milyen feltételekkel üzletelnek. Sokan építenek több biztosítékot szerződéseikbe, illetve egyre többen vesznek igénybe cégminősítést is üzleti döntéseik előtt. Szerződéskötés esetén a cégek előminősítése egyre több helyen vált bevett gyakorlattá. A valódi kockázatkezelés azonban nemcsak a kockázatokról, hanem a lehetőségekről is szól. A kockázatkezelésnek már a szegmentálásnál kellene kezdődnie, azaz a cégeknek olyan vállalkozásokat kellene megkeresniük, illetve olyanokra kellene fordítaniuk energiájukat, akik valóban megbízhatóan fognak fizetni. Árbevételeiket továbbá oly módon is növelhetik, hogy automatikusan figyelik a korábban elutasított ügyfelek kockázatosságának alakulását, és amikor ezen cégek stabillá válnak, megkeresik őket ajánlatukkal. Ezt a gondolkodást azonban ma még sajnos kevesen alkalmazzák.

Milyen eszközöket javasolna a vállalkozásoknak, ha nyugodtan szeretnének aludni kintlévőségeik miatt?

Mindenképpen érdemes a szerződések jogi oldalát, a kötbéreket, biztosítékokat alaposan átgondolni. Peres eljárás vagy felszámolás esetén azonban a hitelezők sok jóra nem számíthatnak. Az is előfordulhat, hogy egyáltalán nem jutnak a pénzükhöz, vagy hosszú ideig kell várniuk rá, ami likviditásukat veszélyezteti. Ezért egy jól megírt szerződés előtt mindenképpen érdemes alapos cégminősítést végezni, azaz megvizsgálni a partnercég fizetőképességét, fizetési szokásait, kockázatosságát.

Ez a szerződési feltételek kialakításánál is sokat segít, mivel ha egy partner kockázatosnak bizonyul, érdemes keményebb fizetési feltételeket szabni; amennyiben rizikómentes akkor lehet gyengíteni a szerződésbe épített biztosítékokon, vagy előleg nélkül is nyugodtan lehet szállítani. Ha proaktívan keres egy vállalakozás üzleti partnereket, célszerű azokra koncentrálniuk, akik valóban fizetőképesek lesznek a jövőben, és nem elutazni az ország másik felébe egy olyan ügyfélért, akinek alacsony a fizetőképessége.

Mi a helyzet az állandó vevőkkel? Náluk is minden szerződésnél, vagy szállításnál újra érdemes minden körülményt megvizsgálni?

Állandó vevők esetén is érdemes a hitelkereteket, azaz a céggel szembeni maximális megengedett kintlévőséget legalább évente egyszer felülvizsgálni. Az elmúlt évek változásai között említeném meg, hogy még a legstabilabbnak hitt cégek is csődbe mehetnek, lásd pl. akár a MALÉV csődjét. Ma már a váratlan helyzetekre is fel lehet készülni, és nem kell minden reggel az összes céget átvizsgálni. Már vannak olyan automatizált lehetőségek, amelyek értesítik a céget arról, ha a számukra fontos vállalkozások kockázatossága megnőtt, mely miatt érdemes óvatosabban eljárniuk. Trendként elmondható, hogy csődfigyelést ma már sok vállalkozás vesz igénybe, azonban ez már csak akkor jelez nekik, ha baj van, és partnerük például felszámolás alá került. Ekkor már mérsékelt az esély arra, hogy a hitelező pénzéhez jut. A csődfigyelés mellett érdemes a vevők kockázatosságát is figyelni. Amikor egy vállalkozás kockázatosabbá válik, akkor meg kell tenni a szükséges óvintézkedéseket, amikor viszont csökken a kockázat, érdemes kihasználni az esetleges további értékesítési lehetőségeket.

Mennyire bevett gyakorlat ma a hitelkeret alkalmazása a magyar cégeknél?

A kisebb cégeknél egyáltalán nem általános gyakorlat hogy hitelkeretet alkalmaznak egy vevőnél, azaz nem határozzák meg, hogy az adott megrendelő mekkora összeghatárig rendelhet a cégtől. Náluk általában a hitelezési döntés egy igen-nem döntés és nem határoznak meg benne hitelkeretet. Sok nagyobb cég sem alkalmaz még Magyarországon hitelkeretet vevőire, pedig jelentősen gyorsítaná és költséghatékonyabbá tenné folyamataikat. Egy jó cégminősítés és hitelkeret esetén ugyanis az értékesítő is tud dönteni arról, hogy megkaphatja-e utólagos fizetéssel az árut a vevő, így a magasabb szintű döntés bevonására nem minden esetben lenne szükség.

Összességében hogy látja, milyen irányba változott a magyar cégek kockázattudatossága, szerződéskötési gyakorlata?

Az elmúlt években sokat fejlődött a vállalkozások kockázatkezelése, egyre több és több cég néz utána megrendelőinek. Van azonban még hová fejlődni, mivel a legtöbb cég legfeljebb azt vizsgálja meg, hogy megrendelőjének mekkora az árbevétele. Ezen kívül azonban számos más tényezőt is érdemes figyelembe venni, mint például a cégek fizetési szokásait, a tulajdonosok és vezetők egyéb cégkapcsolatait, a céggel szembeni jogi vagy a hatósági eljárásokat, de akár a székhelyének jellegét is. Ez rengeteg időt és utánajárást igényel, de szerencsére már létezik olyan cégminősítés, mint amit a Bisnode is nyújt, ami egy mutatószámba sűríti ezeket. Azt gondolom, hogy a magasabb szintű kockázatkezelési gyakorlat általánossá válására még várni kell, ami már nemcsak a kockázatokat, hanem a lehetőségeket is mérlegeli és a kockázatkezelést az értékesítéssel szorosan együtt működteti. Hosszú távon azonban biztos vagyok benne, hogy egyre komolyabb eszközökkel fogják még a kisebb vállalkozások is kezelni üzleti partnereiket, mivel stabil növekedésre csak azok számíthatnak, akik felelősen és költséghatékony módszerekkel mernek ügyfeleiknek halasztott fizetést engedélyezni.

Három fúrótornyot is találat ért.

Három fúrótornyot is találat ért.