A közgazdász véleménye szerint a probléma az, hogy 10-15 év elteltével ebben a ciklusban a határhaszon, avagy a megtérülés negatívba fordul. A GDP növekedésével párhuzamosan több "üzemanyag" szükséges egy százaléknyi növekedés előállításához.

A kínai ipari forradalom posztulátuma szerint az ország fél-ipari társadalomból most alakul át iparosodott nemzetté. Az iparosodás felé vezető úton a legnehezebb feladat ennek a "tűnek a fokán" áthaladni, mert a gazdaságnak a fent említett olcsó munkaerőről és tőkéről át kell állnia a szellemi tulajdonra, az innovációra és a valódi piacnyitásra ahhoz, hogy az államilag irányított bankrendszer és hitelezés alkalmatlan modelljét a hiteles verseny váltsa fel.

Steen Jakobsen felhívta a figyelmet arra, hogy az elmúlt évben az új hitelek több mint 50 százaléka Kínában keletkezett, így nyilvánvaló "hitelbuborék" alakult ki, és olyan bankrendszer, amelynek a mérlegén túlságosan sok minden “döglődik". Mindezek mellett azonban úgy véli, hogy Kína megteheti, hogy ezt a buborékot kipukkasztja, és létrehoz helyette egy másikat, de csak a lassabb növekedés árán.

Hong Kong és Kína növekedését vizsgálva és arra regressziót illesztve az elemző azt az eredményt kapta, hogy a két növekedés egybevág, és ezért kölcsönösen függ egymástól. Ha tehát az előrejelzést készítőknek igaza van, és Hong Kong valóban zérus vagy negatív növekedést él át, akkor az ennek megfelelő kínai érték 6 százalék vagy kevesebb lesz a konszenzusos 8,6 százalékos előrejelzéshez képest, ami drámai visszaesést jelent, és ezért a defláció, vagy a kár a stagfláció kockázatát is növeli.

Hong Kong és Kína növekedési üteme

Forrás: Saxo Bank

Az elemző hangsúlyozta, hogy a világ eddig a görögökkel volt elfoglalva, most az olaszokra figyel, és közben a világ jelentős gazdaságaiban rosszabbnál is rosszabb helyzet alakul ki, így kockázati szempontból nem sok jót jelent, ha a "bejelentett kockázat" világából visszatérünk a fundamentumokhoz. Jelenleg a "nemkívánatos" állampapírokból a részvények biztos kikötőjébe még menekülhetünk, de a vállalkozások a rogyadozó növekedés piacán igyekeznek a profitot és a forgalmat fenntartani- fogalmazott Steen Jakobsen.

Amikor a válság 2008-ban mélypontra jutott, Kína óriási költségvetési ösztönzéssel mentőövet dobott a világgazdaság 2008-as és 2009-es növekedésének. A krízis második menetében Kínának ismét tennie kell valamit export piacainak védelme érdekében. Az elemző egyre inkább úgy véli, hogy be fogják vezetni a CNY teljes vagy közvetett konvertibilitását. A véleménye szerint lehet, hogy Kína számára ez a lépés a kereskedelmi egyenleg deficitbe fordulása miatt túlságosan is kockázatosnak hangzik, és a kínai megtakarítóknak épp elég eszköz áll rendelkezésre a befektetéshez, ironikus, de elképzelhető, hogy ezzel az egyetlen lépéssel újra beindul, és újra forogni kezd a tőke.

Steen Jacobsen szerint Kína és Olaszország az a két központi figura, amelyet a 2012 felé tartó sakkjátszmában védeni kell, két olyan birodalmat kell védeni, ahol a gazdaságirányításon változtatni kell ahhoz, hogy az országok a G-7-ek asztalánál visszakapják az őket megillető helyet.

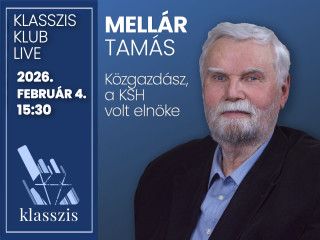

Az AI vált a globális digitális gazdaság fő hajtóerejévé.

Az AI vált a globális digitális gazdaság fő hajtóerejévé.