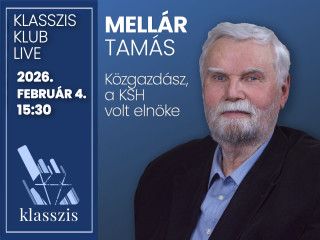

A neves - Dr. Doom-ként is emlegetett - befektető, Marc Faber szerint hosszabb távon sincs esély az érdemi gazdasági növekedésre a nyugati világban, a demokráciák elhalnak, ha nem hoznak egészen radikális takarékossági, megszorító intézkedéseket. Az alapblog.hu-nak adott interjúban a szakmai körökben is rendkívüli tekintélynek örvendő svájci származású befektetési bankár, Marc Faber helyesli, ha egy kormány külön adókkal sújt pénzintézeteket, viszont drámai hibának tartja az államosítási kísérleteket. Magyarország számára szerinte az a gazdasági túlélés ára, ha – akárcsak Lettország – hagyja leértékelődni a nemzeti valutát, hagyja időlegesen lesorvadni a gazdaságot, vállalva a nagy munkanélküliséget. Mindez az áldozat szerinte még mindig sokkalta előnyösebb, mint az egyébként valószínűsíthető totális gazdasági összeomlás, pláne a nem kizárható európai kereskedelmi vagy valóságos háború - ahogy azt korábban Jim Rogers jósolta.

A Kínában is élő - jelenleg Thaiföldön dolgozó - befektetési guru önbecsapásnak, illúzió kergetésnek tartja, hogy egy sor kormány Kína fejlődésében , az ahhoz való kapcsolódásban látja a kiutat a válságból, Szerinte ugyanakkor a tőzsdéken a következő hetekben lesz ugyan komolyabb fellendülés, de azt a jövő év első felében a jelenlegihez képest is súlyosabb és hosszas sorvadás fogja felváltani.

Marc Faber nemzetközi tekintélyét az utóbbi évtizedekben az alapozta meg, hogy cikkeiben, tanulmányaiban helyesnek bizonyult világgazdasági, világpiaci prognózisokat tett közzé és ezeknek megfelelő befektetési döntéseket hozott.

Ha Obama újra választást tud nyerni, vége a demokráciának

Az interjúban Faber úgy nyilatkozott, a gondok gyökeréről, hogy az alapvető probléma az, hogy egy demokráciában a politikusok kénytelenek a választók kegyeit keresni. Véleményem szerint pedig az lenne a legjobb, ha nem akarnának a gazdaságba illetve a pénzügyekbe avatkozni. Az utóbbi évtizedben minden demokráciában olyan döntésekhez adta a nevét a politikai elit, amely a lehető legsúlyosabb problémához vezetett, tudniillik országaik eladósításához. Ennek ellenére a befektető szerint nem a demokrácia veszélyes, hanem pont hogy az van veszélyben.

Mi lehet a kiút a válságból? Ha Amerikában Barack Obamát és az egész keynesiánus gazdaságpolitikát választják újra a jövő évben, akkor egyenes úton vagyunk a demokráciák összeomlása felé - fogalmazott Faber. Az elnök és tanácsadói , valamint az európai politikusok beteges késztetést éreznek, hogy pénzzel árasszák el a gazdaságokat. Új pénzzel, gazdasági teljesítmény nélkül kreált pénzzel. Ez megint növeli az állam, a bankszektor illetve, a pénzügyi szféra öncélú spekulációs szerepét. A végén - azt mutatja a történelem,hogy ez a természetes közgazdasági következmény - jön a teljes gazdasági összeomlás, amit háborúk kirobbantásával akarnak majd elkendőzni.

Miért félünk a görög összeomlástól?

És hogy mi a helyzet Európában? "Vagy összeomlás vagy Görögország lehető legrövidebb időn belüli csődjének bejelentése. Görögországnak ki kell válnia az euró övezetből. Rákos daganat, amelyet ki kell operálni" - vonta meg a mérleget Faber, aki szerint egy ilyen összeomlás csak megerősítené az Uniót. Az adósságcsökkentésnél nincs most fontosabb feladat - mondja, és emlékeztet rá, ez ment Szingapúrnak és Lettországnak is korábban.

Kínos igazságok

| Miután a magyar állampapírok felét külföldi befektetők jegyzik le, a forint gyengülése valamint a kormány drasztikus bankellenes intézkedései miatt a hedge fundok elemzői egyre inkább azt várják, hogy a magyar állampapírpiac ugyanazt a sokkot fogja elszenvedni, ami Görögországban, Írországban és Portugáliában az uniós mentőcsomag igénybevételéhez vezetett. Részletek >>> |

A Faber-galaxisban Magyarországnak ezek szerint kiemelt helye van, hiszen a kormány "háborúban áll az államadóssággal". A befektető szerint az adósságcsökkentés visszafogja a gazdaságot, de hol lenne most fellendülés? "Nem látom be, mitől lenne gazdasági növekedés a következő években bárhol a nyugati világban" - mondja a pénzügyi guru.

Az eladósodottság és a gazdasági aktivitás közötti összefüggést vizsgálva bebizonyítottuk, hogy az egyre halmozódó adósságállomány egyre negatívabb hatással van a növekedésre. Innentől kezdve összeomlik az állami beavatkozások, az állami tőkeinjekciók hasznára vonatkozó mindenféle okoskodás.

Az a kínos igazság derült ki a vizsgálati eredményeinkből, hogy a fejlett országok gazdaságai a korábban feltételezettnél és a hivatalosan beismertnél súlyosabb adósságproblémákkal kénytelenek szembenézni. Olyan bomba az eladósodottság, amelynek robbannia kell, de senki sem tudja előre megmondani, hogy mikor.

Nincs esély a növekedésre. Csak átmeneti megugrásokat fogunk tapasztalni Faber szerint, vagyis tartós, hosszú bull marketek kialakulására nincs esély.

Mi lesz veled forint?

A forint és a többi uniós periféria deviza kétségtelenül sokat gyengült már az utóbbi hetekben. A forint eladási hullám most valószínűleg alábbhagy és egy ideiglenes erősödés következik. A technikai alapon nagyon legyengült, az utóbbi időben túlzottan eladott tőzsdei papírokra is erősödés, úgy 10 százalékos erősödés vár a következő néhány hétben. De a forint esetében – akárcsak a tőkepiacok esetében - arra kell számítani, hogy a jövő évben a jelenleg mélypontokhoz képest még mélyebbre süllyednek az árfolyamok.

Ha ez brutális kiadáscsökkentéssel is együtt jár, akkor a folyamat végére az egész magyar gazdasággal egyetemben a forint is erősödésnek fog indulni. De ez nem megy máról holnapra. Máskülönben az mostanihoz hasonlatos piaci helyzetek tanulsága, hogy ilyenkor az amerikai dollár a nyertes - így Faber.

Mindenki hibázott

Az eladósodottsági problematika kialakulása globálisan történt, abban részt vettek politikusok, bankárok, fogyasztók, közgazdák. Mindenki. De a bankoknak drámai átalakuláson kell keresztül menniük, hogy elkerüljük az ő összeomlásukat, ami egész társadalmak összeomlásával járnának.

El kell fogadni, hogy a bank nem egyszerű piaci szereplő, hanem intézmény, társadalmi felelősséget felvállalni köteles intézmény. Ugyanis az állampolgárok által megkeresett jövedelmeket őrzik. A hiba az volt, hogy eme jövedelmekkel a bankok egyre inkább játszani kezdhettek. Spekulálhattak olyan tőkével, amit egyszerű dolgozók milliárdjai havonta megtakarítottak. A bankok profitot akartak saját maguknak olyanok pénzéből, akik erre nem adtak felhatalmazást.

Tehát: a bankokról totálisan le kell választani a befektetési bank funkciót, a pénzintézet nem viselkedhet többé úgy, mint egy hedge fund, vagy akármilyen pénzkezeléssel foglalkozó alap.

A teljes interjút megtalálja az Alapblogon.

Privátbankár

Az AI vált a globális digitális gazdaság fő hajtóerejévé.

Az AI vált a globális digitális gazdaság fő hajtóerejévé.