A Fed a vártnak megfelelően tovább lassította eszközvásárlási programját, így augusztustól havi 25 milliárd dollárt költ államkötvények és jelzálog-fedezetű értékpapírok vásárlására, majd 2015-ben az első kamatemelést is meglépheti. Ezzel lassan véget ér az a kísérlet, miszerint korábban soha nem alkalmazott laza monetáris politikával segítik a világgazdaság válság utáni talpra állását, és amelyet a négy nagy jegybank (Fed, EKB, Bank of England és Bank of Japan) különböző csatornákon és eltérő intenzitással ugyan, de egységesen alkalmazott az elmúlt időszakban.

Vissza a normál kerékvágásba

A mennyiségi lazítás eredményessége körül rengeteg vita zajlik, az azonban bizonyos, hogy a befektetők rég nem látott pénzbőségben úszkáltak az elmúlt években, ami a piaci eszközök árának (részvények, kötvények, stb.) bámulatos emelkedését eredményezte – hívja fel a figyelmet a K&H Alapkezelő elemzése.

„Mivel az elmúlt hónapokban a fejlett országok többségéből egyre szebb makrogazdasági adatok érkeznek, a jegybankoknak ideje levenniük a kezüket a piacokról. Ez azonban egyáltalán nem ilyen egyszerű, hiszen amikor tavaly májusban először felmerült, hogy a Fed idővel csökkenti kötvényvásárlási programjának ütemét (tapering), a piacok nagyon hevesen reagáltak. Holott az igazi kihívás – a kötvénypiaci vásárlások teljes beszüntetése és a kamatemelés még csak most következik” – mondta el Horváth István.

A K&H Alapkezelő befektetési igazgatója szerint a feladat tehát az, hogy a jegybankok háttérbe vonulását a piacok a pénzcsapok elzárása helyett a javuló gazdasági helyzet jeleként, tehát pozitív üzenetként értékeljék. A Fed esetében ez rendkívül bonyolult és kockázatos, hiszen a világ legnagyobb gazdaságának pénzpolitikájáért felelős intézményeként minden rezdülésére odafigyelnek a befektetők” – tette hozzá a szakember.

Hogyan reagál majd a piac?

Befektetőként a legfontosabb kérdés, hogy milyen piaci reakciókra számíthatunk a kamatemelés közeledtével. Ahhoz, hogy erre válaszolni tudjunk, érdemes a múltbeli tapasztalatokat megnézni:

- A korábbi nagy kamatemelési ciklusokkal (1994, 2004) összehasonlítva a Fed várhatóan sokkal óvatosabb lesz: egyrészről alacsonyabb kamatszintről indul, másrészről az emelések üteme várhatóan lassabb lesz.

- Emellett az is lényeges, hogy mivel az amerikai jegybank a tapering esetében már szembesült azzal, hogy a szigorításra vonatkozó bármilyen bejelentés mennyire érzékenyen érinti a befektetőket, így a befektetők folyamatos tájékoztatásával, megnyugtatásával hónapok óta készíti elő a lépést, elkerülve ezzel a meglepetéseket.

- Azt sem szabad elfelejteni, hogy a kötvényvásárlási program csökkentésének első, tavaly májusi bejelentése még sokkal gyengébb makro környezetben történt: akkor a munkanélküliség 7,5 százalékon, az infláció pedig 1,2 százalékon volt. Azóta azonban a munkanélküliségi ráta 6,2 százalékra mérséklődött, az infláció 1,5 százalékra gyorsult, ami jóval erősebb gazdaságról tanúskodik.

- A J.P. Morgan azt is megvizsgálta, hogyan mozgott az amerikai S&P500 a korábbi kamatemelések hatására: amikor az amerikai hosszabb távú kötvényhozamok 5 százalék alatt voltak, a piacok pozitívan fogadták a kamatemeléseket, mivel azt a stabil növekedés jeleként értelmezték. Ez alapján a jelenlegi 2,5 százalék körüli 10 éves amerikai hozamok mellett nem kell aggódni a befektetők negatív reakcióitól.

„Úgy tűnik tehát, hogy nem kell aggódni a piacok negatív reakcióitól az első kamatemelés kapcsán. Igaz, a részvények értékeltsége rég nem látott csúcsokra emelkedett, ami óvatosságra inti a befektetőket, azonban bízhatunk a Fed egyre kifinomultabb kommunikációjában, amellyel sikeresen készíti fel a piacokat az elkerülhetetlen kamatemelésre. Mindezek fényében továbbra is kitartunk a részvénypiacok mellett, és a részvényeszközök felülsúlyozását javasoljuk” – mondta a befektetési szakember.

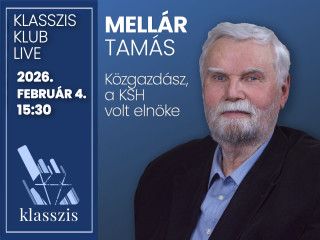

Egyre több a kétség.

Egyre több a kétség.