A gazdaság adatai nem adnak okot sok örömre: harmadik éve stagnál a teljesítmény, eközben évek óta súlyos az államháztartási hiány, így az államadósság mind forintban, mind a GDP-hez mérve nagy és növekvő.

Azonnali stabilizáció kell a választások után

Ilyenkor elkerülhetetlenül felmerül a finanszírozhatóság kérdése, és nemcsak itthon. A választási év miatt már tavaly megindított többlet költekezések, a kedvezményes hitelek, jóléti kifizetése, másfelől pedig az adócsökkentések együttesen szélesre tárták az állami kiadások és bevételek közötti ollót.

És még mindig nem értünk el a voksolásig; szinte naponta tűnnek fel újabb hangulatjavító ötletek, amint a januári „rendkívüli hideg” okán bejelentett kormányzati intézkedés is mutatja. Ez így nem sokáig folytatható.

A 2026-ra törvénybe foglalt költségvetés tudottan irreálisan nagy gazdasági növekedés feltételezésére épült, és már alapból felülvizsgálatra szorulna, látván a gazdasági konjunktúra sajnálatos állapotát. Ráadásul az elfogadása óta sorra jöttek többletköltések és adókedvezmények, így nyilvánvaló, hogy a legelső alkalommal reális állami költségvetést kell készíteni.

A tavaszi választások után megalakuló Országgyűlésre, az általa megválasztott kormányra azonnali stabilizálási teendők várnak, és neki kell látnia az államháztartás bevételi és kiadási oldala radikális átalakításának.

Fotó: Depositphotos

Hogyan épül fel az államadósság?

Ám addig is finanszírozni kell az erősen eladósodott államot. A magyar államadósság meghaladja a GDP 75 százalékát, ami az új tagországok között a legnagyobb arány.

A központi költségvetés adósságának döntő része forintban áll fenn, de a devizaadósság is jelentős: aránya 2025 végén 29,4 százalékot tett ki (forintban számolva 17 809,7 milliárdra rúgott).

A forintban denominált államadósságnak is egy része külföldi tulajdonosok kezében van. Ezért igen fontos, hogy a külvilág felől ne érje bizalommegvonás a magyar államot.

A közszféra külső adósságánál az ország teljes külső tartozása sokkal tágabb kategória, jóval nagyobb összeg. Az üzleti szektornak és bankoknak is vannak külső tartozásai, mind klasszikus adósságinstrumentum formájában, mind pedig például külső anyavállalat által nyújtott tulajdonosi hitelként.

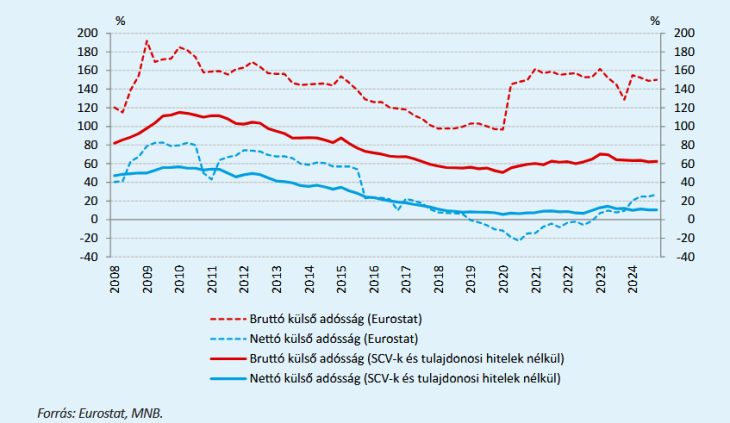

A külső adósságot és a nem adósságjellegű forrásokat (a közvetlentőke-befektetéseket, portfólió-részesedéseket és a derivatív-tartozásokat) együttes tekintve a bruttó külső tartozás a GDP 150 százalékát teszi ki. A követelések, tartalékok levonásával megkapott nettó mutató viszont csak 40 százalék körül lehet.

Az adósság fogalma tiszta; nálunk a nettó külső adósság zöme az államé.

Korábban, még a 2008-as pénzügyi krízis előtti időkben a bankok is nagy nettó adóssággal működtek, de az már a múlt. A nem pénzügyi vállalatok pedig a mostani lefojtott gazdasági klímában nem igen vonnak be külső adósságot. Viszont az üzleti szektorban természetesen léteznek nem-adósság típusú tételek, ezek között az FDI („működőtőke”) és a vállalatközi hitelezés a két legnagyobb.

Az utóbbi határeset, mert formája lehet adósságinstrumentum, ám gyakran hosszú lejáratú finanszírozásként működik, és így inkább tekinthető tőkebefektetésnek (FDI). Az ilyen nem szokott könnyen mozdulni, és ezért szokásos ügyletmenet esetén az ilyen jellegű külső tartozással szemben nem szükséges állami szinten nagy devizatartalék.

Az Eurostat rendszerében mindenesetre a bruttó tartozások között számontartják a vállalatközi finanszírozási állományokat és az úgynevezett speciális célú vállalkozások (SCV-k) könyveinek adatait is. Az SCV-knél nem folyik reálgazdasági tevékenység az országon belül, alig van alkalmazottjuk, tranzakcióik rendszerint nincsenek hatással az ország nettó külföldi tartozására, mert külső tartozásaik mellett azonos nagyságú a külföldi követelésük.

A tulajdonosi hitelek már inkább kötődnek a gazdasági alapokhoz és az üzleti ciklushoz, ezért statisztikai számbavételük mindenképpen indokolt, noha valóban inkább nem-adósság jellegű forrásnak tekintendők.

Hogyan alakult az adósságunk?

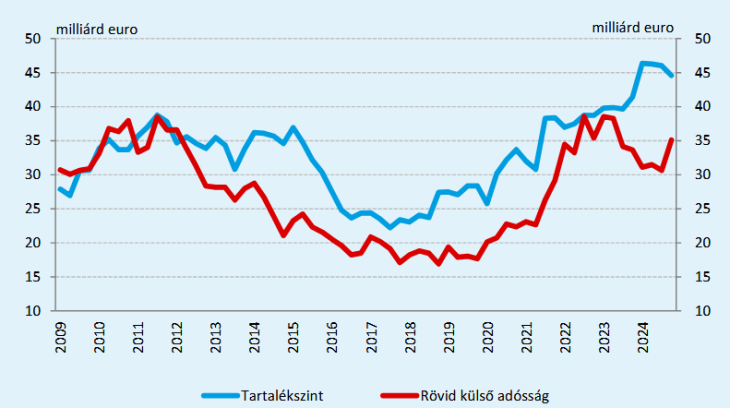

Az sem mindegy, hogy az adósságok visszafizetése mikor esedékes. A finanszírozási biztonság szempontjából a rövid lejáratú tartozások a kritikusak, elsősorban azokkal szemben kell devizatartalékot képezni.

Fotó: MNB

Az ország bruttó külső adóssága első ránézésre aggasztóan nagynak néz ki: 185 milliárd euró, a GDP másfélszerese. Ám a külső likviditása szempontjából a sajátos vállalati ügyletektől tisztított mutató (az ábrán vastag vörös vonallal jelölve) tekinthető mérvadónak, annak alapján, hogy a vállalatközi hitelek normál körülmények lassan változó tőketételként viselkednek.

Vannak azután követelések, tartalékok is, amelyek levonásával megkapjuk a nettó adósság állományát (vastag kék vonal). Azt tekintve pedig a 2024 végéig tartó idősor adatai szerint a helyzetünk rendben lévőnek látszik: a speciális tételek nélküli nettó külső adósság (amely alapvetően az államé) a hazai termék 10 százaléka körüli.

Csakhogy. A bruttó adósság mégis számít. A lejáró, esedékessé váló hiteleket, legyenek azok államiak vagy üzleti szereplőké, finanszírozni kell. Az újrafinanszírozás nem ügy, ha folyamatos az állam és az üzleti kör hozzáférés a nemzetközi tőkepiachoz. Ám támadhat gond a finanszírozási viszonyok megzavarodása idején.

Ezt megtapasztaltuk a 2008-as válság során, amikor az IMF/EU 20 milliárd eurós hitelcsomagja segített feltölteni a vészesen leapadt devizatartalékokat. Azt követően, a 2010-es évek elejétől mind a bruttó, mind a nettó adósságmutató javult 2019-ig, ahogy a GDP növekedett.

Utána viszont új szakasz kezdődött az állampénzügyeinkben, és az ország pénzügyi mérlegében is: a 2020-as év óta enyhe emelkedés ment végbe az eladósodásban.

Nagyok a tartalékok, de...

A hatóságok közleményei szerint nincs ok aggodalomra. A kockázatcsökkentő tényezők között említik, hogy a nemzetközi tartalékok nagyok, sőt sosem voltak ekkorák. Egyébként is az éven belüli lejáratú adósságállomány a lényeg; a szokásos felfogás szerint azzal kell szemben állnia elégséges devizatartaléknak.

Fotó: MNB

Az úgynevezett Guidotti-Greenspan-szabálynak most minálunk eleget tesz a nemzetközi tartalék nagysága, mivel jelentősen meghaladja az egy éven belül esedékes külső adósság mértékét. Sőt az utóbbi hónapokban nagyot nőtt az MNB nemzetközi tartalékja. Annak mértéke a legutóbbi adatok szerint 50 milliárd eurót tesz ki.

Csakhogy itt is jelentősége van a részleteknek. Az MNB fizetési jelentéseiből láthatóak a nemzetközi tartalék különféle kategóriái. Azoknak pedig eltérőek a jellemzői.

Az MNB nemzetközi tartalékjának összetétele (millió euróban)

|

|

1 |

2 |

3 |

4 |

5 |

|

2025 |

monetáris arany |

SDR és tartalék-pozíció IMF-nél |

egyéb tartalék-eszközök |

deviza-tartalék (készpénz, betét, kötvény) |

összes tartalék-eszköz |

|

január 31 |

9 516 |

2 468 |

5 818 |

29 461 |

47 262 |

|

december 31 |

13 038 |

2 258 |

2 758 |

32 189 |

50 243 |

Forrás: https://statisztika.mnb.hu/idosor-5002

Az „összes tartalék” soron jelentős az emelkedés egy év alatt, a tételek különféle változásainak eredőjeként. Az „egyéb eszközök” kategóriában főleg repoügyletek találhatók: amikor az MNB értékpapír fedezete mellett devizát helyez ki, a betétállomány csökken, a repo-követelésé nő, de a 3. és 4. oszlopban szereplő összeg a művelettől nem változik (lásd fenti ábra). Az összes tartalék 2025 során bekövetkező növekedésének oka nem itt keresendő.

Nem mind fénylik, ami arany

Ami valóban nagyon megváltozott, az a monetáris arany euró-értéke: az év eleji 9 és fél milliárd euró értékről az év végéig három és fél milliárd euróval nőtt. Az pedig lényegében meg is egyezik a nemzetközi tartalék adatának szép növekedésével. (Az IMF-nál tartott követelés értéke egy kicsit mérséklődött, amit a dollár gyengülése idézett elő).

Az aranynak 2025 során bekövetkező hirtelen nagy áremelkedése izgalmas jelenség, aminek következtében az aranyat tartók komoly értéknövekedést könyvelhettek el, hozzámérve az aranykészletük értékét a piaci árhoz.

Mindaddig viszont, amíg az aranyat tartja a tulajdonosa, az csupán számított érték, nem-realizált nyereség. Ez a vonatkozás lényeges: az arany tartalékeszközként eltér például a jó minőségű államkötvényben tartott tartaléktól. A német államkötvény például csaknem 3 százalék kamatjövedelmet hoz évente.

Nem mind fénylik, ami arany: az ország devizalikviditásának a menedzselése szempontjából az aranytömb több vonatkozásban hátrányban van a devizatartalékkal szemben, amely sokkal könnyebben mozgatható, a vele járó költség kisebb, és kamatjövedelmet hoz.

Ezért is szkeptikus sok monetáris politikus az aranyrudak korszakába való visszatérést illetően, miközben persze az aranyár gyors növekedése, amennyiben tartós, érv a rúdarany tartása mellett.

A monetáris arany állami vásárlásának ott lehet stratégiai és nem pedig spekulációs jellegű szerepe, ahol az adott ország le akar válni az Egyesült Államoktól és az amerikai dollártól politikai okokból, és mérsékli a devizatartalékjának dollárhányadát. A BRIC országok esetében van ilyen szándék. Látható is a jegybanki tartalékok de-dollarizálódási folyamata.

Politikai lépés az aranyvásárlás

Annak során természetesen az a következő kérdés, hogy amerikai dollár helyett miben álljon a nemzetközi tartalék? Ilyenkor kerül elő az euró, az arany, meg még néhány kisebb hatókörű deviza, mint amilyen a svájci frank, a font, újabban a jüan.

A mi viszonyaink között a dollártól való elfordulásnak nincs értelme, több okból sem. A devizatartalék összetétele bizalmas adat, de tudhatóan az euró a természetes valutanem a mi esetünkben, nem a dollár: nincs mit lecserélni szakmai-politikai megfontolások alapján aranyra.

Az tehát, hogy az euró-tartalék terhére mégis tonnaszámra aranyat vett az MNB, leginkább politikai lépésnek tartható.

Kétségtelen vannak bőven olyanok a szavazói körben, akik számára az arany, mint a kézzel fogható vagyon, sokkal megnyugtatóbb, mint ha egy teljesen dematerializált devizabetétről vagy kötvénykövetelésről hallana.

A laikusok számára az arany maga a biztonság, kiszámíthatóság – holott éppen ez elmúlt tizenkét hónap mutatja, hogy mennyire spekulációnak kitett aktíváról van szó. Most mégis szóba jött az újabb aranyvásárlás gondolata, de Varga Mihály MNB-elnök erre óvatos, kitérő választ adott.

Valóban nem a legalkalmasabb pillanat az arany hányadának növelésén gondolkozni, amikor éppen nagy ár-mozgásokat produkál a nemesfém.

2026 elején kóstolót kaptunk abból, hogy a korábbi tartós aranyár-emelkedési trend megfordulhat, és akkor a fémvásárlási ügylet akár veszteségre válthat, amiatt pedig a teljes nemzetközi tartalékállomány euró-értéke csökkenne.

Mire elég az 50 milliárdos tartalék?

Az pedig a mi esetünkben különösen kellemetlen lenne, ugyanis nem túlságosan nagy az MNB-nél levő teljes tartalék. Első ránézésre imponáló az adat: 50 milliárd eurót tesz ki a tartalékállomány. A cseh jegybank ugyanakkor ennek háromszorosát tartja, holott Csehország jó kockázati megítélésnek örvend, a cseh szuverén rating AA-/Aa3, ami sokkalta előkelőbb, mint a magyar BBB vagy BBBmínusz.

De ezen túlmenően is sajnos látnunk kell azt, hogy bármely hirtelen likviditási gond esetén nem a teljes 50 milliárd mobilizálható.

El kell tekinteni az IMF-nél levő tételtől (de nem az IMF mint potenciális „végső hitelező” szerepétől). És valójában az aranyban levő tartalékrésszel sem lehet úgy számolni, mint azonnal bevethető devizatartalékkal. Az utóbbi sem kevés: az egyéb tartalékokkal együtt 35 milliárd euró. Az pedig eleget tesz (éppen csak) a rövid lejáratú tartozások mértékének, szokásos viszonyok között.

Azt azonban tudni lehet, hogy pánik vagy egyéb rendkívüli esetben a hosszabb lejáratú adósságok is képesek megmozdulni. Mint ahogy a vállalatközi pénzek is. Sőt, lévén a forint konvertibilis valuta, elvileg forintban denominált eszközök is átáramolhatnak devizába, hogy aztán távozzanak.

Nem kell persze az ördögöt a falra festeni. A jelenlegi tartalékszint „business as usual” esetén elégségesnek látszik. Az a körülmény viszont, hogy tavaly az arany árának felfutása miatt javult 47-ről 50 milliárd euróra a nemzetközi tartalékmutató, nem elégséges ok az elégedettségre.

A nemesfémek intenzív spekulációnak vannak kitéve, és emiatt a tartalék ezen komponense maga is bizonyos kockázati tényező a nemzetközi tartalékkal való gazdálkodásban.

Ami minden gazdaság jó kockázati megítélésének az alapja, az nem más, mint az állami költségvetés tartósan jó állapota. Attól pedig roppant messze vagyunk, és egyelőre nem is abba az irányba halad az állam.

A Benchmark rovat cikkei itt érhetők el.

Legkevesebb ötven százalékkal emelkednek a tanulmányi ösztöndíjak az egyetemeken a tavaszi félév során

Legkevesebb ötven százalékkal emelkednek a tanulmányi ösztöndíjak az egyetemeken a tavaszi félév során