Összefoglaló:

- Napjaink technológiai trendjeinek (5G, IoT, cloud computing) köszönhetően az iparág kilátásai kiválóak, a növekedés akár gyorsulhat.

- Az iparág alap keresletét biztosítja az okoseszközeink folyamatos lecserélése.

- Mindemellett a Lam Research egyedi szabadalmaztatott technológiával rendelkezik, ami a méretgazdaságosság miatt egyre nyereségesebb.

- Erős pénzügyi háttérrel rendelkezik a vállalat, osztalékot is fizet.

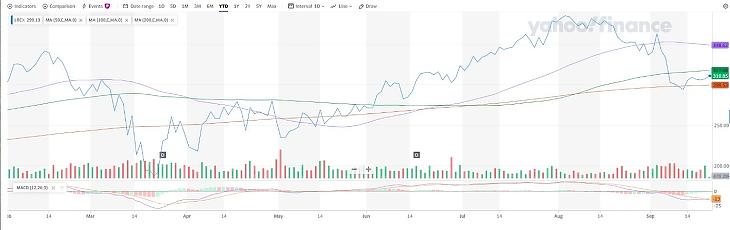

- A 200 napos mozgóátlag és az MACD indikátor jó vételi pontot sejtet.

Cégprofil:

A Lam Research Corporation a félvezetőgyártó iparág beszállítója világszerte. „Wafer”* előállításhoz használható eszközöket és szolgáltatások értékesítenek. Megrendelőik többek között integrált áramkör (mikrochip) és memóriakártya gyártók, akik termékeit többek között mobiltelefonokban, számítógépekben és adatcenterekben használják.

*Mi az a wafer? A félvezető egy nanoméretű darabja, kvázi a gyártás alapanyaga.

Iparági áttekintés:

Belegondolt már, hogy a korunk legkiemelkedőbb technikai vívmányainak megvalósításához, mint például az önvezető autókhoz vagy éppen egyes felhő alapú informatikai szolgáltatásokhoz mennyi, az átlagos felhasználó számára láthatatlan építőelemre van szükség? Pont az ilyen forradalmi termékeknek köszönheti szárnyalását a félvezető ipar is. A folyamatos automatizációra való törekvés soha nem látott adatmennyiséget generál, melynek zavartalan kezeléséhez elengedhetetlen a számítási kapacitás növelése és a miniatürizáció.

Az 5G technológia fejlődésének szintén jelentős pozitív kihatása lehet az iparágra. A SIA riportja a következő képpen szemlélti ezt: Képzeljünk el egy olyan okosvárost (természetesen tele félvezetőkkel), melyben kamerák, telefonok és egyéb szenzorok segítségével lokációs adatokat, irányokat és sebességet tudnak valós időben gyűjteni és elemezni, ezáltal a jelzőlámpák a forgalmi helyzetnek megfelelően optimalizálhatók. Az önvezető autók valós időben kapnak kameraképeket, így azonnal reagálni tudnak váratlan helyzetekre, mint például egy kidőlt fa vagy akár egy útra kiszaladó kisgyermek. A példából láthatjuk, hogy amennyiben az adatközlést az 5G technológia lehetővé teszi, úgy rengeteg új kompatibilis eszközre lesz szükség, melyekben a legújabb chipek végzik majd az adatok feldolgozását.

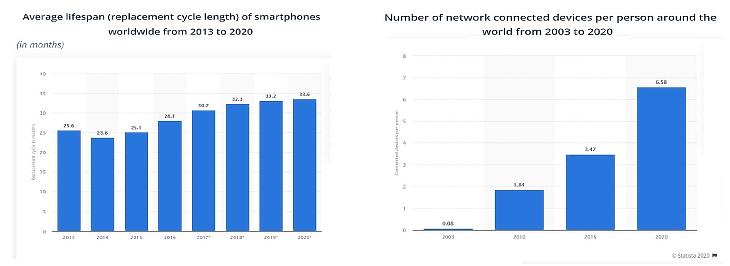

Mindemellett, természetesen továbbra is óriási kereslet generálódik abból, hogy az emberek 2-3 évente lecserélik a telefonjukat, laptopjukat, TV-jüket és még sorolhatnánk. Ugyan egyre ritkábban cseréljük le az egyes készülékeinket (lásd baloldali ábra: 2015-ben még 25 havonta cseréltük okostelefonjainkat, de ma már csak 33 havonta), azonban egyre több okoseszközünk van fejenként (lásd jobb oldali ábra: 2010-ben még kevesebb mint 2 okoseszközünk volt fejenként, ma pedig már majdnem 7). 10 éve például még jóformán nem is létezett az okosóra, ma pedig már számtalan ember kezén ott pihen több számítási kapacitás, mint egy 2000-es évekbeli telefonban.

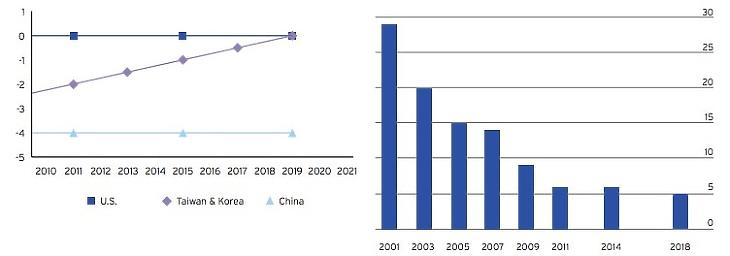

Az iparág világszintű dinamikáját tekintve az Egyesült Államok kétségkívül vezető szerepet tölt be, ám megfigyelhetünk két igen érdekes trendet. Míg 2010-ben Tajvan és Korea esetében 2, Kína esetében 4 évnyi gyártástechnológiai lemaradás volt látható, mára az USA vezető szerepe már nem egyértelmű. Továbbá a 2000-es évek elején világszerte mintegy 30 vállalat volt képes élvonalbeli mikrochipek előállítására, napjainkban ez a szám csupán 5-re redukálódott a magas előállítási és K+F költségek miatt. Amennyiben az USA meg szeretné tartani vezető pozícióját az iparágban, úgy kiemelkedő állami beruházásokra lehet számítani, melyből az olyan cégek, mint a LAM Research jelentősen profitálhatnak.

Cégelemzés:

A Lam Research jó pozícióban van ahhoz, hogy az iparági trendeket meglovagolva erős növekedést érjen el. Mivel a mikrochip-gyártók beszállítója, így egymást kölcsönösen segítve tud fejlődni a vezető cégekkel, ahelyett, hogy a mikrochipek világában jellemző, egyre erősödő versenyében kelljen helyt állnia. A három legnagyobb megrendelője a Samsung, az Intel és a TSMC, a taiwani félvezetőgyártó, amely hatalmas piacrésszel rendelkezik a piacon.

A növekedésorintált vállalatok esetében gyakran probléma a pénzügyi stabilitás. A Lam Research egészséges pénzügyileg, a 2019-es pénzügyi évben 9,65 milliárd USD bevételt ért el, 45 százalékos bruttó marzzsal. A bevételek folyamatosan növekednek, 2015 óta 13 százalékos CAGR-rel (összetett éves növekedési ráta). A nettó profit 2019-ben a bevétel 22,7 százaléka volt, 2,19 milliárd USD. 2015 óta ebben a mutatóban is szép növekedést ért el a vállalat, 27,3 százalékos CAGR-rel.

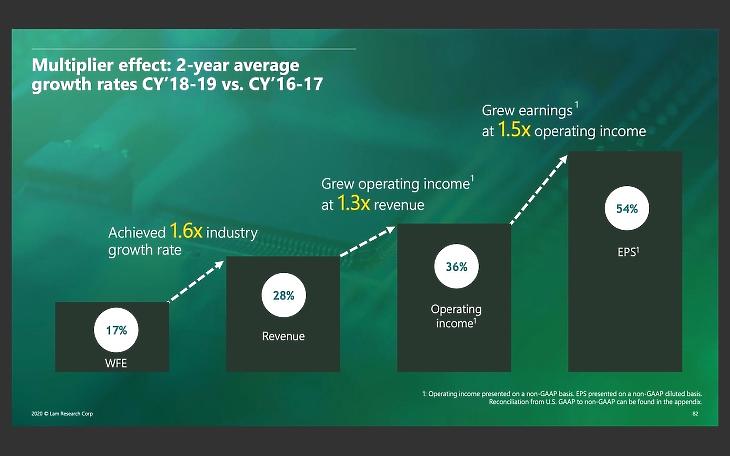

Az alábbi képen látható, hogy miből tevődik össze a növekedés. A természetes 17 százalékos iparági növekedés mellett a vállalat stratégiája révén 1,6-szer tudtak gyorsabban nőni a bevételek. Ezen felül még 30 százalékkal gyorsabban nőtt a működési nyeresége, ami arra utal, hogy a menedzsment hatékonyan dolgozik és kevesebb költség mellett éri el a nagyobb bevételt, tehát méretgazdaságosság áll fenn. Végül pedig azt látjuk, hogy az egy részvényre jutó profit másfélszer annyival nőtt, mint a működési nyereség, ami többek között a részvényvisszavásárlásoknak tudható be.

Erős pénzügyei miatt a vállalat osztalék és részvényvásárlás formájában is hozamot generál a befektetőinek. Jelenlegi 1,5 százalékos osztalékhozama fokozatosan nőtt az évek alatt.

De nem csak erre allokálnak pénzt, hanem a fejlődésre is. 2019-ben a vállalat a bevételei több mint 10 százalékát költötte kutatás-fejlesztésre, ami egy jelentős összeg, viszont azt mutatja, hogy a menedzsment növekedés-fókuszú és nem félnek befektetni a jövőbe.

Versenytárs elemzés:

A Lam Research az 5 legnagyobb vállalat között szerepel a piacán. Hasonló méretű cégekről van szó, a különbség a specializációjukban rejlik.

A technikai részletek alapos megvitatása nélkül azt lehet elmondani, hogy a versenytársak relatív előnyökkel dolgoznak, így más-más területen dominánsak.

A Lam Research szabadalmaztatott vívmánya az atomi rétegleválasztás (atomic layer deposition). Vagyis ahhoz, hogy a cég megrendelői csupán 5-7 nanométeres chipeket tudjanak gyártani, már atomi szintű pontosságra van szükség. Ennek eléréséhez különböző gázokat, plazmát és egyéb módszereket használnak, hogy a chipet atomnyi szintenként építsék fel.

Fontos szereplő a piacon az ASML Holding, akik az extrém ultraviola hullámok segítségével történő gyártásban (EUV lithography) élenjárók, amit úgyszint szabadalmaztattak. Ez a technológia egy más megközelítéssel – ahogy a neve is sejteti – ibolyántúli sugárnyalábokkal szabja méretre a chipeket. Az eljárás már több évtizede létezik, azonban az ASML képes volt a sugárnyalábok hullámhosszának szélességét körülbelül a tizedére csökkenteni, így lehetővé téve a sokkal kisebb chipek gyártását. (Ugyanúgy az 5-7 nanométeres tartományban.)

Az Applied Materials egy amerikai központű cég, az ASML-hez hasonló méretű, meghatározó versenytársa a Lam Researchnek. Más stratégiát folytat, mint a többiek: szűkebb specializáció helyett szélesebb technológiai skálán kínálnak megoldást. Ez egyszerre jelent több lehetőséget a jövőre nézve, viszont egyes technológiákban lemaradhatnak az aprózódás miatt.

Technikai elemzés:

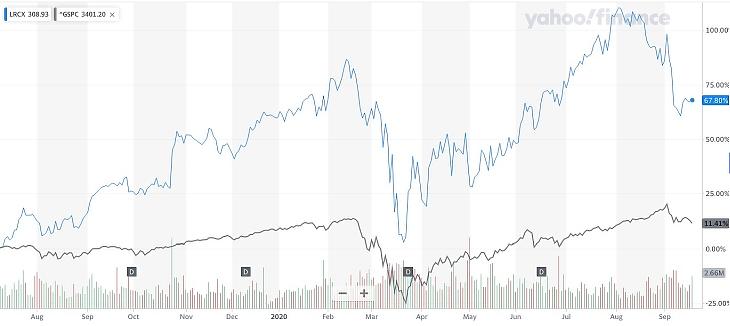

Az alábbi grafikonokon megfigyelhető, hogy az elmúlt egy éves periódusban a LAM Research részvényeinek árfolyama jelentősen túlteljesítette a piacot, főként növekvő bevételeinek köszönhetően. A koronavírus által okozott márciusi piaci sell-off idején az árfolyam jelentősen esett, ám ezt követően augusztusra a kialakult recesszió ellenére is megduplázódott, majd ezt követően vélhetően a nagy kereskedőházak profitrealizálása miatt visszaesett a COVID-19 megjelenése előtti szintjére.

Azonban az esést megfordította a 200 napos mozgóátlag (naracssárga vonal), ami várhatólag támaszt fog nyújtani a közeljövőben is. Mindemellett a mozgóátlagok relatív erősségét mérő MACD nevű indikátor is vételi jegyzést ad, így technikai szempontból kedvezőnek néz ki az időzítés:

A vállalat PE értékeltsége a jó kilátások és a dinamikus növekedés ellenére is a 20-as szint alatt áll a szeptemberi esést követően, ami alulértékeltséget jelezhet az iparág többi szereplőjének átlagos 27-es PE értékéhez viszonyítva.

Szerző: Gecse Balázs (partner), Búzás Balázs (partner) - MFC Equity

A Stock Picking rovat előző részében a negyedik ipari forradalom egyik lehetséges nyertesét elemezték az MFC Equity szakértői - a cikk itt olvasható >>

A befektetések kockázattal járnak. Javasoljuk, hogy minden befektetési döntés meghozatala előtt konzultáljon pénzügyi tanácsadójával a lehetséges kockázatokról.

Ha érdekelnek a makroszintű elemzések is, akkor az MFC Equity szeretettel vár a szeptember 29-ei online szemináriumra, amelyet "Tech buborék vagy csak az új normál?" címmel tartanak. Részletek a Facebook eseményükön >>

Az MFC Equity rövid bemutatása

Az MFC Equity egy nemzetközi befektetési klub, amely öt különböző helyszínen több mint 100 aktív taggal van jelen. A klub célja, hogy egy olyan platformot teremtsen, ahol a tagok közösen tanulhatnak a pénzügyi piacokról. A kiválasztott tagok – a megszerzett tapasztalataikat kamatoztatva – jelenleg egy ~100 000 USD-s portfoliót kezelnek közösen. A közel öt éve indított részvényportfóliójuk ~21 százalékos annualizált hozamot ért el, míg az S&P500 ~9 százalékos annualizált hozamot nyújtott ugyanazon időszakban. (2020. májusi 31-i adatok szerint.)

Az MFC Equity befektetési stratégiájának célja, hogy növekedésorientált cégek elárazásait fundamentális elemzés segítségével azonosítsa. A befektetési keretrendszerük öt fő területre fókuszál: 1. iparági dinamika, 2. cégek stratégiai pozíciója, 3. fundamentumok, 4. értékeltség, 5. befektetői hangulat.

Habár Magyarországról indult a szervezet, mára a klub olyan brit egyetemeken létesített kirendeltségeket, mint a University of Cambridge, University of St. Andrews és a University College of London. A klubnak két hosszú távú víziója van:

- Tehetséges fiatalok toborzásával a klub egy olyan pénzügyi szakemberképző intézményé szeretne válni, amelyet a pénzügyi közösség is elismer.

- Külsős tőke bevonásával egy hivatalosan bejegyzett alapkezelőcéggé válni.

További részletek a www.mfcequity.com honlapon találhatóak.

Elhúzódó gerillaharcokra számítanak.

Elhúzódó gerillaharcokra számítanak.