Miért kapott nagyobb pofont a forint?

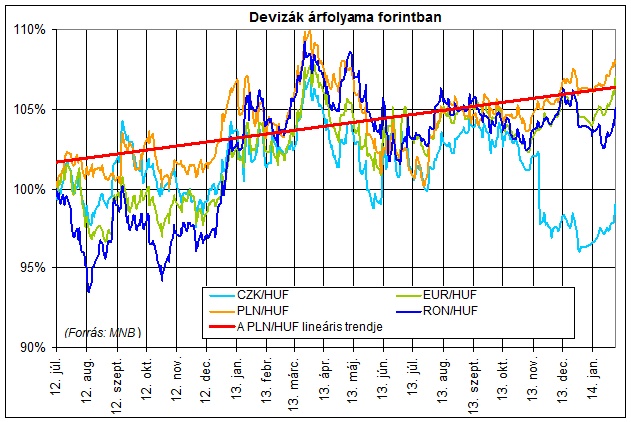

Külföldi elemzők számos tanulmányban és jelentésben emelik ki azt a tényt, hogy a feltörekvő piacok válsága sokkal nagyobb hatást gyakorolt a forint árfolyamára, mint a térség más fizetőeszközeire. A gyengülés nagyobb a tavalyi év közepén tapasztaltaknál, ugyanis akkor a Fed likviditásszűkítéssel kapcsolatos bejelentésének hatását a kedvező növekedési kilátások még kompenzálni tudták.

A szakértők szerint a mostani válság rávilágít Magyarország néhány makrogazdasági problémájára, az alacsony növekedési potenciálra, valamint a külső finanszírozásra való rászorultságra. A jelenlegi helyzet nem annyira súlyos, hogy igazán próbára tegye a döntéshozókat, ezért az elemzők nem számolnak az alapkamat emelésével rövid távon, véleményük szerint erre csak sikertelen kötvénykibocsátás, devizapiaci intervenció, valamint a jelenleginél jóval kedvezőtlenebb piaci viszonyok beállta esetén kerülhet sor.

A Fed bejelentése által elindított valutaválság kezdetén a befektetők válogatás nélkül adták el a feltörekvő országok értékpapírjait, ez okozta a forint tavalyi gyengülését is. A piac azonban igen hamar elkezdett különbséget tenni az országok közt: a kelet-közép európai régió általános jó megítélése hozzájárult ahhoz, hogy ezen országoknak nem kellett egy Törökökországéhoz hasonló méretű válsággal szembenézniük.

Talán még egy kamatvágás is belefér?

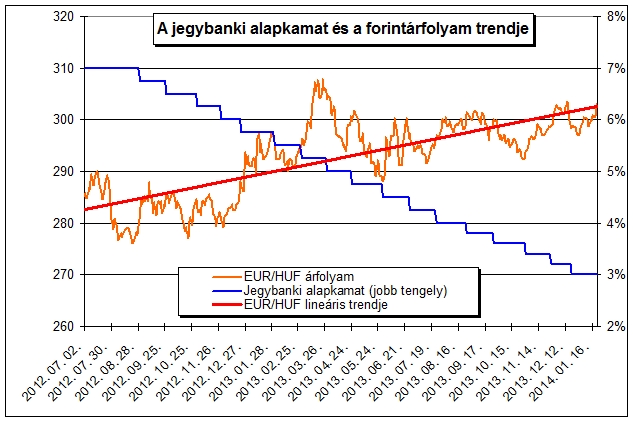

A forint árfolyamával kapcsolatos várakozásokat és elemzéseket alapvetően két, egymással ellentétes tényező befolyásolta. A jelentős folyó fizetési mérleg többlet valamint a külső adósságállomány sikeres csökkentése javított a magyar fizetőeszköz pozícióin. A jelentős kamatcsökkentés, mind abszolút értelemben, mind a Fed kamatlábaihoz viszonyítva azonban a forint gyengülése irányába hathat. Mindazonáltal az elemzők nagyjából egy véleményen vannak a tekintetben, hogy a választásokig igen valószínűtlen, hogy kamatemelésre kerülne sor.

A magyar lakosság devizakitettsége csökkent, ezért a forint árfolyama az áprilisi választások előtt nem annyira érzékeny téma, mint néhány évvel ezelőtt lehetett volna. Ezen felül a Nemzeti Bank nem szívesen menne szembe eddigi politikájának fő irányvonalával, amit egyébként kommunikációjában is igen erőteljesen hangsúlyozott.

Elképzelhető, hogy a monetáris tanács februárban még végrehajt egy jelképes kamatcsökkentést, és utána várakozó álláspontra helyezkedik, monitorozza a helyi kötvénypiacot, a külföldi tulajdonosok részarányát, és csak egy átfogó eladási hullám esetén fontolna meg egy aktív beavatkozást. A szakértők abban is egyetértenek, hogy a jegybank először minden bizonnyal nyíltpiaci műveletek mellett döntene, és csak egy 330 forint/eurós lélektani árfolyamhatár esetén nyúlna a kamatemelés eszközéhez.

Ha jön a sokk, nem lesz elég kamatot emelni

Az egyik tanulmány szerint azonban attól is lehet tartani, hogy egy erős negatív piaci sokk esetén az azonnali kamatemelés is elégtelennek bizonyulhat. Mivel az államkötvények több mint 40%-a külföldi illetőségű tulajdonosok kezében van, potenciálisan számolni kell egy igen jelentős tőkekivonással, amit egy azonnali kamatemelés sem tudna megállítani. Emellett az ország nagymértékben külső forrásokra van utalva, így egy esetleges vészhelyzet esetén sürgősen alternatív finanszírozási forrásokat kell találnia, és ez esetben egy újabb IMF vagy EU-s program lehetősége sem zárható ki.