Minden évben közzéteszi a Pénzügyi Szervezetek Állami Felügyelete (PSZÁF) a hazai befektetési alapok költségeit, sajnos csak a tárgyév után bő fél évvel. A mostani adatok szerint az alapok költségszintje (a TER-mutató) tavaly az átlagos tőkéjük 1,66 százalékával volt egyenlő, amit ha az alapok tőkéjével súlyoznak – tehát a nagyobb alapok nagyobb súllyal esnek latba –, akkor 1,56 százalékot kapunk. (Ebből következik, hogy a nagyobb alapok fajlagosan – egységnyi tőkére vetítve – valamivel olcsóbbak a kisebbeknél, de nem sokkal.)

Hullámzó a költségszint

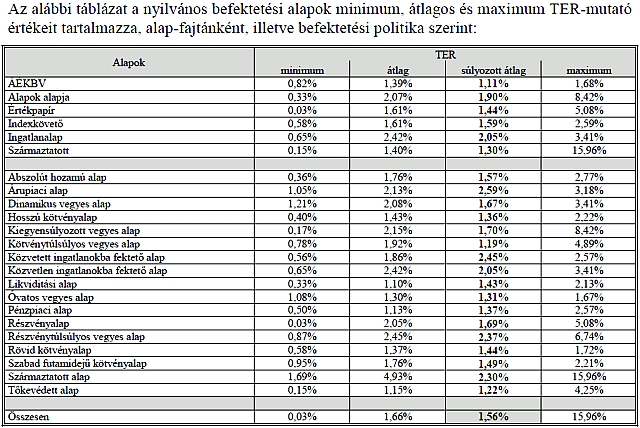

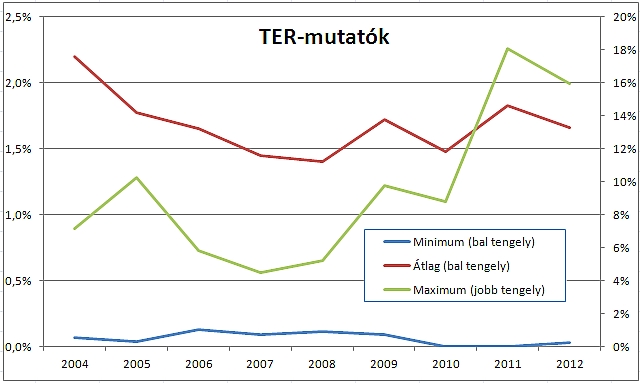

Tavaly érezhetően jóval magasabb, 1,83 százalék volt az átlagos költségszint az alapok összességénél. A gigantikus méretű, 2004-ig visszanyúlóan közzétett Excel-táblákat átlagoltuk, és az jött ki, hogy 2010-ben csak 1,48 százalék volt az átlag, 2009-ben viszont 1,72 százalék, tehát a szórás eléggé nagy. (Lásd táblázatunkat és grafikonunkat.) Mint kiderült, a számítási módszerek is változtak idővel.

| TER-mutatók | |||

| Minimum |

Átlag |

Maximum |

|

| 2004 | 0,07% | 2,20% | 7,18% |

| 2005 | 0,04% | 1,77% | 10,27% |

| 2006 | 0,13% | 1,65% | 5,84% |

| 2007 | 0,09% | 1,45% | 4,52% |

| 2008 | 0,12% | 1,40% | 5,25% |

| 2009 | 0,09% | 1,72% | 9,75% |

| 2010 | 0,00% | 1,48% | 8,77% |

| 2011 | 0,00% | 1,83% | 18,07% |

| 2012 | 0,03% | 1,66% | 15,96% |

| Forrás: PSZÁF, Privátbankár-számítás | |||

A táblákhoz mellékelt kiegészítés szerint a legolcsóbb alapfajták a legalacsonyabb kockázatúak is egyben, a likviditási alapok 1,10 százalékos, a pénzpiaci alapok 1,13 és a tőkevédett (garantált) alapok 1,15 százalékos átlagos költségszinttel (súlyozatlan átlagok). A legdrágábbak a származtatott alapok majdnem öt százalékos átlaggal, de ebben a kategóriában kevés alap van. Utánuk a részvénytúlsúlyos vegyes alapok következtek 2,45 százalékkal, majd a közvetlenül ingatlanba fektető konstrukciók 2,42-vel.

Mennyi marad költségek után?

Meglepően nagy különbség van egyes alapfajtáknál a súlyozott és súlyozatlan átlag között, ahogy a PSZÁF mellékkelt táblázatából kiderül, még az olyan gyakori alapfajtáknál is, mint a likviditási alap (1,10 kontra 1,43 százalék). Elgondolkodtató, hogy ha egy ilyen, bankbetétekre és rövid állampapírokra szakosodott alap befektetésein elér például évi öt százalék hozamot, ami egész jónak számít a jelenlegi kamatkörnyezetben, akkor 1,43 százalék levonása után mi marad: 3,57 százalék – a rengeteg adó és illeték előtt. Körülbelül annyi, mint a jobb bankbetéteken.

A kockázatosabb alapoknál, ha szép hozamot értek el, akkor kevésbé zavaró a magas költség. A veszteségeket viszont növeli. A kockázatosabb alapfajták egyébként nagy általánosságban drágábbak, de csak nagyjából, néha alig van különbség.

Jaj a kicsiknek?

Szinte minden évben akar pár alap, amely kiugróan költségesnek bizonyul. Az idei toplista: Első Magyar Daytrade 15,96 (!) százalék átlagos éves költség, Access Global Selection 8,42, Eagle Eye Absolute Return 6,99 százalék. Mindhárom alap ugyanannál az alapkezelőnél van, sőt még a lista negyedik és ötödik helyét is ők bérelték ki.

A jelenség egyik oka lehet, hogy a – már sokszor átnevezett és profilt váltott – alapjaik kicsik, sokszor csak pár tízmillió forintosak, ami egyes fix költségek miatt csúnya hozamesést okozhat. Ám ilyenkor az alapkezelők többsége át szokta vállalni ezeket a költségeket a befektetők, vagy csak a „ház eleje” érdekében.

Jó-e nekünk a nulla költség?

A minimális költségek a legolcsóbb alapoknál gyakorlatilag nullásak. Például azért, mert valamely alapkezelő a jó, később referenciának használható hozamok érdekében induló vagy túl kicsi alapja költségeit átvállalja. Máskor, tőkevédett alapoknál gyakori, hogy elszámolják a teljes futamidő, három-öt év költségeit az első évben, majd a későbbi években már szinte semmit.

A PSZÁF a mellékelt magyarázatban azt írja, fontosnak tartja a befektetők informálását a befektetési alapokhoz kapcsolódó közvetett költségek összetételéről, nagyságáról, ezek is jelentős információt hordoznak a befektetők megtakarításainak értékelésekor, befektetési döntésük meghozatalakor. A költségeket tartalmazó elemzés az Európai Értékpapír Szabályozók Bizottsága (CESR) „folyamatos díjterhelési mutató” kalkulációs módszertanáról szóló ajánlásai alapján készült.

Hi, KIID!

Az átlagos kisbefektető a PSZÁF további, erős hivatali nyelven fogalmazott mondataitól bármikor pánikba eshet, ezért inkább eleve lefordítjuk köznyelvre: Minden alaphoz van egy 1-2 oldalas rövid információs lap, a KIID, amelyben benne kell lenni az említett, az átlagos éves költségre vonatkozó számnak, a TER-mutatónak. Amely nagyon leegyszerűsítve az alap összes működési költségeit tartalmazza, a forgalmi költségek – mint brókerjutalék – és a befektetőket közvetlenül terhelő számlavezetési, tranzakciós díjak nélkül. (Kicsit részletesebben a keretes írásban.)

|

A PSZÁF a számítás módszereiről A hivatkozott ajánlás hangsúlyozza, hogy az európai szabványnak megfelelő alapok (UCITS vagy a hazai terminológiában ÁÉKBV: átruházható értékpapírokkal foglalkozó kollektív befektetési vállalkozások) Kiemelt Befektetői Információs Dokumentumának (Key Investor Information Document - KIID) tartalmazniuk kell azokat a szükséges információkat, amelyeket a befektetőnek mindenképpen ismernie kell, mielőtt meghozza befektetési döntését. A szükséges információk egyike a folyamatos díjterhelési mutató (ongoing charges figure), amely nagyfokú hasonlóságot mutat az eddig használt TER-mutatóval (Total Expense Ratio, teljesköltség-mutató).A folyamatos díjterhelési mutató az alap összes működési költsége osztva az időszaki átlagos nettó eszközértékkel. Az ajánlás részletesen felsorolja azokat a költségeket is, amelyeket a mutató meghatározásánál nem kell figyelembe venni, tipikusan ilyenek a tranzakciós költségek (pl. brókeri jutalékok), újabban a sikerdíj is. A figyelembe veendő működési költségek például az alapkezelési díj, alapra terhelt forgalmazási díj, letétkezelési díj, könyvelési költségek, könyvvizsgálói díjak, marketing költségek, közzétételi díjak, felügyeleti díjak stb. Figyelembe kell viszont venni az alap portfóliójában tíz százaléknál nagyobb részarányt képviselő kollektív befektetési formák arányosított folyamatos díjterhelési mutatóját és ezen befektetésekhez kapcsolódó jegyzési és visszaváltási díjakat is, ami főleg az alapok alapjait érinti. „A TER mutató számítására vonatkozó szabályok változása következtében az alapok alapja konstrukcióban üzemelő alapok elveszítették eddigi látszólagos költségelőnyüket a figyelembe veendő és bemutatandó költségek körének a bővülése miatt... az új számítás szerint már – a valóságnak megfelelően – az átlagos értékpapír alapnál drágább működést mutatnak” – írják. A PSZÁF csak a befektetési alapokat terhelő költségekkel foglalkozott. A befektetési jegyek tulajdonosait azonban a befektetési jegyek vásárlásával, tulajdonlásával és visszaváltásával kapcsolatosan felmerült költségek is terhelik. (Számlavezetés, vétel, visszaváltás, számlanyitás, számlakivonat stb.) E költségek a befektetési jegyeket forgalmazó társaságonként – még ugyanazon alap esetében is – eltérőek lehetnek, értékük több ezer forintot is elérhet évente. |

108-nál megállt a vagyonkezelő alapítványok szaporodása, de ez nem jelenti azt, hogy nem történik velük semmi.

108-nál megállt a vagyonkezelő alapítványok szaporodása, de ez nem jelenti azt, hogy nem történik velük semmi.