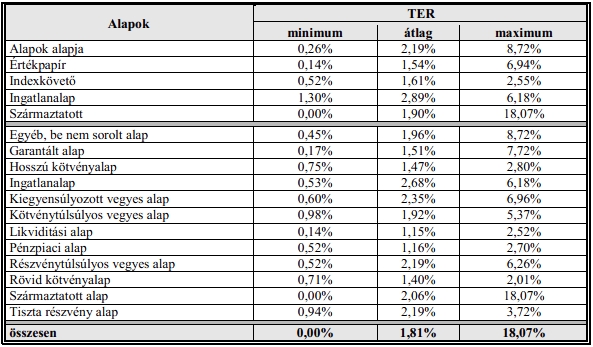

Hatalmas, 470 soros táblázatban fér csak el a hazai befektetési alapok tavalyi költségeinek adatsora, ennyi olyan befektetésijegy-sorozat volt, amely év elején és végén is működött. Az alapok átlagos költsége – TER-mutatója – a PSZÁF kimutatása szerint 1,81 százalék volt, azaz nagy átlagban a tőke közel két százaléka a költségekre ment el. A felügyelet hatalmas Excel-táblában foglalta össze nemcsak a 2011-es számokat, hanem visszamenőleg 2004-ig is az adatokat. A 2010-es átlagot nem találtuk, a 2009-es adat pedig 1,71 százalék volt. Azóta azonban változott kissé a mutató is.

Olcsó a pénzpiaci és a kötvény

Az egyik változás, hogy a sok kockázatos alapnál, főleg a hedge fund-szerű származtatott alapoknál szokásos sikerdíjat már nem számolják bele a költségek közé. Azon befektetési jegyeknél viszont, amelyek aránya az öt százalékot meghaladja az alap eszközei között, a mögöttes alap költségeit is bele kell kalkulálni. (Sok alapok alapja látszólag nagyon alacsony költségekkel dolgozott, holott valójában a mögöttes alapok is jelentős költségeket vontak le.) A teljesköltség-hányados (vagy újabb nevén folyamatos díjterhelési mutató) alapvetően az alap összes felmerülő költségét tartalmazza, kivéve az értékpapír-forgalmi jutalékokat, a sikerdíjakat és ingatlanalapoknál értékcsökkenési leírást és a továbbszámlázott rezsit.

A PSZÁF szöveges értékelése szerint az alacsonyabb, 1,5 százalék alatti költséghányadú alapok közé jellemzően a pénzpiaci, a likviditási és a kötvényalapok tartoznak. A garantált (tőkevédett) alapok nagyobb része esetében a költséghányad ugyancsak alacsonynak tekinthető – egyes esetekben nulla -, ezen alapoknál azonban az indulás évéhez és esetenként a zárt végű futamidő leteltét követő átalakuláshoz kapcsolódnak a magasabb költségek. Ezért a már 2011. év előtt kibocsátott alapokra meghatározott költségek alacsonyabb értéket mutatnak (de a táblázatban megtalálhatók a maximálisan elszámolható induló költségek is).

Átlagon felüli az ingatlan, a részvény, az alapok alapja és a származékos

Az ingatlanalapok – az ingatlanok megvásárlása, működtetése során felmerült többletköltségek (illeték, ügyvédi díj, biztosítási díj stb.) következtében az átlagnál jelentősen nagyobb TER-mutatóval rendelkeznek. A származtatott alapok pedig a felügyelet szerint a többletszakértelmet igénylő befektetési politika miatt üzemelnek általában magasabb alapkezelési díjjal. A mutató számítására vonatkozó szabályok említett változása következtében az alapok alapja-konstrukciók elveszítették eddigi látszólagos költségelőnyüket. Eddig az egyik legolcsóbban működő szegmensként lehetett azonosítani ezeket, addig az új számítás szerint már – a valóságnak megfelelően – az átlagos értékpapír-alapoknál drágább működést mutatnak.

|

| (Forrás: PSZÁF) |

A szervezet felhívja a figyelmet arra, hogy a táblázatban csak a befektetési alapokat terhelő költségeket mutatta be. A befektetési jegyek tulajdonosait azonban a befektetési jegyek vásárlásával, tulajdonlásával és visszaváltásával kapcsolatosan felmerült költségek is terhelik. (Eladási, visszaváltási jutalék, számlavezetési díj stb.) E költségek forgalmazó társaságonként – még ugyanazon alap esetében is – eltérőek lehetnek (e tételek összesített értéke több ezer forintot is elérhet évente). A befektetőnek a befektetési stratégiája megválasztásánál ezekre a költségekre is figyelemmel kell lennie.

Kicsinek lenni itt nagyon nem jó

A felügyelet említi azt is, hogy a jogszabályváltozások miatt október 31-ig a hazai alapkezelőknek el kell készítenie a KIID nevű egyszerűsített, 1-2 oldalas befektetői információs dokumentumot, amelyen a TER-mutatót is fel kell majd tüntetni. (Ezzel a PSZÁF sok munkától menekül meg, mert eddig maga végzett minden számítást.)

A kiugró, 18 százalékos költségmutató egyébként egyáltalán nem általános, az okozta, hogy az Első Hazai Daytrade Alap tőkéje tavaly 81,5 százalékkal esett, mintegy 70 ezer euróra, azaz körülbelül húszmillió forintra. Ezzel egyes fix költségtételek, főként a külföldi brókercégnek fizetendő fix évi 15 ezer euró nagyon nagy teherré váltak. Az alap mérete azóta nőtt, hozama azonban változatlanul erősen negatív (az utóbbi egy évben mínusz 43 százalék).

A lehető legnagyobb kárt akárták okozni.

A lehető legnagyobb kárt akárták okozni.