Bár helyzetük a lakásárak elinduló emelkedése miatt nehezedett a tavalyi évben, továbbra is jobbak a fiatalok lakáshoz jutási esélyei, mint 2010-ben, és különösen új lehetőségek nyíltak meg az otthonteremtési program bővítésével, valamint az új lakásokra vonatkozó áfa 5 százalékosra csökkentésével

Már érezni a 10+10 pénzt

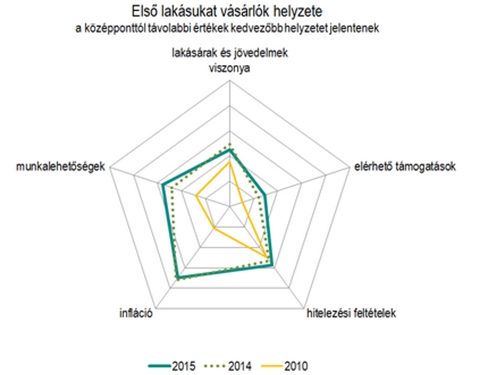

Az öt legfontosabb szempont közül több is pozitív elmozdulást jelez az első lakásukat megvásárolni szándékozók helyzetében 2015-ben az előző évvel összehasonlítva, míg a 2010-es évhez képest minden tényező javulást mutat a pókháló-ábrán.

A CSOK új lakásra, 3 gyermekkel elérhető 10+10 milliós konstrukciójából adódóan az elérhető támogatások bővülése, valamint a munkalehetőségek javulása segíti jobban az első lakásuk megvásárlása előtt állókat, de a hitelezési feltételekben is pozitív irányú elmozdulás volt tapasztalható az elmúlt egy év során.

A vizsgált tényezők közül ugyanakkor némileg romlott a lakásárak jövedelmekhez való viszonya, amelynek hátterében a lakáspiaci mélypont elérését követő, az elmúlt több mint másfél évben bekövetkezett jelentős lakásár-növekedés áll. Összességében az első lakásukat vásárlók helyzete továbbra is kedvezőnek értékelhető, különösen az öt évvel ezelőtti lehetőségekhez képest.

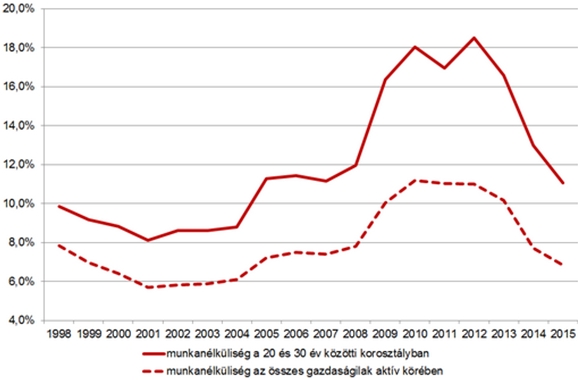

Emelkedtek az árak

A lakásvásárlási döntéseket erősen befolyásolja a jövedelmi a munkanélküliség csökkent az elmúlt időszakban, és a csökkenés kedvezőbb helyzetbe hozta a potenciálisan az első lakásvásárlás előtt álló 20-30 éves lakásvásárlói kört, mert ez a folyamat ebben a korosztályban még inkább tetten érhető volt.

Az elmúlt hat évben a lakásvásárlók egyre kedvezőbb helyzetbe kerültek, a lakásárak csökkenésének és a jövedelmi helyzet javulásának következtében az árak jövedelemhez viszonyított aránya a 2007-et jellemző több mint 1,9-ről (azaz 1,93 hónapnyi átlagjövedelemért lehetett egy négyzetméternyi lakást megvásárolni) 2014-re 1,17-re csökkent.

A lakáspiac 2014-ben azonban elérte a mélypontot, és az árak emelkedésbe kezdtek. A drágulás 2015-ben is folytatódott, és az árnövekedés fel is gyorsult, amit a közel 4 százalékkal növekvő jövedelmek sem tudtak ellentételezni. Ennek hatására a lakásárak jövedelemhez viszonyított aránya növekedett, már csak 1,27 hónapnyi átlagjövedelemből lehet egy átlagos méretű lakás egy négyzetméteréhez hozzájutni.

Ez ugyan közel 8 százalékos romlást jelent az egy évvel korábbiakhoz képest, de a 2007-es, válság előtti évvel összehasonlítva elmondható, hogy még mindig 34 százalékkal kedvezőbb helyzetben vannak a lakásvásárlók.

Bővülő hitelezés, tovább csökkenő kamatok

Az előző kiadvány megjelenése óta eltelt időben a lakáshitelek piaca további bővülést mutatott. A növekedés ugyan már 2014-ben is látszott, de akkor még csak elérte a 20 milliárd forint körüli havi kihelyezést, 2015 közepétől azonban a hitelkihelyezések összege folyamatosan átlépi a havi 30 milliárd forintot, sőt szeptemberben meghaladta a 40 milliárd forintot is.

A lakásvásárlók számára kedvező, hogy a hitelek terhe tovább csökkent az elmúlt egy évben, a Magyar Nemzeti Bank adatai szerint a piaci kamatozású forint hitelek THM szintje átlagosan 5,76 százalékon állt 2015 novemberében, míg 2014-ben ugyanebben a hónapban még 6,6 százalék volt.

Jelentős bővülés a támogatásokban

Jelentősen változtak a lakáshoz jutást segítő támogatások a tavalyi évben, 2015. július elsejétől még kedvezőbb feltételekkel igényelhető a CSOK, a Családok Otthonteremtési Kedvezménye a használt lakást vásárlók és bővítők számára is és 2016 januárjától tovább bővítették a programot.

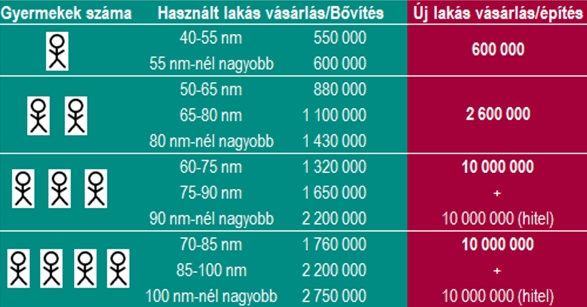

Jelenleg használt lakás vásárlásához vagy bővítéshez 550 000 és 2,75 millió forint közötti összeghez juthatnak az igénylők. A támogatás nagysága a gyermekek számától és a vásárolni vagy bővíteni kívánt ingatlan hasznos alapterületétől függ. Mivel a támogatási forma lehetővé teszi a még csak tervezett gyermekek után is az igénylést, kimondottan előnyös az első lakásukat megvásárolni szándékozók számára.

Az idei év január elsején életbe lépett otthonteremtési támogatás jelentős újítása, hogy míg korábban a használt és új lakások esetén megegyezett a CSOK igényelhető összege, most az új lakás vásárlók vagy új házat építők jelentősen megemelt támogatáshoz juthatnak hozzá.

Egy gyermekkel rendelkezők, vagy egy gyermeket vállalók számára 600 ezer forint, két gyermekesek, vagy két gyermeket vállalók részére 2,6 millió forint, míg a 3 vagy több gyermekesek, illetve a 3 gyermeket vállalók (mind a 3 gyermek előre is vállalható) 10 millió forintos állami támogatáshoz juthatnak hozzá. Ráadásul a 3 gyermekes családok részére a vissza nem térítendő támogatáson felül még egy 10 millió forintos kedvezményes kamattámogatott hitel is igényelhető.

A változás magával hozta továbbá, hogy a vissza nem térítendő támogatások feltételei közül az új lakás vásárlására vagy építésére korábban érvényben lévő árkorlátot eltörölték.

Lakásvásárlás kontra bérlés

A fiatalok számára fontos, hogy kb. 5-10 éves időtávon hogyan alakul a megvásárolt ingatlan ára, amíg a következő lakáscserét igénylő élethelyzete miatt tovább nem költözik. A másik lehetősége a fent említett csoportnak a megfelelő lakhatás biztosítására, ha a saját ingatlan tulajdon szerzése helyett, inkább a bérel.

Az, hogy éppen a lakás megvásárlása vagy a bérlése mellett érdemesebb dönteni, egy mindig visszatérő kérdés az ingatlanpiacon, de a válasz folyamatosan változik az aktuális piaci feltételeknek megfelelően. Előző megjelenésünkben már bemutattuk, hogy a bérleti díjak jelentős emelkedésen mentek keresztül 2011 és 2014 között, mely folyamat a tavalyi évben is folytatódott, sőt a bérlemények drágulása fokozódott a kínálat szűkülésével párhuzamosan, de az új lakástámogatási rendszer is a lakásvásárlási lehetőségek javulásának irányába hatott. Ugyanakkor a lakások jelentős drágultak az elmúlt a másfél évben, ami némileg ellensúlyozta a megugró díjak és új támogatások hatását.

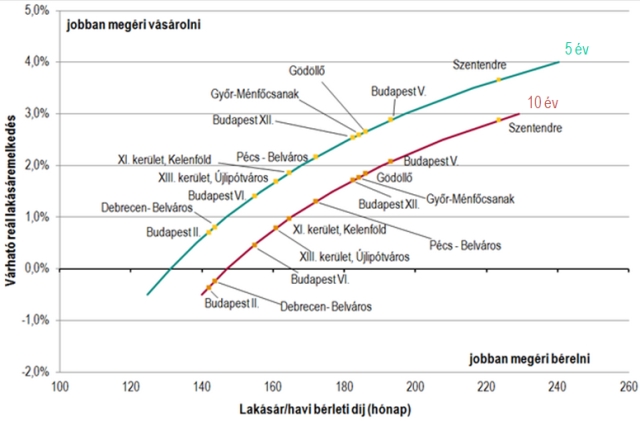

Amennyiben kisebb a lakásár-bérleti díj hányados, vagyis olcsóbb a lakásvásárlás a bérléshez képest, akkor alacsonyabb reál felértékelődés esetén is az otthon megvásárlása válik a kifizetődőbb megoldássá. Minél rövidebb az időtáv, amelyre meg kell oldani a lakhatást, annál nagyobb reál felértékelődés mellett éri csak meg a lakásvásárlást választani.

Hol vegyünk lakást?

Az ábrán elhelyezték az aktuális, a különböző lokációkat jellemző lakásár-bérleti díj hányados alapján, hogy minimálisan mekkora lakásfelértékelődésnek kellene bekövetkeznie a vizsgált időtávon, hogy a lakásvásárlás és bérlés egyforma költséget jelentsen, vagyis egyformán jó döntés legyen.

Ebből látható, hogy 5 éves időtávon Budapest II. kerületében és Debrecen Belvárosában - 1 százalékos várt reál felértékelődéskor - jobban megérheti a lakásvásárlás mellett dönteni, míg 10 éves időtávon, amennyiben a lakások reálértelemben nem veszítenek az értékükből, akkor szintén kifizetődőbb lehet a vásárlás a bérlés helyett.

Az ellenpólust Szentendre képviseli, ahol 5 évet nézve 3,7 százaléknál nagyobb várt reálfelértékelődés esetén érdemes elgondolkodni a vétel mellett a megadott paraméterekkel, míg 10 évet nézve 2,7 százalékosnál kisebb várt reál lakásár-emelkedésnél a bérlés felé tolódhat el a döntés. Fontos azonban megjegyezni, hogy a fenti esetek az átlagos árakat és bérleti díjakat tükrözik, amelyektől az egyedi esetek jelentősen különbözhetnek.

Újabb, Magyarországhoz még közelebbi horvát városba indít járatokat a Wizz Air. Nyáron Dubrovnik mellett már Zadarba is szinte pillanatok alatt el lehet jutni m

Újabb, Magyarországhoz még közelebbi horvát városba indít járatokat a Wizz Air. Nyáron Dubrovnik mellett már Zadarba is szinte pillanatok alatt el lehet jutni m