Az MNB kamatcsökkentései nyomán jelentősen mérséklődnek az államháztartás kamatterhei

Az elmúlt két év során az MNB kamatcsökkentési ciklusa, illetve más nemzetközi és hazai gazdasági fejlemények következtében érdemben csökkent a forint állampapírok hozamszintje. Ennek hatására már eddig is számottevően mérséklődtek az államháztartás kamatterhei, a teljes állomány átárazódása után pedig minden más változatlanságát feltételezve a forintban denominált állampapírokhoz kapcsolódó évi kamatmegtakarítás a GDP 1-2 százaléka körül alakulhat.

Az elmúlt két évben jelentős mértékű monetáris politikai lazításra került sor

2012 nyarán a nemzetközi kockázati megítélés fokozatos javulása és a fejlett országok jegybankjainak tartósan laza monetáris politikája lehetővé tette az MNB kamatcsökkentési ciklusának megindítását. A hazai tényezők, köztük a fiskális politika területén megvalósított fordulat tovább növelte a monetáris politika mozgásterét, így a Monetáris Tanács a cél alatti és egyre mérséklődő inflációs folyamatokat látva folytatta a monetáris kondíciók lazítását. A kétéves kamatcsökkentési ciklus eredményeként a jegybanki irányadó kamat összességében 490 bázisponttal mérséklődött, ami nemzetközi és historikus összehasonlításban is rendkívüli monetáris politikai enyhítést jelent.

A jegybank mandátumából következően elsősorban az inflációs folyamatokat tartja szem előtt kamatpolitikájának alakításakor. Ez a kamatpolitika ugyanakkor a gazdaságban érvényesülő hozamszinten keresztül az államháztartás finanszírozási költségeire is jelentős hatással van.

A kamatcsökkentési ciklus érdemben hozzájárult az állampapír hozamok mérséklődéséhez

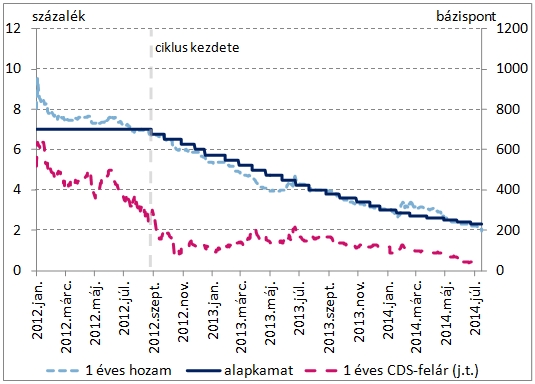

A jegybanki alapkamat csökkentésének hatása tetten érhető az állampapír-piaci hozamok alakulásában (1. ábra).

|

| 1. ábra: Az alapkamat, az 1 éves forint állampapír hozam, illetve az 1 éves CDS-felár alakulása |

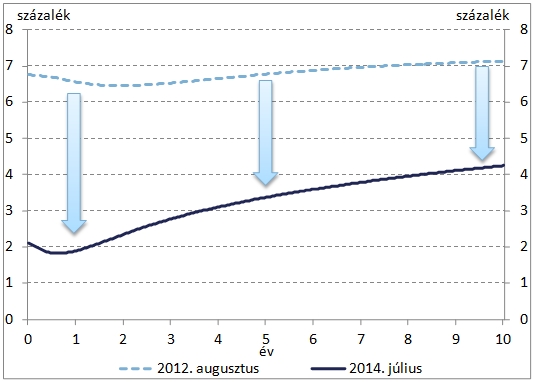

A rövidebb papírok hozamai viszonylag szorosan követték az alapkamat csökkentések ütemét, az egy éves papír hozama például 470 bázisponttal mérséklődött két év alatt. Bár a hosszú hozamokra a globális kockázatvállalási kedv megingásai alkalmanként hatottak, a kamatcsökkentések iránya ebben a szegmensben is tükröződött: a hosszabb papírok körében 300-350 bázispontos hozamcsökkenés ment végbe (2. ábra).

|

| 2. ábra: Az állampapír-piaci hozamgörbe eltolódása a kamatcsökkentési ciklus során |

Nemzetközi kontextusban ezek az elmozdulások kiemelkedőnek számítanak, a lengyel rövid és hosszú hozamszint például feleekkora mértékben sem csökkent az elmúlt két évben. Ez megerősíti, hogy a magyar államháztartás kamatterheinek mérséklődésében az összességében kedvező globális trendek mellett érdemi szerepet játszottak az MNB kamatcsökkentő lépései.

A forint államadósságra fizetett kamatteher érdemben csökkent az elmúlt két évben és az éves megtakarítás a jelenlegi hozamszint fennmaradását feltételezve hosszú távon megközelítheti a GDP 1-2 százalékát

Az államháztartás nettó pénzforgalmi szemléletű forint kamatkiadásai a csökkenő hozamszint nyomán – minden egyéb hatást kiszűrve – 2014-ben 100 milliárd forinttal lehetnek alacsonyabbak, mint 2012-ben. Ez azt jelenti, hogy az állam jelentős, az idei évben a GDP 0,3 százalékának megfelelő összeget takaríthat meg. Előre tekintve e megtakarítás mértéke növekedhet, hiszen az adósságállomány egyre nagyobb része fog alacsonyabb kamatszinten átárazódni. A következő években érvényesülő potenciális megtakarítás mértéke az államadósságot érintő főbb tényezők (hozamszint, lejárati és devizaszerkezet) változatlanságát feltételezve becsülhető.

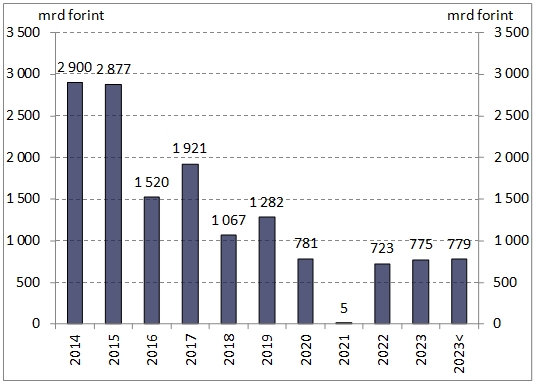

|

| 3. ábra: A forint államadósság lejárati szerkezete 2014. június 30-án |

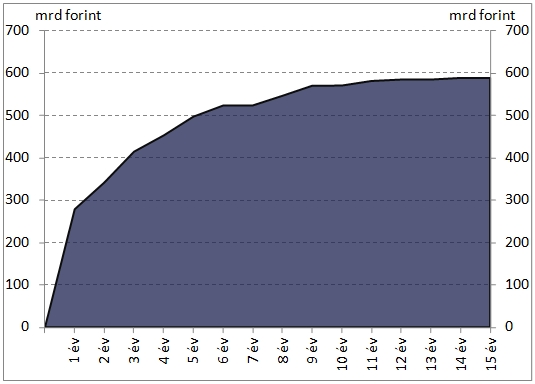

Az államadósság 3,5 éves átlagos futamideje miatt a megtakarítások egy jelentős része a következő néhány évben érvényesülhet. A hozamcsökkenés hatására az állomány nagy részének a következő években való átárazódását, változatlan hozamszintet és adósságszerkezetet feltételezve évente 300 milliárd forintot meghaladó mértékben mérséklődhetnek a költségvetés kamatkiadásai (körülbelül a GDP 1 százaléka). A teljes potenciális megtakarítás elméleti mértéke 10 évnél hosszabb távon évi 590 milliárd forintra nő, ami megközelíti a GDP 2 százalékát. E számítások értelmezésénél fontos hangsúlyozni, hogy ekkora mértékű éves megtakarításra csak abban az esetben kerülne sor, ha a jelenlegi hozamszintek 10 évnél hosszabb horizonton is fennmaradnának, azaz inkább egy elméleti maximumról beszélünk. A 4. ábra azt mutatja be, hogy egy ekkora mértékű tartós hozamcsökkenés nyomán bekövetkező kamatmegtakarítás milyen ütemben érvényesülne a teljes állományon.

|

| 4. ábra: Az államháztartás éves kamatmegtakarításának alakulása az állomány átárazódásának ütemében. *Megjegyzés: A 2012. augusztusi és a 2014. júliusi állampapír piaci hozamgörbe különbözete alapján, a 2014. júliusi hozamszint hosszú távú fennmaradását, illetve a 2014. júniusihoz képest változatlan lejárati szerkezetet és deviza arányt feltételezve. |

Azt is érdemes kiemelni, hogy a hazai hozamok csökkenésében természetesen egyéb hazai és nemzetközi tényezők is közrejátszottak. Ugyanakkor az MNB kamatpolitikája éppen a hozamgörbe rövid végén hat a legerőteljesebben, ami az államadósság lejárati szerkezete miatt a kamatfizetések mértéke szempontjából a leginkább hangsúlyos szakasz. Emellett a kamatpolitika és annak hitelessége érdemben hozzájárulhatott a hosszú hozamszint mérséklődéséhez is.

A kamatteher mérséklődése mellett az MNB pozitív eredménye is hozzájárul az államháztartás egyensúlyának fenntartásához

Amennyiben az MNB bevételeinek és kiadásainak éves egyenlege negatív tartományba süllyed és azt a jegybank eredménytartaléka nem fedezi, akkor az év végén a költségvetésnek kell kipótolnia a fennmaradó részt. Az MNB kamatcsökkentési sorozata nyomán a kéthetes kötvényekre kifizetett kamatmennyiség csökkent, ami összességében 280 milliárd forinttal javította az MNB eredményét. Ez azt jelenti, hogy az államháztartás kamatterheinek eddig megvalósult és várható csökkenése mellett az MNB pozitív eredménye is hozzájárult ahhoz, hogy fennmaradjon az államháztartás egyensúlya, illetve folytatódjon a GDP arányos államadósság fokozatos csökkenése. Az MNB önfinanszírozási koncepciója pedig a kamatcsökkentésekkel együtt az olcsóbb és biztonságosabb államadósság-finanszírozás irányába hat.

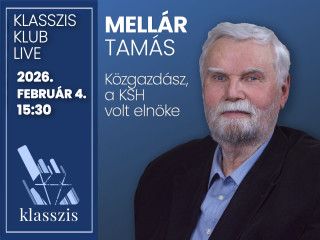

Az AI vált a globális digitális gazdaság fő hajtóerejévé.

Az AI vált a globális digitális gazdaság fő hajtóerejévé.