|

| Horváth István |

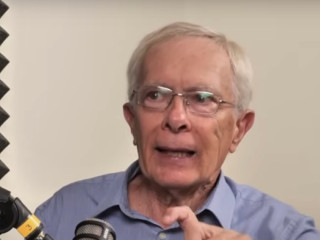

"A jelenlegi kilátásokat tekintve optimisták vagyunk a részvénypiacokat illetően, miközben az alacsony kamatszint miatt a kötvényeszközök csökkentését javasoljuk. Hazai szinten a kedvező külső környezet fennmaradása esetén stabil forintárfolyamra számítunk, ami a nemzetközi összehasonlításban még mindig magas kamatszinttel párosulva vonzóvá teszi a forinteszközöket” - mondta el Horváth István, a K&H Alapkezelő befektetési igazgatója.

Eurózóna: nagy fordulat a válságkezelésben

Habár időről időre hangot kapnak olyan vélemények, amelyek megkérdőjelezik az eurózóna egységét, valójában az elmúlt hónapokban komoly fordulat történt az uniós válságkezelésben, amely egyértelműen a stabilitás megszilárdításának irányába mutat. A legnagyobb változást mindenképpen az jelenti, hogy az Európai Központi Bank szakított az eddigi, konzervatív politikával, és korlátlan összegben kész államkötvény vásárlásokra a bajba jutott országok megsegítése érdekében. Ez, párosulva a német jóváhagyást is elnyert állandó stabilitási mentőalappal (ESM) jelentősen lecsökkenti a szélsőségesen negatív forgatókönyvek valószínűségét. A pozitív európai fejleményekkel párhuzamosan pedig a Fed és a japán jegybank is a gazdaságélénkítés irányába mozdult, ami egyértelműen javítja a piaci hangulatot.

A jegybanki intézkedések első pozitív hatásai a tőkepiaci árfolyamokon máris megmutatkoznak, és a bejelentés óta napvilágot látott bizalmi indexek sorra javuló tendenciát mutatnak. Ugyanakkor a reálgazdasági folyamatok továbbra is azt mutatják, hogy Európa recesszióban van, az USA lassan növekszik, és az eddig húzóerőt jelentő kínai gazdaság is lassulást mutat. Az előttünk álló negyedév nagy kérdése tehát az lesz, hogy a jegybanki gazdaságélénkítő intézkedéseknek mikor és mekkora hatása lesz a reálgazdaságra. „Jelenlegi várakozásaink szerint immár túl vagyunk a mélyponton, és a világgazdaság növekedése nem romlik tovább, ugyanakkor még nem dőlt el, hogy a piacokat elsősorban a gyenge növekedés vagy inkább a javuló nemzetközi válságkezelés fogja mozgatni. A jelenlegi alulértékeltség és a jegybankok határozott fellépése miatt optimisták vagyunk a részvénypiacokat illetően, különösen Európát tekintve, míg az alacsony hozamszintek miatt a kötvényeszközök csökkentését javasoljuk” – mondta el Horváth István.

Magyarország: tovább mélyülhet a recesszió

Habár a tőkepiaci hangulat igen pozitívnak mondható, nincs fundamentális alapja a hozamcsökkenésnek, mivel a hazai gazdaságpolitika nem ért el előrelépést sem a jövő évi költségvetés összeállításában, sem a külső hivatalos hitelezőkkel folyó tárgyalásokon. A gyenge belső fogyasztás mellett a külpiacok is egyre gyengébben teljesítenek, így az év hátralévő részében mélyülhet a recesszió. Emellett pedig a jövőbeni növekedéshez szükséges beruházások negatív trendje is folytatódik, emiatt középtávon is alacsony lehet a magyar gazdaság növekedése. Míg azonban a gazdasági növekedés pályáját tekintve nincs áttörés, a jegybanki politikában jelentős változás történt.

Úgy tűnik, immár az MNB is újfajta jegybanki politikát folytat, hiszen az emelkedő inflációs előrejelzések ellenére is kamatot csökkentett. „Ez a stratégia azonban meglehetősen kockázatos. Optimista környezetben elfogadják a pénzpiacok, ugyanakkor az alacsony alapkamat még kiszolgáltatottabbá tesz minket a befektetői hangulatváltozásoknak, ami romló hangulat esetén jelentős forintgyengülést, illetve hozamemelkedést okozhat. Kérdés tehát, hogy meddig marad ilyen kedvező a piaci környezet. Egyelőre úgy látjuk, hogy a jelenlegi kedvező környezet stabilizálja a forintot, ami a nemzetközi viszonylatban magas kamatokkal párosulva vonzóvá teszi a rövid futamidejű forinteszközöket” – magyarázta a befektetési szakember.

Túszejtés vagy pénzmosás?

Túszejtés vagy pénzmosás?