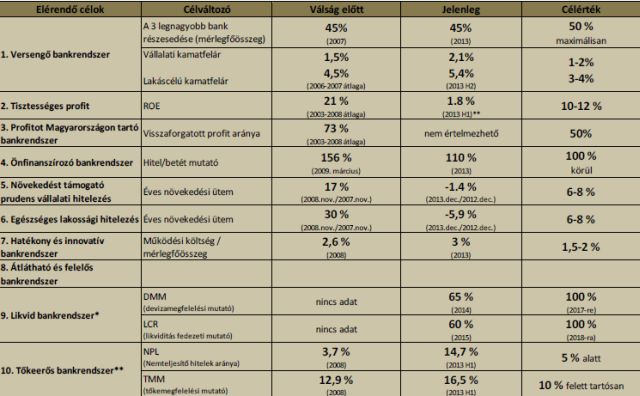

Érdekes és elgondolkodtató a holnap sajtónyilvánosság előtt bemutatandó "Átalakulóban a magyar bankrendszer" című tanulmány, amelyet Nagy Márton, a jegybank pénzügyi stabilitásért és hitelösztönzésért felelős ügyvezető igazgatója, illetve Vonnák Balázs igazgató jegyez. A szerzők a tanulmány főbb megállapításait a Portfolio.hu számára készített cikkben foglalták össze, ahol 10 pontban definiálták a hazai bankrendszer számára elérendő célokat.

Kattintson a nagyobb táblázatért

A cikk egyelőre adós azzal, hogy a szerzők által definiált célértékek milyen számítások alapján tartandóak kívánatosnak, ám első ránézésre a kívánalmak jó része elfogadhatónak és teljesíthetőnek, sőt teljesítendőnek tűnik. Ugyanakkor a tanulmányban foglalt elvárások több esetben a jelen helyzet akut problémái miatt nem teljesülhetnek – erre az induló cikk még nem kínál megoldásokat.

Nagy a koncentráció, de még vállalható

Az első pontként a versengő bankrendszer ismérvei közül a tanulmány szerzői által megfogalmazott kritériumokon belül vagyunk, hiszen a 3 legnagyobb hazai bank mérlegfőösszeg-arányos piaci részesedése a szerzők által maximált 50 százalék alatt van. Azt, hogy ez a status quo vélhetően nem borul majd fel, jól mutatja, hogy Csányi Sándor, az OTP Bank elnök-vezérigazgatója a bank 2013-as gyorsjelentés kapcsán tartott tájékoztatóján jelezte: csak olyan akvizícióban gondolkodnak, ahol az OTP olyan területei erősödhetnek, ahol nincsenek domináns pozícióban – e tekintetben például a Takarékbank iránt nem indultak volna. (Annyit azért tegyünk hozzá, hogy a magyarországi piaci részarányok historikus állapota – ti., a vezető bank történelmi dominanciája - bár az évek során rendkívüli szépen finomodott, közel sem tekinthetőek általánosnak.)

Felárak: biztos jó a béka feneke alatt?

Érdekesebb a helyzet a bankok által alkalmazott kamatfelárak terén. A vállalati területen a jegybank a 2013. I. félévi 2,1 százalékos szinttel számol, amelyet ugyanakkor a Növekedési Hitelprogram (nhp) lejjebb szorított. A válság előtt 1,5 százalékos volt az átlagos kamatfelár, s az MNB szerzői most 1-2 százalékos szintet húznának meg. E tekintetben ugyanakkor érdemes visszaidézni a válság előtti helyzetet, amikor a tényleg komoly kihelyezési versenyben lényegében a nagy nyugati multiknak érdemes volt Magyarországról finanszírozni akár régiós fejlesztéseiket is, mert a magyar leánybankoktól sok esetben jobb kondíciókat kaptak, mint hazai anyabankjuktól. Így az 1-2 százalék közötti szintben megállapított marzs alacsonynak tűnik. (Ne feledjük el, a cégek zöme jóval magasabb kockázatú, ráadásul működésében lényegében a lakosságra hajazó mikro kkv., akiknél a vállalati „normál” marzs lényegben elérhetetlen.)

A kérdés tiszta értékeléséhez hozzátartozik az is, hogy a kamatbázis (alapkamat, Bubor, Euribor) zsugorodása nyomán érdekes helyzet állt elő a (nagy)vállalati hitelpiacon: korábban a magasabb kamatbázis okán a bankok rendszerint alacsonyabb felárat tudtak csak érvényesíteni partnereiknél. Ennek hatására ugyanakkor, amikor tavaly nyáron bejött az nhp I., bizony több olyan bank volt, ahol tömegével cserélték le a kisebb (0,7-1,0) százalékos kamatfelár mellett nyújtott nagyhiteleket a bankok az nhp forrásra, hiszen – tekintve azt, hogy a 0 százalékon érkezik a jegybanki refinanszírozás – a korábbinál lényegesen olcsóbb lett a cég által fizetett kamat a marzs bővülése ellenére is. (A fenti tények köszönnek vissza némely bank adataiban is, ahol a kamatfelár 2013. II. félévében nőtt a céges hiteleknél) Az, hogy ezen cégek az nhp I. esetén „kipörögtek”, illetve az, hogy az nhp II-ben igencsak korlátozva lehet hitelkiváltásra felhasználni a forrást sokak szerint az egyik fő oka az új program lassú indulásának, az 50 milliárdos kihelyezésnek tavaly október, a meghirdetés óta.

|

S ha már a vállalati hitelezésnél tartunk: a szerzők az 5. pontban 6-8 százalékos éves átlagos hitelbővülést tartanának megfelelőnek, miközben az elmúlt év során – az nhp ellenére – 1,4 százalékos volt a zsugorodás. Az örök vitát, hogy a hitelkeresleti, illetve hitelkínálati akadályok vannak-e az nhp I. a maga – fent már ismertetett – mesterséges helyzetében nem tudta eldönteni, az nhp II. - eddigi – kudarca ugyanakkor azt látszik alátámasztani, hogy bizony a keresleti oldallal vannak gondok. Ha az nhp-hoz hozzászámítjuk az abszolút kicsiknek jelenleg a kamattámogatással 2,2 százalékon elérhető Széchenyi Kártya beruházási hitelt is, egyszerűen csak azzal érvelhetünk a hitelboom elmaradásáért, hogy bizony a cégek egyelőre sebeiket nyalogatják és nem akarnak/nem mernek beruházni.

A rendkívül hektikusan változó adórendszer, az iparágak jövőjét alapjaiban átforgató, néhány hét alatt megszavazott törvényi változások egyelőre nem beruházásbarát környezetre vallanak. E téren ugyanakkor – azon túl, hogy megjegyezzük, hogy sem nekünk, sem a jegybanknak nem célja most makrogazdasági összefüggések, pláne nem politikai kampányígéretek vizsgálata – óvatos reményre ad okot, hogy az április 6-i választásra készülő pártok közül immár a korábban a forradalmi törvénykezést bevezető Fidesz retorikájában (és az új házszabályban) is a lassabb, körültekintőbb törvényhozás ígérete szerepel. Ami pedig a vállalati hitelezés felfutását (és az nhp II felgyorsulását) illeti, bízzunk benne, hogy a 2014-20 uniós költségvetési ciklus pályázati támogatásainak kiírása visszahozza majd a hitelfelvételi kedvet is. A bankrendszeren aligha fog múlni: a válság előtti évben 17 százalékkal repült a hitelállomány – persze, az a ló másik oldalra volt. (Ez persze nem zárja ki, hogy az ínséges idők után szintén repülőrajttal indulunk.)

Mesterséges lett a lakossági hitelpiac

A lakossági oldalon a jegybank két szakértője a jelenlegi 5,4 százalékos kamatfelár 3-4 százalékra csökkenését irányozza elő, s e téren előveszik az MNB korábbi javaslatát, amely a devizahitelek esetében visszamenőlegesen is referenciakamathoz kötné a banki árazást, így szorítva le tavaly év végi 5,4 százalékos kamatfelárat. A tanulmány szerzői itt szemmel láthatóan átlépik azt a tényt, amely egyébként a 10., „a tőkeerős bankrendszer” ismérvek között kap helyet, nevezetesen azt, hogy a nem teljesítő hitelek (NPL) állománya az anyag szerint a válság előtti 3,7 százalékról 14,7 százalékra ugrott, amely szint a lakossági területen 20 százalék felett van. Ha csak a jegybanki tanulmány táblázatában szereplő tételeket tekintjük – és persze túlzásokkal és leegyszerűsítéssel élünk - a közel négyszeresére emelkedő bukott hitelek „fedezetéül” a bankrendszer saját kamatfelárát 20 százalékkal növelte a válság évei során. Ráadásul az ismert intézkedések, mint pl. a végtörlesztés épp az állomány „tartórúdjait”, a megfelelő bonitású, jól fizető hiteladósokat vette ki a rendszerből, amelyek eltűnésével a lakossági hitelminőség drasztikusan esett, s jelenleg is épp a stagnálás állapotában, szerény mértékű növekedésnél tartunk.

A jegybank természetesen a 2008. előtti marzsok létjogosultságát is vitatja, s e téren némi igazsága is lehet, ám eközben nem felejthető el, hogy lényegesen más alapkamat-szintek mellett éltek azok a marzsok. Az sem lehet kérdés, hogy a bankok ekkoriban a kondíciókban – és a kamatokban is – komoly versenyt vívtak egymással az ügyfelekért (magas LTV-arány, pluszfedezet/jövedelem nélküli hitelezés) – épp ez volt az egyik oka annak, hogy a devizahiteles probléma ennyire a körmünkre égett.

Tőkemegtérülés: 7, 10, 12, 15, 20%?

Amíg a jegybank a magas felárak ellen harcol, addig aligha tud kisimulni az NPL-ráta, ez pedig lényegében lehetetlenné teszi a számottevő nyereség elérését. Mint ismert, Csányi Sándor a már említett sajtótájékoztatóján arról beszélt, hogy bankszakemberek szerint a minimális tőkemegtérülés a mindenkori jegybanki alapkamat +5 százalékos mérték körül van a nyugati országokban.

Az OTP elnök-vezérigazgatója már ekkor hozzátette, hogy a magyar bankok esetében akár 12 százalékos „felár” is indokolt lenne, de persze a jelen helyzetben hol az az 5? A jegybank szakértői a Deutsche Bank és a HBSC tanulmányának adatait tették magukévá, akik szerint Európában jelenleg 10-12 százalékos tőkemegtérülésre van szükség, hogy egy banki befektetés vonzó legyen. Ugyanakkor nem árt emlékeztetni arra, hogy Hendrik Scheerlinck, a K&H-csoport vezérigazgatója már tavaly télen azzal árnyalta ezt az adatot, hogy a kockázati felárakat hozzászámítva a magyarországi bankoknak 15-20 százalékos megtérülést kellene felmutatniuk.

Érdekes módon, ez a szám lényegében megegyezik a jegybanki adatsorban a 2003-2007-es időszak ROE-átlagával, vagyis a hazai bankszektor messze lehetett az extraprofit-szinttől – az OTP szektoradatai szerint ezen időszakban 367 milliárd forintnyi többletnyereség képződött az alapkamat +5 százalékos tőkemegtérülési szinttel számolva. A legnagyobb kérdés az, hogy a negyedik éve veszteséges bankszektor, amelyből a fenti 367 milliárdnyi plusszal szemben az OTP számításai szerint a válság kezdete óta 2139 milliárd forint profit hiányzik az „OTP-s” minimális tőkemegtérüléshez, hogyan lesz képes az MNB által elvárt, jelenleg az OTP-megoldásnál 430-630 bázisponttal magasabb hozamot kitermelni úgy, hogy a hitelezés a fenti adatok alapján egyelőre messze van a dübörgéstől, s ahol a szektort bankadó, végtörlesztés, a múlt heti bírságözön kapcsán lényegében átháríthatatlan tranzakciós illeték sújtja.

A cikk a következő oldalon folytatódik >>

---- Itthon tartott pénzből lehet talicskázni? ----

Itthon tartott pénzből lehet talicskázni?

Ha valamire, nos az itthon tartott nyereségre nem lehetett eddig panasz a magyar bankokkal szemben – persze ezt a jegybanki adatsort jó lenne a profit-kitalicskázásról sajtótájékoztatókon zengő kormánypárti politikusok figyelmébe ajánlani (s persze felhívni a figyelmüket arra, hogy más a tőke és más a – kölcsönkapott - likviditás). Az MNB szerint ugyanis a hazai kereskedelmi bankok nyereségük 73 százalékát forgatták vissza az üzletmenetbe. A jegybanki két szakértője szerint a jól működő bankszektorhoz elég lenne, ha a profit 50 százaléka Magyarországon maradna – persze ehhez – miként az cikkünk első részéből kiderült – jó lenne némi profitot is felmutatni, így 4 év után. Mindeközben, hogy kiderült, hogy nem történt semmilyen talicska, aközben - miként arra lapunk rámutatott - , a tulajdonosok 2008. óta több, mint 1000 milliárd forintot fordítottak magyar bankjuk tőkehelyzetének rendezésére. (A nettó tőkepótlás 600-700 milliárd forint között van.)

Miből lehet majd hitelezni?

Az egészséges bankrendszer 10 pontjának talán a legérdekesebb eleme a 4. önfinanszírozó bankrendszer címet viselő tétel. Teljesen érthető az a vágy, hogy a bankszektor hitel/betét aránya 100 százalék körül álljon, ugyanakkor látni kell, hogy ennek a kívánalomnak a teljesülése lényegében meggátolja majd a hitelezés felfutattását. Igaz ugyan, hogy néhány lakossági területen aktív hitelintézetünk (OTP, K&H) elképesztő (ijesztő) 55- 65 százalék körüli hitel/betét mutatókat produkál – amelyeket még ijesztőbbé tesz, hogy a hitelek terén a már letartalékolt problémás kölcsönök is számítanak - , ám ez náluk is a hitelezés visszaszorulásának tudható be. Komoly gondot okoz ugyanis – és a jövőben például a tízpontos javaslat kamatfelárra vonatkozó részeinek teljesülését akadályozza majd -, hogy a hazai bankok jelenleg tartós és komoly versenyhátrányban vannak a szintén lakossági forrásra pályázó állammal, az állampapírokkal szemben. Amíg a lakossági megtakarítások terén az eho-mentes és ráadásul magasabb hozamot kínáló állampapírok viszik a prímet, addig bizony a csökkenő kamatfelárak és növekvő hiteligény együttes teljesítése bizonyosan meghaladja majd a bankok lehetőségeit. Hitelezés nélkül ugyanakkor tartható lehet a 100 százalék körüli hitel/betét mutató – félő azonban, hogy a jegybanki szakértők nem így gondolkodtak. Eleddig a jegybanktól nem hallottunk óvó szót azzal kapcsolatban, hogy a bankbetétek túlzó erodálódása a későbbi hitelezési képességet ronthatja.

Mi kerül ma sokba a bankoknak?

Végül – nem minden pontot szőrszálhasogatva – álljon itt végül annak a kérdése, hogy vajon mitől lesz, lehet hatékony és innovatív a bankrendszer. E tekintetben a mérlegfőösszeghez viszonyított költségmutató azt gondoljuk, megtévesztő lehet. Jól látható ugyanis, hogy a költségtényezők – főleg az elmúlt évek rendkívül komoly leépítéseinek köszönhetően – már nem igazán az emberi erőforrás oldaláról áll fent.

A személyi költségek csökkenését ugyanis lényegében eliminálja az egyre komolyabb uniós, tőkemegfelelési, fogyasztóvédelmi és egyéb elvárásoknak történő megfelelés informatikai és rendszerszervezeti költsége. Ezen felül rendkívül komoly tételt jelent a folyamatosan változó állami szabályozóknak, az új és új elvárásoknak történő megfelelés is – ilyen volt a végtörlesztés lebonyolítása, a tranzakciós illeték, majd az eho bevezetésének leprogramozása, a legutóbb pedig az ingyenes készpénzfelvétel technikai hátterének megteremtése.

A Bankszövetség közelmúltban tartott háttérbeszélgetésén óvatos becslésként fogalmazódott meg, hogy az éves IT-költségek 70 százaléka új állami feladatok megoldására megy el. Márpedig ezen költségtételek bizony európai szinten állnak: az informatikai és egyéb banki infrastruktúrák tekintetében hazánk Európa fejlesztési vonalának első harmadában jár. A költségoldalon tehát közel egyformák vagyunk Nyugat-Európával, miközben az egy számlavezetett ügyfélre jutó tranzakciós forgalom és az abból származó bevétel már eddig is csak harmada, negyede volt a nyugat-európai bankok adatainak. Kell-e mondani: e tekintetben sem az ingyenes készpénzfelvétel intézményesítése, sem a bankkártya kibocsátói jutalékok (interchange-díj) Nyugat-Európát legalább másfél évvel leköröző lenyomása nem javítja a helyzetet. (Az európai méretkehez képest tízszeres méretű tranzakciós illeték hatásairól már nem is beszélve.) Ilyen környezetben, ilyen bevételi struktúra mellett lényegében elképzelhetetlen, hogy a hazai bankrendszer továbbra is a bankkártyás, elektronikus fizetési innováció élvonalában tudjon maradni – miközben mindenki egyetért abban, hogy a költségek csökkentésének egyetlen útja ma csak a fizetési forgalomnak az eddiginél is sokkal hatékonyabb módon az elektronikus csatornák felé terelése.

A fentieket figyelembe véve pontonként jól megfogalmazott jegybanki vitaanyag a jelenlegi helyzet ismeretében összességében egy egymást sok helyen kizáró képet vetít elénk. Kíváncsian várjuk, hogy a teljes tanulmány vajon milyen megoldási javaslatokat vázol fel a cikkünkben is érintett ellentétek feloldására. Mindenesetre rendkívül módon üdvözlendő, hogy a jegybank érdemi szakmai vitának adott teret, érdeklődéssel figyeljük a soron következő időszak történéseit és beszámolunk a változásokról.

Az atomprogramról még van mit egyeztetni.

Az atomprogramról még van mit egyeztetni.