Magyarország messze nem élenjáró ma már közvetlen működőtőke-bevonásban (fdi) a több visegrádi országhoz képest a válság kezdete óta – ez állapítható meg a KSH sorait vizsgálva. A nemzetközi összehasonlítás még csak 2012-ig lehetséges, ám a 2008-at követő 5 év során a hazánkba érkezett 14,071 milliárd eurónyi nettó fdi-beáramlás csak Szlovákiánál jobb adat, de több, mint 4 milliárd euróval alulmúljuk Csehország adatait, s fényévekre vagyunk az ugyanezen ötéves ciklusban közel 50 milliárd eurónyi tőkét vonzó Lengyelországtól. Az adatsor 2013-ban boritékolhatóan romlani, fog, hiszen az E.On gázüzletágának megvételével öt éven belül másodszor fordul majd elő, hogy a tőketranszfer-adat negatív mutatót produkál: a KSH szakértői az első háromnegyed éves adatok alapján -1,713 milliárdos adatot prognosztizáltak december közepén.

A bankok adják az fdi-beáramlás negyedét

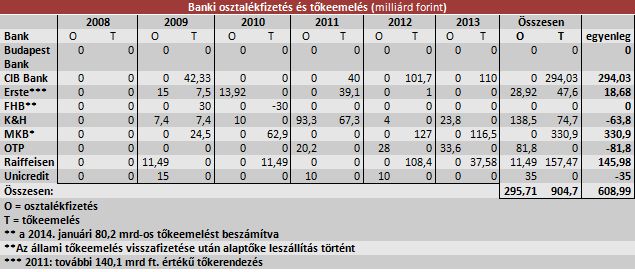

A fentiek fényében lehet fontos információ, hogy a részvénytársasági formában működő hazai kereskedelmi bankok tőkeemelései nélkül – pontosabban a tőkeemelésekben valójában részt vett öt nagybank tulajdonosainak befektetései nélkül – még gyatrábban nézne ki a hazai működőtőke-vonzó képesség. A CIB, az Erste, a K&H, az MKB és a Raiffeisen Bank tulajdonosai – az elmúlt öt év során 904,7 milliárd forint tőkeemelést hajtottak végre (beleszámítva az MKB idén januári 80,2 milliárdos tőkeemelését is), a beérkezett összeg közel negyede a teljes Magyarországra érkező működőtőkének.

A fentiek kapcsán aligha lehet azt mondani, hogy ne érvényesült volna a 2008. őszi Bécsi egyezmény, amikor a hazánkban érdekelt nagybankok vezetői egyértelműsítették: mindenképp igyekeznek fenntartani magyarországi tevékenységüket. A veszteségek rendezését célzó tőkeemelések ugyanakkor aligha lettek volna ekkora mértékűek, ha a magyar kormányzat unortodox politikája révén ne hárított volna százmilliárdos tételben külön terheket a bankszektorra azzal az indokkal, hogy arányosan ki kell venniük részüket a közteherviselésből. (Ennek nyomán a hazai bankszektor harmadik éve veszteséges – a 2012-es minimális eredménytöbbletet a szakemberek egy hitelintézet mérlegátszabása (veszteségleírása) nyomán bekövetkezett rendkívüli eredményjavulásnak tudják be, 40 hitelintézet papíron is veszteséget termelt 2012-ben is.)

További tételek

A tulajdonosok ugyanakkor nem csak tőkeágon támogatták a hazai hitelintézeteiket. A már előbb említett vélelemmel szemben tény, hogy például az Erste Bank 2011-ben az akkor közvetlen, 39,1 milliárd forintos tőkeemelésen felül igen komoly tételekkel volt kénytelen szembenézni: a tőkeemelés mellett közel 140 milliárd forintnyi tőkerendezés történt meg a magyar leányvállalatnál – például a korábban megvásárolt Postabank goodwill-leírására is ekkor került sor. Így az egy forintos névértékű részvényeket a bécsi anyabank 4,6 forintos árfolyamon volt kénytelen lejegyezni.

Állami segítség: nulla

A hazai bankok finanszírozását mindvégig a tulajdonosok tartották fenn, egyetlen hazai hitelintézet, az FHB Bank kapott 30 milliárd forintnyi tőkeemelést az államtól 2009-ben, ám azt egy éven belül vissza is fizette a pénzintézet. Vagyis elmondható, hogy a nyugati országokkal ellentétben a magyar államnak nem került egyetlen forintjába sem a hazai bankrendszer stabilitásának fenntartása, s inkább profitált a tulajdonosok elszántságából – Varga Mihály nemzetgazdasági miniszter szerint a különadók fenntartása azért szükséges, mert nélkülük az államháztartás képtelen volna tartani a 3 százalék alatti hiányt.

Ezzel a talicskával nem dolgoznánk

Az adatok nyomán nem állja meg a helyét az a vélekedés sem, hogy a kereskedelmi bankok „kitalicskázták” a profitot hazánkból, ennek nyomán igenis indokolt a szektor átlagnál komolyabb adóztatása. A fenti tőkeimporton túl ugyanis az látszik a számokból, hogy osztalékágon bizonyosan nem működött hatékonyan a talicska, hiszen a 904 milliárd forintos tőkebehozatallal szemben a részvénytársasági formában működő 9 nagybankunk 2008 és 2013 között összesen 295,7 milliárd forint osztalékfizetésről döntött.

Ennek az összegnek közel 28 százalékát az az OTP fizette ki, amelynek bevételeinek zöme ma már nem a hazai anyabank teljesítményétől függ, míg például a K&H osztalékfizetései általában csak osztalékrendezést szolgáltak – a 138,5 milliárdos osztalékfelvéttel 74,7 milliárdos tőkeemelés szerepel.

Fontos látni – és erre mind az UniCredit, mind az OTP szakemberei felhívták a figyelmet -, hogy a bankok a működésbe a fizetett osztaléknál lényegesen jelentősebb tételt forgattak vissza a működésbe a fenti időszakban. A végig nyereséges hitelintézetek közül például a tulajdonosainak 35 milliárd forintos osztalékot fizető UniCredit például 65 milliárd forintot forgatott vissza a nyereségéből a hazai üzletmenet támogatására.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.