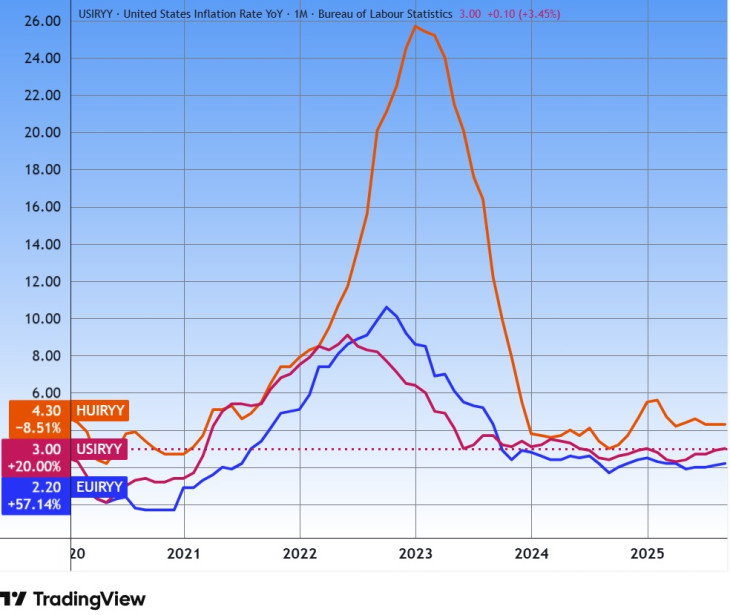

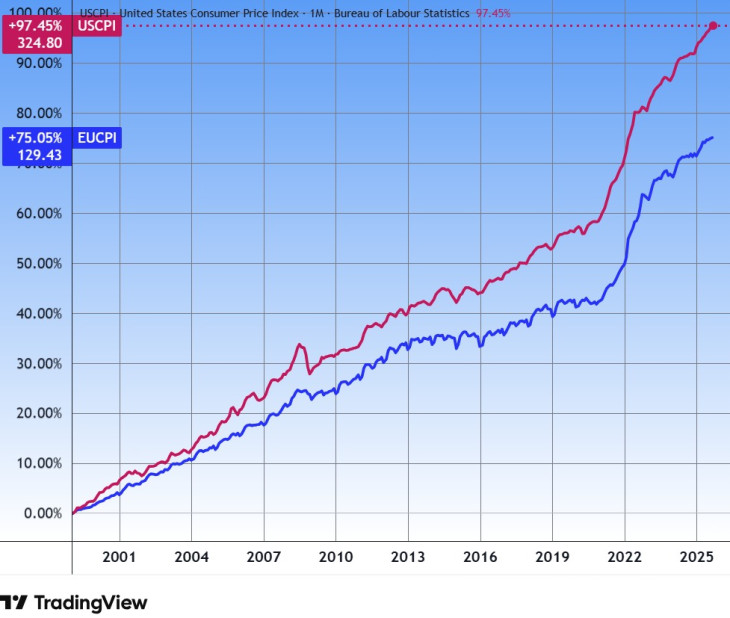

A 2022-2023-as sokk után jelentősen csökkent az infláció a világ legtöbb országában, így az Amerikai Egyesült Államokban, az Eurózónában és Magyarországon is. A veszély azonban valószínűleg nem múlt el, több helyen az infláció stagnálását vagy enyhe emelkedését jegyezték fel az utóbbi hónapokban. Az emberek fejében is megmaradt a félelem. Sokan jóval magasabb inflációt érzékelnek a hivatalos adatoknál, és tartanak attól, hogy ismét emelkedni fognak az értékek.

Az infláció, mint hétfejű sárkány

Ha valaki még emlékszik a kilencvenes évekre, amelyek az inflációs pusztítás jegyében teltek el, akkor emlékezhet arra is, hogy ez a jelenség úgy viselkedett, mint egy hétfejű sárkány. Bármit is csináltak a gazdaságpolitikusok, nagyon sokáig újra és újra kidugta a fejét. Akárhányszor is vágtak le belőlük, mindig maradt még, sőt néha úgy tűnt, hogy újra is nőnek a fejei.

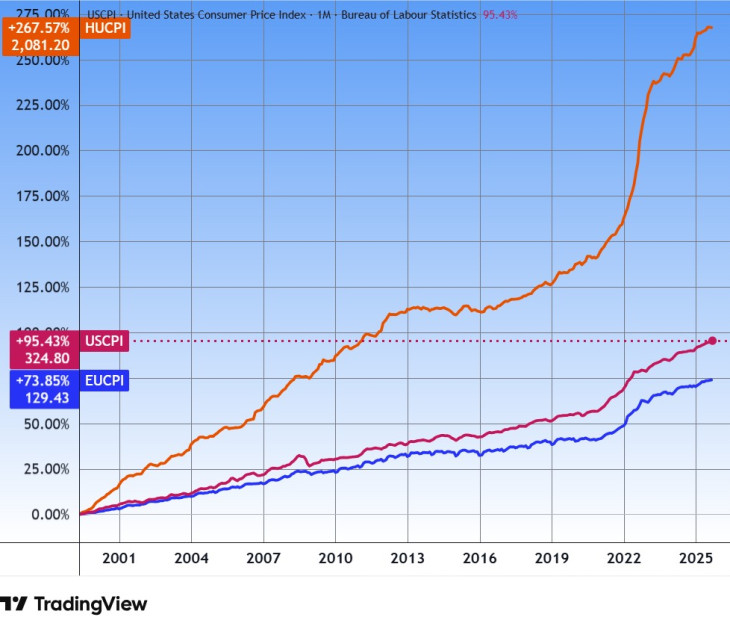

Az infláció makacs dolog tud lenni, szokták még ahhoz is hasonlítani, amikor kieresztjük a szellemet a palackból, majd nem tudjuk visszagyömöszölni. Hogy Magyarországon a fejlett országokhoz képest is sokkal rosszabb volt a helyzet az utóbbi években, az ábráinkon is jól látszik. (Leginkább a harmadik ábrán, ahol a halmozott inflációt, ha úgy tetszik, a kamatos kamattal vett inflációs indexet ábrázoltuk az amerikai dollárra, az euróra és a forintra, hosszú távon.)

Nincs egyetlen csodaszer

Nincs olyan befektetés, amely tökéletes védelmet nyújtana a váratlanul megnövekvő infláció ellen, és egyúttal megfelelő hozamot is biztosítana – írja több szakportál is. A befektetőknek ezért fontolóra kell venniük „inflációs fedezeti ügyleteik diverzifikálását, hogy így védjék magukat a lehetséges inflációs forgatókönyvek széles skálája ellen” – írja például a Fidelity International. Magyarul: többféle védelmet érdemes kombinálni, mert egyik sem biztos.

A Fidelity szerint a „figyelembe vehető eszközosztályok” között szerepelhetnek az amerikai és nemzetközi részvények, az amerikai inflációkövető államkötvények (TIPS), az arany és más nyersanyagok, az ingatlanok és egyes változó kamatozású hiteltermékek is (utóbbi vélhetően csak az intézményi befektetők számára járható út).

Az eszközosztályok közötti diverzifikáció továbbra is a legerősebb védelem, egyetlen befektetés sem fedezi tökéletesen az inflációt – hasonlóképp írja az Investopedia is.

Az említett amerikai TIPS kötvények például kamatemelések idején alulteljesíthetnek, de lejáratig megtartva inflációvédelmet nyújtanak. Az ingatlanbefektetési társaságok (REIT-ek vagy SZIT-ek) fedezhetik az inflációt, de a viselkedésük volatilis tőkepiacokon inkább a részvényekét követheti. A nyersanyagok, különösen az arany, az infláció meglepetésszerű emelkedése esetén hirtelen megdrágulhatnak, de hosszú távú volatilitásuk miatt nem megbízhatóak, nem alkalmasak egyedüli fedezeti eszközként.

Mik azok a reáleszközök?

Amikor a szakembereket megkérdezik arról, hogy mivel védekezünk az infláció ellen, sokan egyszerűen rávágják, hogy reáleszközökkel. De mik is azok a reáleszközök?

A Wikipedia szerint reáleszközöknek azokat nevezzük azokat, amelyeknek belső értéke van, amelyek fizikai valójukban léteznek, nem csak valamiféle szerződés, ígérvény elektromos jel formájában. Az ellentétes csoport, ami nem reáleszköz, a pénzügyi eszközök csoportja. Ezek általában valamilyen szerződésen, megállapodáson alapulnak, ami jelentős kockázatokat jelent, ha a szerződő féllel valami történik. A portál a reáleszközöket három csoportba osztja:

- Ingatlantípusú eszközök.

- Természeti erőforrások, mint az energiahordozók, mezőgazdasági termékek, árupiaci termékek, bányák, megújuló energiatermelés.

- Infrastruktúra, például utak, repülőterek, vasutak, közszolgáltatók, telekommunikációs társaságok.

Miért jó a reáleszköz?

A reáleszközök vonzerejét

- egyrészt az adja, hogy értékük általában követi az inflációt.

- Másrészt folyamatosan jelentős bevételeket generálnak.

- Harmadszor kevésbé mozognak együtt a részvénypiacokkal, ha egyáltalán.

- Negyedszer pedig egyes országokban kedvező az adózási környezetük.

A reáleszközök jelentős részét például különböző ETF-eken és befektetési társaságokon keresztül lehet megszerezni. Hiszen például a magánszemélyeknek, de még egy intézményi befektetőnek is eléggé sok nehézséget jelentene például dél-afrikai bányát vagy svéd erdőt vásárolni közvetlenül, vagy amerikai autópályát és vasútvonalat. De még egy hazai üzlethelyiség vagy raktár sem mindenkinek elérhető.

Ingatlan, de melyik?

Az ingatlanbefektetés a magyarok nagy kedvence, és jelenleg úgy tűnik, a magyar lakosság jelentős része okos volt, amikor ingatlanba menekült, már sok éve. De legtöbbjük számára csak a lakás elérhető, és ezt venni is nehézkes, macerás dolog. Foglalkozni kell vele, gondozni kell, sőt kockázatai is vannak. Például sok esetben nem tudjuk kitenni a bérlőt, ha meg üresen hagyjuk, akkor jelentős bevételektől esünk el.

Ingatlan és ingatlan között is nagy különbség van. Magyarországon is létezik a lakáson kívül sokféle kereskedelmi, ipari és logisztikai ingatlan, amelyeket leginkább ingatlanalapokon keresztül lehet elérni. De lefedhetjük ETF-ekkel, azaz tőzsdén kereskedett alapokkal és tőzsdei cégekkel Európát, az Egyesült Államokat, Japánt, talán még Ausztráliát vagy Délkelet-Ázsiát is.

Fontos még megkülönböztetni a közvetlenül ingatlanba fektető ingatlanalapokat és az ingatlannal foglalkozó cégek részvényeit vásároló ingatlanrészvény-alapokat is. Mindez a felsorolás is jól mutatja, hogy az ingatlanpiac egy mennyire szerteágazó és bonyolult világ.

Az arany, az ezüst kérdőjelei

Az aranytól és az ezüstről rengeteget cikkeztek mostanában, hiszen történelmi csúcsukon vagy azok közelében vannak. Az utóbbi egy-két év egyik legjobb befektetését jelentették. Jó azonban tudni, hogy az árfolyamuk rövid- és középtávon, de akár sok éven át sem mindig követi az inflációt. Előfordulhat, hogy emelkedő infláció esetén az arany és az ezüst esik, vagy éppen nem csinál semmit.

Az infláción kívül ugyanis számos más tényező is befolyásolja az árfolyamukat: az ékszerkereslet, az ezüst esetében jórészt az ipari kereslet is, a kamatok szintje, a reálkamatok szintje, ezek váratlan változása, geopolitikai hatások, a nemzetközi kockázatvállalási hajlandóság vagy még a dollár ereje is.

Az, ha aranyat veszünk infláció ellen, önmagában tehát semmit nem jelent. Lehet, hogy nagyon drágán vettük, és több év lejtmenet következik. De az is elképzelhető, hogy soha többé nem lesz ilyen olcsó, mint most.

Inflációkövető kötvény, de drága

Az inflációkövető kötvényeket röviden úgy foglalhatjuk össze, hogy a magyar hozama jelenleg pocsék, a külföldiek meg drágák (árfolyamuk magas). Magyarországon ugyanis több lépcsőben jelentősen rontották az inflációkövető kötvények, magyar államkötvények feltételeit. Ma már alig fizetnek valami kamatprémiumot az infláció felett. Így talán négy-öt százalékos kamat várható tőlük a következő évben, miközben fix kamatozású államkötvényekkel hat-hét százalékot is el lehet érni.

Külföldön pedig a már említett inflációs félelmek miatt a piaci áron forgó, mozgó árfolyamú inflációkövető kötvények sokszor eléggé megdrágultak. Nem biztos, hogy fedezni fogja jövőbeli hozamuk az inflációt. Lehet, hogy csak az infláció háromnegyedét vagy kétharmadát fogják tudni hozni. Alaposan meg kellene nézni az árazásukat, a kamatszámítást, ami a kisbefektetők számára elég nehéz feladat.

A részvények bonyolult világa

A részvények világa is rendkívül bonyolult. Vannak olyan társaságok, amelyeknek egyértelműen és kifejezetten rosszat tesz az infláció megugrása. Például azért, mert ennek nyomán a kamatok is emelkedni szoktak, és el vannak adósodva. Magasabb kamatok mellett pedig magasabb törlesztőrészleteket kell fizetniük, amely akár csődbe is viheti a céget, vagy legalábbis megeszi a teljes nyereségét.

Más, alacsony eladósodottságú, rendszeres bevételekkel rendelkező részvénytársaságok viszont jól járhatnak vele, főleg ha az inflációnak megfelelően tudják növelni a bevételeiket, a nyereségüket, ha kordában tudják tartani a költségeiket. A részvények világa igen színes, számos ágazat, részvénycsoport van: növekedési részvények, hagyományos részvények, hagyományos iparágak, technológia, mesterséges intelligencia, közszolgáltatók, osztalékrészvények, satöbbi. Bonyolult világ ez is.

Más árupiaci termékek is jók?

Az aranyon és ezüstön kívül is rengeteg, a reáleszközök közé tartozó árucikk van, kisebb árutőzsdékkel együtt több száz is foroghat a világban. Itt is csoportokat különböztetünk meg, mint nemesfémek, ipari fémek, energiahordozók, mezőgazdasági termékek, sőt speciális eszközök, mint a szén-dioxid kvóták. Ezek egy része helyettesíthető egymással és valamilyen szinten együtt mozog az áruk, mások esetleg szinte teljesen függetlenek, a saját törvényeik szerint alakul az árfolyamuk. Újabb külön világ, amelynek követéséhez jelentős szakértelem kellene.

A konkrét árupiaci termékek mellett vásárolhatunk bányarészvényeket, agrárcégeket vagy különböző árupiaci infrastruktúrát működtető cégeket, az árutőzsdék részvényeitől kezdve a szállítmányozási társaságokig vagy a raktározásig. A lehetőségek száma ebben a szektorban is szinte korlátlan.

Futhatnak még

A „futottak még” kategóriába tartoznak például a kriptovaluták, amelyek közül gyakorlatilag csak a bitcoint szokták infláció elleni esetleges védelemként emlegetni. Mégpedig a kínálat korlátozott volta, az első számú kiptó nagy népszerűsége és ismertsége, a viszonylagos stabilitása, újabban pedig már viszonylag kevésbé ingadozó árfolyama miatt. (De még mindig kiugró a volatilitása például az aranyhoz vagy a részvényindexekhez képest.)

Külön piacuk van a különböző műtárgyaknak, gyűjteményi cikkeknek is.

Befektetések a jövőbe

A kisbefektetőknek, átlagembereknek szóló írások gyakran szokták emlegetni az olyan alternatívákat, amelyek tulajdonképpen nem befektetések, inkább beruházások, de bevételeket vagy pénzmegtakarítást tudnak jelenteni, és így valamiféle védelmet a pénz romlása esetére. Ilyenek lehetnek a jövőben plusz jövedelmet termelő beruházások, mint például saját magunk vagy gyerekeink oktatása, szakmai fejlesztése, ami a jövőben magasabb jövedelmeket, béreket jelenthet.

Vagy ilyenek az energetikai korszerűsítések, amelyekkel jelentősen lefaraghatunk az energiaszámlánkból. Esetleg földvásárlás után saját élelmiszerünk megtermelése, hiszen az infláción belül az élelmiszerárak emelkedése volt különösen súlyos az utóbbi években. Mindehhez persze a pénzbefektetésen kívül rengeteg munkát is bele kell tennünk az adott dologba, amire nem biztos, hogy mindenkinek van ideje.

Konklúzió?

Az infláció elleni védelem tudománya tehát igen bonyolult, nem más, mint maga a befektetés tudománya, amely egy külön szakma. Nincsen egyetlen üdvözítő módszer, érdemes kombinálni a lehetőségeket. A lehetőségek széles tárháza miatt nem kis munkára, elemzésre, szaktudásra lenne szükség, amelyekkel a kisbefektetők nagy része nem rendelkezik.

A legjobb infláció elleni befektetések is lehetnek például éppen túl drágák, és bizonyulhat rossz ötletnek a megvásárlásuk. Nagy jelentősége van annak is, hogy a hosszú és rövidebb időtávok között különbséget tegyünk, sok befektetés rövid távon kiszámíthatatlan, de sok év vagy több évtized távlatában jó védelemnek bizonyulhat.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.