Az utóbbi hónapokban, bő fél évben durva változások zajlottak a magyar gazdaságban, ami sokakat megijeszt. Az infláció két számjegyű lett, sőt az élelmiszerek ára 30 százalékkal emelkedett, és a forint minden korábbinál jobban leértékelődött. A kisbefektetők, hétköznapi emberek igencsak aggódnak pénzük értékének csökkenése miatt.

Mivel lehet az infláció és a forint elértéktelenedése ellen védekezni? A legtöbben rávágják, hogy arany, ingatlan. Esetleg néhányan azt, hogy euró, dollár. Csakhogy az ingatlanok és az arany árát is a piaci kereslet, kínálat határozza meg, ami az eléggé gyakori, sokszor több éves eső szakaszokból is látható.

1. Nem olyan egyértelmű az az ingatlan

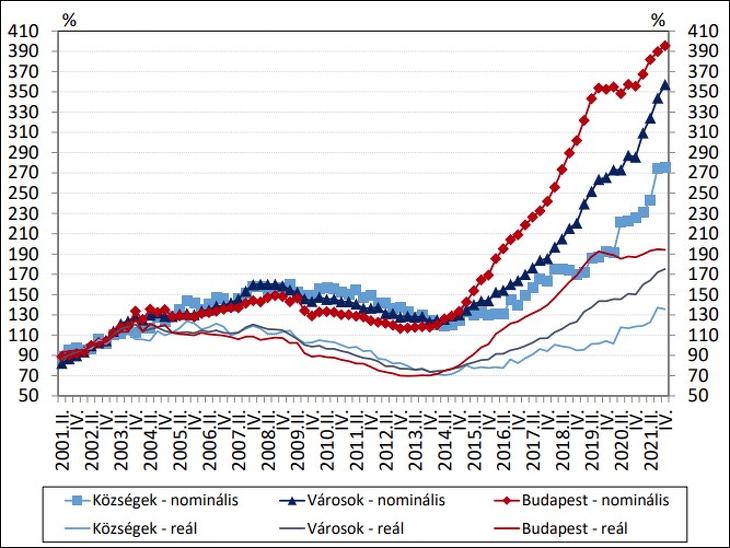

Az ingatlanok világszerte az értékállóság szinonimájaként ismertek, csakhogy ingatlanpiaci buborékokról és összeomlásokról is eleget hallani. Recesszió, reálbér-csökkenés idején főleg nagy az esély rá, hogy az ingatlanárak is csökkenésnek indulnak, különösen egy sok éves emelkedő periódus után. Hasonló áresés történt legutóbb 2008-2014 körül is. Az MNB májusi ingatlanpiaci jelentése szerint

országos átlagban historikusan magas a lakásárak túlértékeltsége.

A Holdblog szerint pedig elég sok határozott jele van az ingatlanpiaci tetőzésnek. Balásy Zsolt amellett érvel, hogy ingatlant még akkor sem szabad most befektetésként venni, ha nem esik majd az ára. Sőt, még az utóbbi években sem volt valójában túl jó ötlet ingatlant venni, ugyanis a részvények, részvényalapok sokkal magasabb hozamot értek el, mint a magyar ingatlanok.

Ingatlanban is nagyot lehet szívni, ha drágán vesszük, nemcsak részvényben – mondta Balásy.

Leértékelődő bérleti díjak

A magas kamatok leértékelik a bérletidíj-bevételeket, így a bérleteztetés céljából vett ingatlanok ára sokkal alacsonyabbak lehet, mint eddig. Ha például korábban egy lakás bérleti díja – a vételárra vetítve – hat százalékos megtérülést adott éves szinten, de már az állampapír is nyolc százalékot hoz, akkor a magasabb kockázat miatt lehet, hogy csak feleannyiért érdemes megvenni ugyanazt a lakást. (Hogy évi 12 százalék bérletidíj-hozam kijöjjön.)

Sokan pedig attól tartanak, hogy a magas állampapír-hozamok átcsábítják az ingatlanpiaci befektetőket, ami lakáspiaci áreséshez vezet. Lásd még:

Mindezek ellenére persze elképzelhető, hogy még tovább mennek az ingatlanárak, ha elég sokan hiszik azt, hogy tovább menetelhetnek az ingatlanárak. De az esély most már jóval kevesebb erre, mint eddig volt.

2. Az arany, amikor nem fénylik

Jelenleg az arany 1735 dollár, ami jóval alacsonyabb, mint a sok évig tartott 2011-es csúcs 1910 dollár körül, vagy a 2020 augusztusi 2122 dolláros történelmi rekord. Ez is jelzi, hogy rövid- és középtávon nem feltétlenül követi az inflációs folyamatokat, hiszen már vagy egy éve éjjel-nappal a magas inflációról van szó a gazdasági sajtóban.

Ha azonban nem dollárban, hanem forintban számolunk, akkor bizony nemrég csúcsot döntött az arany ára is. Ami azonban inkább a dollárerősödésnek és a forintgyengülésnek köszönhető, nem pedig annak, hogy a nemesfém ára ment volna fel (dollárban). Az ezüst is gyengécske mostanában, de annak – valamint a platinának vagy a palládiumnak – az árfolyamát nagyrészt az ipari felhasználás kereslete szabja meg. Az pedig a recesszió árnyékában bizonytalan.

Hasonlóan, ahogy az ingatlanoknál, az aranynál is elképzelhető, hogy alaposan felmennek majd árak, főleg, ha elég sokan hiszik azt, hogy felmennek az árak. Itt azonban inkább növekedni látszik az esély erre, mivel az infláció eddig csak nőtt és nőtt, és a magas szint tartósnak ígérkezik. A sérülékenyebb feltörekvő piaci devizák – török líra, argentin peso, magyar forint – pedig valósággal zuhannak, ami egyre több befektetőt késztethet a klasszikus reáleszközök, mint az arany tartására.

3. A részvény(ek egy része)

Az úgynevezett növekedési részvényeknek, mint a technológiai cégek zöme, kifejezetten nagyon rosszat tesz az inflációs környezet. A magas kamatok miatt ugyanis alacsonyabb jelenlegi értékek jönnek ki a jövőbeli várható nyereségük, ezzel a cégérték becslésénél. De sok másféle részvénytársaság versenyképes maradhat inflációs környezetben is. Ilyenek a nyersanyagtermelő vagy a nyersanyagszektor kiszolgálásával foglalkozó cégek vagy az ingatlancégek részvényei.

Általában más, magas osztalékot fizető társaságok is, bár – a kamatemelési ciklus miatt – eshetnek is, egyesek kötvényszerűen viselkednek. (Mint gyakran a Magyar Telekom.) Olyan társaságok is szép nyereséget érhetnek el, amelyek az inflációval párhuzamosan tudják emelni áraikat, és eközben költségeiket kordában tudják tartani.

4. Inflációkövető kötvények

Az inflációkövető kötvények definíció-szerűen követni tudják a – hivatalos – pénzromlást, bár egyre több kétely merül fel, hogy az infláció-számítás mennyire ad reális képet a folyamatokról. Másrészt azonban késéssel követik, a ma Magyarországon kapható infláció-követő papírok kamata például 6,6 százalék, de a pénz értéke 11,7 százalékkal esett 12 hónap alatt.

Némi fenntartásokkal ugyan, de azért az inflációkövető PMÁP is az infláció elleni eszköznek sorolható be. Legalábbis nincs igazán jobb, ha valaki kockázatmentes, pontosabban nagyon alacsony kockázatú befektetést keres. Erről bővebben írtunk itt:

5. A bitcoin és más kriptovaluták

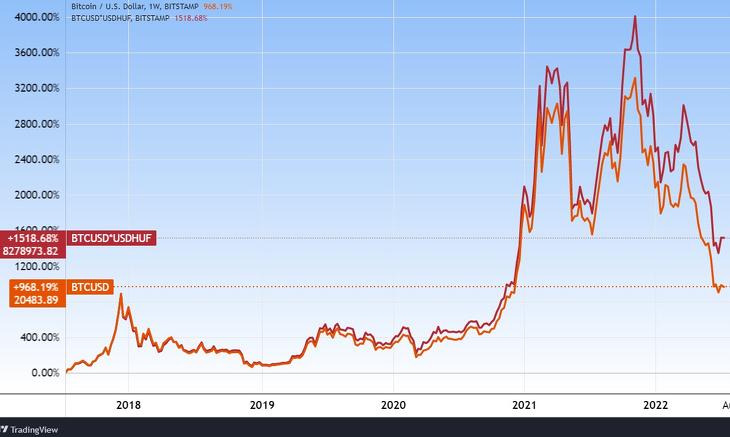

Jelenthetnek-e infláció elleni védelmet a kriptovaluták? A kérdés nehéz. Mellette szól, hogy a bitcoin és az ether hosszú távú trendje határozottan emelkedő, még az idei esések után is. (Forintban pedig még jobb, lásd az ábrát.) Az is mellette szól, hogy a bitcoin “inflációja” (az új érmék kibocsátási üteme) már csak évi 1,7 százalék, és tovább csökken. Az ether pedig a folyamatban levő reform (“The Merge”) után akár deflációssá is válhat, vagyis csökkenhet a forgalomban levő mennyiség.

A többi kriptoérme zöme azonban erősen inflációs. De a legnagyobb baj, hogy rövid távon annyira ingadozóak az árfolyamaik, hogy biztonságot, értékállóságot erről az eszközosztálytól nagy merészség lenne várni. Ez csak a leginkább kalandvágyó, kockázatkedvelő kisbefektetőknek való, azoknak is csak nagyon módjával, kis mennyiségben.

6. Műtárgyak, gyűjteményi eszközök

Vannak, akik a művészet termékeire, régiségekre vagy különböző gyűjteményekre esküsznek. A hírek szerint ezeken a piacokon valóban hatalmas áremelkedéseket lehet tapasztalni. Ezek azonban mind egy-egy külön szakterület, valósággal külön szakmát jelentenek, amihez érteni kéne, hogy sikeres legyen valaki.

A divat és a tömegek szeszélye is nagyban befolyásolja a befektetések értékét. Avagy ki gyűjt ma már telefonkártyát vagy bélyeget? A korábban nagy gonddal összegyűjtött kollekciók egy része ma már csak töredékét éri.

Mi nem alkalmas infláció elleni védelemként?

Íme egy rövid ellen-lista is. Ha valaki készpénzt tartott az utóbbi egy évben, közel 12 százalékát ajándékozta az államnak az infláció segítségével. Szóval ez nagyon nem jó ötlet. Nem alkalmas infláció elleni védelemként jelenleg:

- A készpénz, folyószámla.

- Az alacsony kamatú banki lekötések, kamatozó termékek.

- A deviza, mint az euró, dollár. (Azok is erősen inflálódnak.)

- A fix kamatozású kötvények, mint a MÁP Plusz.

- Sok évre, évtizedekre bebetonozott biztosítási vagy önkéntes pénztári szerződések.

- Az élbolyba nem tartozó, extrém spekulatív kriptodevizák.

- A befektetési alapok közül azok, amelyek nem az említett reáleszközökbe fektetnek elsősorban.

Ami még nem jó megoldás

Abban nem érdemes reménykedni, hogy az orosz-ukrán háború lezárul, és a gondok egycsapásra eltűnnek. Egyrészt, mert a háború egyre csak húzódik, a végéből semmi sem látszik. Másrészt pedig, bár most nem célunk az okokat elemezgetni, a problémákat sem csak a háború okozta. Arra kell berendezkedni, hogy az infláció tartósan magas lesz, a háború után is.

Mindegy, csak olcsó legyen?

Az infláció ellen olcsó eszközt kell venni, nem az a lényeg, hogy feltétlenül ingatlan, nemesfém vagy bármi más legyen – mondják elemzők. A részvények és a kriptodevizák sokat estek az utóbbi időben, az arany inkább stagnált, az ingatlanárak pedig még magasan állnak. Ami persze nem garantálja, hogy ami esett, az ne eshetne tovább.

A kockázat megosztását, azaz a diverzifikációt biztos, hogy most is érdemes szem előtt tartani. Vagyis túl kockázatos mindent csak egyféle eszközosztályba (mint részvény, kötvény, nemesfém), egyféle befektetésbe (csak OTP-részvény, csak ether) fektetni. Devizák és földrajzi régiók szerint is megfontolandó a tőke megosztása.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.