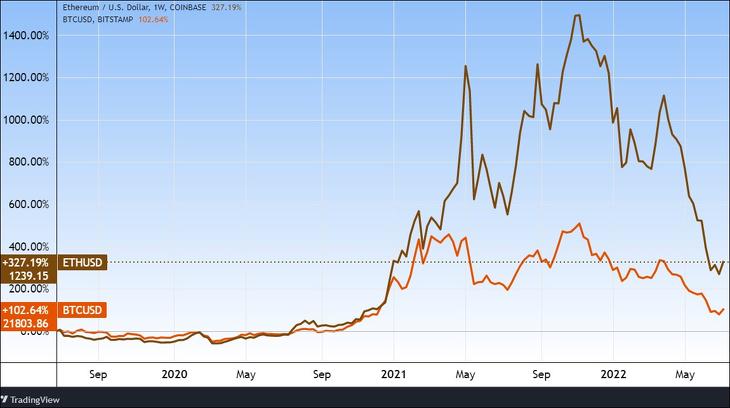

A bitcoin és a többi kriptodeviza árfolyama tavaly november óta eső trendben mozog, az első számú kriptodeviza a csúcsról 70,8, a második számú ether pedig 76,7 százalékkal esett július 5-ig. Felerősödtek a hangok, amelyek a kriptodeviza-szektort temetik, mások ugyanakkor úgy vélik, hogy csak az ezen a piacon eddig is jellemző ciklikusságot látjuk, és előbb-utóbb jöhet a fordulat, az új fellendülés.

A kriptoszakmában jól ismert Glassnode elemzőcég szerint a bitcoin 2011 óta a legrosszabb hónapját könyvelhette el, ugyanis 37,9 százalékos árfolyamcsökkenéssel zárta a júniust. A blokklánc nyilvános adatainak elemzésével arra jutottak, hogy szinte teljesen kivonultak, elmenekültek a piacról a “kriptopiaci turisták”, azok a befektetők, akik csak nemrég, a legutóbbi áremelkedések idején szálltak be.

Csak a legelszántabbak maradtak?

Így szinte csak az elszánt HODL-erek (hosszú távú befektetők, tartogatók) maradtak, ők az “utolsó védvonal”. A blokklánc-szektor iránti kereslet alacsony, az aktivitás a korábbi medvepiacokat idézi, a hálózatok felhasználóinak száma a legjobb esetben is csak erőtlenül növekszik. (A cikk írása közben a bitcoin mintegy tíz százalékot emelkedett, 20 ezer dollárról 22 ezer közelébe.)

A felszín alatt azonban az elemzők számos érdekes folyamatot figyeltek meg. A tőzsdéken őrzött kriptodevizák állománya tovább apadt, a tulajdonosok inkább a saját kezelésű (self custody) kriptópénztárcákba (wallet) viszik értékeiket, ami a hosszú távú gondolkodás jele. Valamint az érmék olyan tárcákba áramlanak, amelyeknek nincs forgalmi előzménye, tehát újak. A kisbefektetők és a legnagyobbak, a “bálnák” (whales) történelmileg is agresszívnak számító vásárlásokba kezdtek.

Mit jelez a hangulatindex?

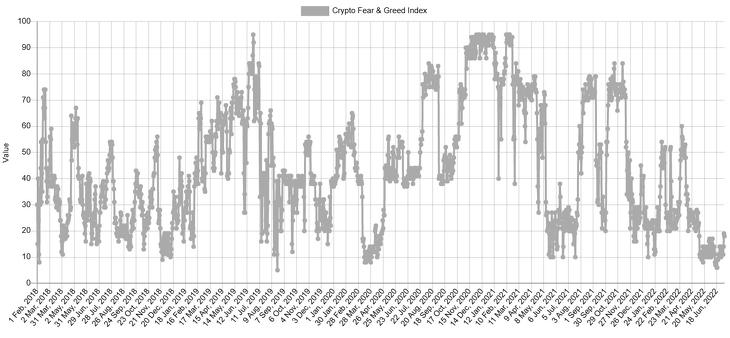

A piaci hangulaton (szentimenten) alapuló kontrariánus elmélet is arra enged következtetni, hogy a közeljövőben valamilyen fordulat jöhet. Fordulat ugyanis gyakran akkor szokott bekövetkezni, ha már mindenki végletesen pesszimista, tehát eladott. Így már nem marad több eladó.

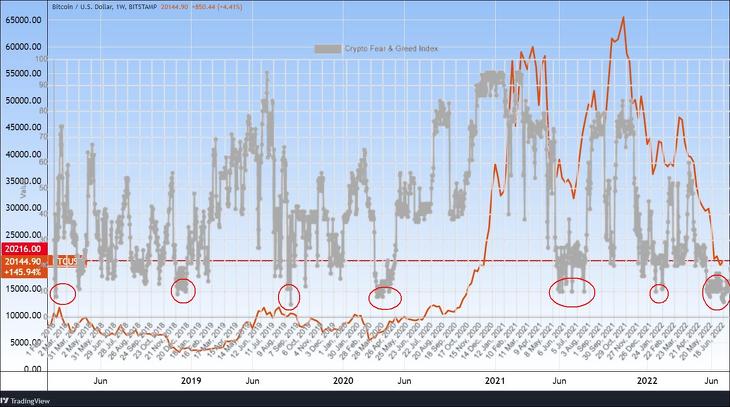

Csaknem két hónapja extrém alacsony a “félelem és mohóság” index, szélsőséges a pesszimizmus. Ez nem jelent garanciát semmire – 2008-ban például hasonló helyzetben alig volt nagyobb emelkedés a bitcoin-árfolyamban. Majd a 2018 végi pesszimizmus után is hónapokat kellett várni némi fellendülésre (akkor 4-5 ezer dollárról 11 ezer dollár fölé ment a bitcoin).

A bitcoin árfolyamát és a hangulatindexet kombináltuk a következő ábrán, piros karikákkal jelölve, amikor az index tíz alá ment:

A 2020 tavaszi nagy koronavírus-pánik mélységes pesszimizmusát azonban hatalmas emelkedés követte (3000 dollár alá is benézett akkor a bitcoin). A 2021 nyári hosszabb borongós időszak után is jelentős őszi emelkedésnek örülhettek a kitartó befektetők. Hogy most is így lesz-e, arra persze nincs semmi garancia.

A kockázat és a befektetők likvidálása folyik

Szintén a Glassnode elemzőcég fogalmazta azt meg június közepén, hogy a piacon a nagy DeFi-tőkeáttételcsökkentés zajlik (avagy pozíció– és kockázat-mérséklés, angolul deleveraging). Ez azt jelenti, hogy a korábban kiépült rengeteg kockázatos, tőkeáttételes vagy hitelből finanszírozott vételi pozíció nagy része veszteségessé és tarthatatlanná vált. Az áresések miatt le kell építeni (likvidálni kényszerülnek), vagy le akarják építeni a piaci szereplők ezeket a további veszteségek elkerülése végett.

Csakhogy már a részvénypiacokról is tudjuk, hogy a túlzott kockázatvállalás időszakait általában kockázatmérséklés, leépítés követi. Ez azzal jár, hogy a mögöttes terméket eladják, az egész piacra eladási nyomást gyakorolva. (Ahogy a nagy pénzügyi vagy Lehman Brothers-válságban is.) Ha azonban ez lezajlik, akkor a piac “megtisztul”, sokkal egészségesebb növekedés indulhat be kevésbé spekulatív vásárlások nyomán.

(Egyébként az egész világon, más eszközökben is zajlik egy folyamat, amely a dollárkamatok emelkedésén keresztül a dollár erősödése és a kockázatos befektetések kerülése irányába hat.)

A nagy DeFi-leépítés

A Glassnode szerint hat hét alatt, június közepéig 124 milliárd dollár tűnt el a DeFi (decentralizált pénzügyek, vagyis a blokkláncon eszközölt kamatozó befektetések és kölcsönök) szektorából, ami 60 százalékos esés. Bár ebben benne lehet az árfolyamváltozások hatása is. Rámutatnak, hogy az ether, a DeFi-világ etalonja mintegy 75 százalékot esett a csúcsról, a 2018-as “kriptó-télben” viszont 94 százalékot, tehát ettől még mindig messze vagyunk.

A folyamatban lévő tőkeáttétel-csökkentési esemény meglehetősen fájdalmas, egy mini pénzügyi válsághoz hasonlít. Ezzel azonban együtt jár a lehetőség a túlzott tőkeáttétel leépítésére, és egy egészségesebb újbóli felépülésére – vonják le a következtetést.

Az elhúzódó fájdalom elmélete

Tom Loverro, kriptopiaci kockázati tőkés nagykutya korábban a Coinbase, Discord és FTX vállalatokba fektetett be és a Coinbase igazgatósági tagja is volt. Szerinte a kriptopénzek árai idén tovább fognak csökkenni. A süllyedés, stagnálás 2023 második feléig is eltarthat, két okból.

Egyrészt a kriptopiaci befektetők “recency bias”-tól szenvednek, azaz a legutóbbi forgatókönyvet veszik alapul. Ugyanolyan gyors fellendülésre számítanak, mint ami legutóbb, a 2020 márciusi nagy Covid-beomlás után történt. Csakhogy az egy “fekete hattyú” volt, egy rendkívüli esemény, ami nem ugyanaz, mint egy medvepiac. A medve az emelkedő kamatlábak eredménye, amik tovább kitartanak, így a következő fellendülés is hosszabb időt vesz igénybe.

Másrészt a csúcsról a ciklus mélypontjára való leszánkázás történelmileg mintegy 12 hónapot vett eddig átlagosan igénybe. A bitcoin csúcspontja 2021 novemberében volt, így ha a történelem megismétli önmagát, akkor a gödör alja még odébb van.

Hogyan vészeljük át?

A guru tanácsa, hogy a befektetőknek legyen elég készpénzük, hogy átvészeljék a következő 24-36 hónapot. De szánjanak időt arra, hogy felkészüljenek a következő bikapiacra, mert a kriptóvilág még nagyobb szabású visszatérése várható, mint eddig bármikor.

Az Ethereum lesz a király?

Egy másik elterjedt nézet szerint az Ethereum-rendszer érméje, az ether lesz az új bitcoin. Vagy lehet, hogy másféle lesz, de még fontosabb, még sikeresebb, sőt egyenesen nélkülözhetetlen. Az Ethereum-rendszer nagy átalakulás előtt áll, szerdán új kísérleti üzemet tartottak a “The Merge” névre hallgató reform előtt. (A Sepolia lánc tesztüzemben átállt az új, proof-of-stake működésre.)

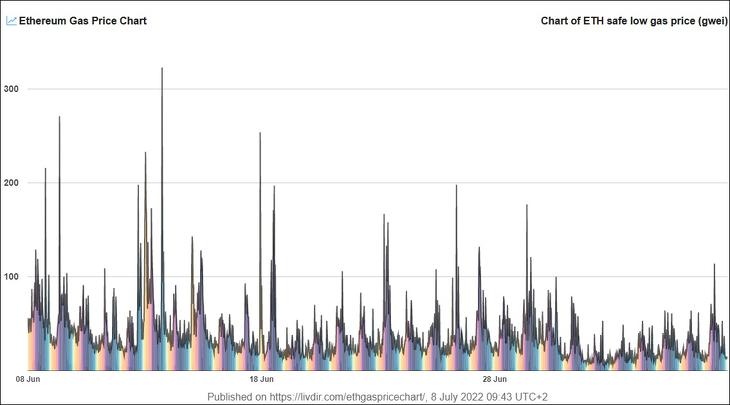

Ha a régóta csúszó The Merge – remények szerint pár hónap múlva – végre bekövetkezik, az sokkal hatékonyabb, energiatakarékosabb, skálázhatóbb (nagyobb forgalmat elbíró) és olcsóbb Ethereum-láncot eredményezhet. Számos olyan dologra alkalmas lesz, amire tervezték, de jelenleg a gyerekbetegségei miatt nem képes ezeket megvalósítani, vagy csak korlátozottan.

Jelenleg a fő Ethereum blokklánc használata a pénzesebb felhasználók kiváltsága, mert egy egyszerű pénzátutalás is rendszerint 0,5-3 dollárba kerül. Egy bonyolultabb művelet (okosszerződésekkel) pedig 5 és 50 dollár között is lehet. Ráadásul lassú és néha nem teljesülnek a megbízások.

Dominók és csontvázak

A Holdblog írásának címe “Elkezdődött a kriptopiac dominóinak összeomlása”, amiből arra következtethetünk, hogy még sok dominó fog dőlni, csak az elején vagyunk a vérengzésnek.

A mostani kriptohelyzet nagyon hasonlít a 2008-as válságra, ahol a Lehman Brothers csődjével a pénzügyi szereplők szoros összekapcsolódása miatt a válság gyorsan szétterjedt a szereplők között.

Bár azután mégis oda jutnak, hogy bíznak a blokklánc-technológia jövőjében, és remélik, nincsen több csontváz a szekrényben. A Holdblog egyik podcastja pedig azt mondja:

Azt nem tudom, hogy a bitcoin melyik eszközök közé tartozik, de hogy ha valaki annyival intézi el a kérdést, hogy az egy tulipánhagyma, ahhoz lenne egy-két szavam.

A feleződés elmélete

A bitcoin eddigi nagy emelkedései – a 2013 végi, a 2017 végi és a 2020-2021-es is – az úgynevezett feleződés (halving) után durván fél-egy évvel kezdődtek. Ilyen feleződés, azaz a képződő új bitcoinok mennyiségének felére csökkenése történt 2012 novemberében, 2016 júliusában és 2020 májusában. A következő 2024 májusában esedékes.

A feleződés nyilván csökkenti a bitcoin kínálatának növekedését, a rendszer “inflációját”. (Ami egyébként sem nagy már, csak mintegy 1,7 százalék éves szinten.) Bár vannak szerzők, akik ezeket a ciklusokat túlhaladottnak tartják, a feleződés jelentőségét pedig egyre inkább elhanyagolhatónak, van esély rá, hogy ennek is lesz valamilyen hatása.

A 459 darab bitcoin-nekrológ

A “bitcoin gyászjelentések” (Bitcoin obituaries) nevet viselő oldal sok-sok éve gyűjtögeti azokat a cikkeket, elemzéseket, amelyek a bitcoin küszöbön álló összeomlásáról, megszűnéséről szólnak. Az első 2010-ből származik.

Előszeretettel írnak persze erről áresések idején, és halkulnak a hasonló hangok, amikor felfelé mennek az árfolyamok. Az oldal gyűjtése szerint a bitcoinnak már 459 alkalommal meg kellett volna halnia, ennyiszer énekelték meg a végzetét.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Európának is jár az olcsóbb orosz olaj?

Európának is jár az olcsóbb orosz olaj?