A jelzáloghitelpiac erős felfutásban van márciustól kezdve, ennek megfelelően májusban újra 100 milliárd forint feletti volument becsül a Duna House Pénzügyek. A májusra előre jelzett 102-107 milliárd forintos piacból, az otthonfelújítási támogatás már közel 10 százalékot hasított ki, amely mellett a hagyományos jelzáloghitelekből is 92-94 milliárd forint feletti összegre szerződtek a pénzintézetek.

Az MNB tényadatai szerint a 100 milliárd forintos lélektani határt már március hónapban is átlépte a hazai jelzáloghitelpiac, a jegybank adatai szerint ekkor 104,72 milliárd forint lakáscélú jelzáloghitel realizálódott a piacon, amelyet követően áprilisban is 92-93 milliárd forintos volumennel zárt a piac a Duna House becslése alapján.

Az átlagos április után minimális növekedéssel zárt a lakóingatlanpiac a hosszabb májusi hónapban. A Duna House által becsült 14 198 darab tranzakció az elmúlt évek legerősebb májusi piacát jelöli, amely 2019-hez képest 5 százalékos növekedést jelent, a COVID első hulláma okozta tavalyi mélyponthoz képest pedig közel 70 százalékkal volt több adásvétel idén. A Duna House várakozása szerint a második negyedéves ingatlanpiaci adásvételek volumene bár nem fogja túlhaladni az idei első negyedéves kiugró eredményt, de 38-40 ezer tranzakciós összforgalommal zárhat.

Az MNB a 2021 májusában kiadott lakáspiaci jelentésében arról számolt be, hogy a fővárosban jellemzően nagyobb önerővel rendelkeznek a jelzáloghitelt felvevők, mint vidéken. A 2020. év végén fennálló jelzáloghitel-állományt megvizsgálva az ingatlanfedezet értékéhez viszonyított hitelösszeg vidéken jellemzően magasabb, mint Budapesten. Amíg a fővárosban a hitelből megvásárolt ingatlanok 51 százalékánál legfeljebb 40 százalékot ért el átlagosan a szerződéskori hitelfedezeti mutató (HFM), ez vidéken csupán a vásárlások 37 százalékára igaz.

Az adósságfék-szabályok szerinti 80 százalékos limit közelében (70–80 százalék között) a budapesti ingatlanokra felvett jelzáloghitelek 11 százaléka, amíg a vidékiek 14 százaléka tartózkodott, a 80 százalékot meghaladó HFM-mutatóval bíró jelzáloghitel-szerződések pedig még a 2008-as válságot megelőzően jöttek létre.

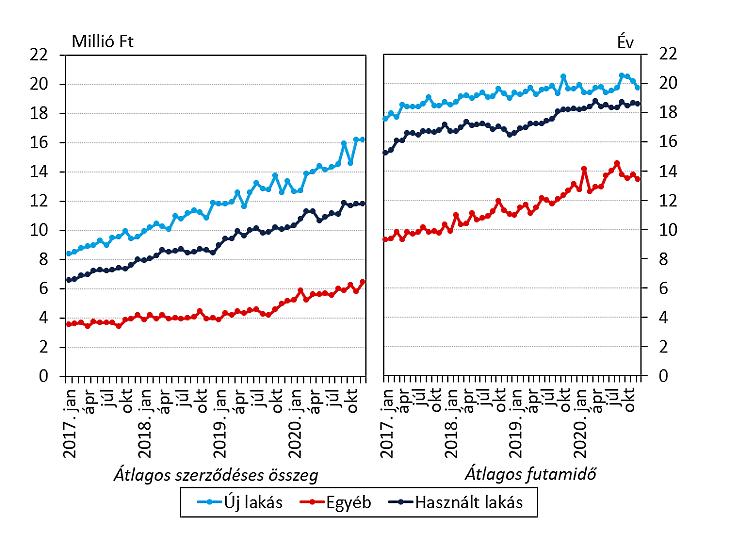

Az új hitelciklusban az ingatlanárak emelkedésével összhangban a megtakarításokat egyre nagyobb hitelösszeggel szükséges kiegészíteni, így az átlagos hitelfedezeti mutató 2015 vége óta mind a használt, mind az újépítésű lakások esetében nőtt, legnagyobb mértékben Budapesten, ahol rendre 13 és 12 százalékpontos emelkedést követően átlagosan 54 és 44 százalékos HFM-szint volt megfigyelhető 2020 decemberében - írta a jegybank.

Hitelcél szerint a legalacsonyabb, átlagosan 35 százalékos hitelfedezeti-mutatóval a felújításra és korszerűsítésre felvett jelzáloghitelek rendelkeznek. Országos szinten új lakás vásárlása esetén 46 százalék, használt lakás vásárlása esetén pedig 55 százalék volt átlagosan a HFM-mutató értéke 2020 végén.

A hosszabb távra kamatfixált lakáshitelek átlagos hitelköltsége tovább mérséklődött. Az újonnan kibocsátott lakáshitelek átlagos hitelköltsége a változó kamatozás, valamint a legfeljebb 5 éves kamatfixálás mellett igényelt hitelek esetében nem változott éves összevetésben, rendre 3,4 és 4,5 százalékot tettek ki 2020 decemberében. Az 5–10 évre fix kamatozású lakáshitelek átlagos THM-szintje 0,4 százalékpontos éves mérséklődést követően 4,1 százalékon állt 2020 negyedik negyedévének végén, a 10 évnél hosszabb időre kamatfixált hitelek esetében pedig 0,3 százalékponttal 4,5 százalékra csökkent az átlagos hitelköltség. Az emelkedő forrásköltségek egyelőre nem a hitelköltségekben, hanem a felárak mérséklődésében jelentek meg - állapította meg az MNB.

Emelkedéssel zártak a New York-i értéktőzsde irányadó mutatói szerdán.

Emelkedéssel zártak a New York-i értéktőzsde irányadó mutatói szerdán.