Dr. Béres Alexandra Dorottya és Grosz Gabriella, az MNB szakértőinek cikkét publikáljuk a Privátbankár.hu-n.

A régión belül Magyarországon a legmagasabb a lakáscélú háztartási hitelek kamatfelára

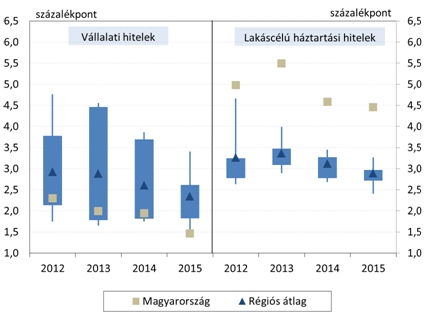

A hazai lakossági hitelpiac egyik problémája, hogy az új kihelyezésű lakáscélú hitelek kamatfelára azonos futamidőre vonatkozóan régiós összehasonlításban még mindig 1-2 százalékponttal magasabb. Ez egy tízmillió forintos, tíz évre felvett lakáshitel esetén hozzávetőlegesen havi 5-10 ezer forinttal magasabb törlesztőrészletet jelent. Ezzel szemben a hazai vállalati hitelek kamatfelárai éppen ellenkezőleg, 1-2 százalékponttal a régiós átlag alatt vannak, így a hazai vállalatok relatíve olcsón juthatnak finanszírozáshoz.

A különbséget természetesen befolyásolja, hogy a vizsgált hiteltermékek összetételében milyen arányban vannak jelen a fix és a változó kamatozású hitelek. Mivel a fix kamatozású hitelek kamatfelára magasabb, ezen hiteltípus nagyobb aránya emeli az aggregált kamatfelárakat. A Magyarországon tapasztalt, régiósnál jelentősen magasabb kamatfelárakban azonban valószínűleg ez a tényező nem játszik vezető szerepet, ugyanis hazánkban az 5 éven túli kamatperiódusra rögzített kamatozású hitelek aránya nem magasabb a régiós átlagnál.

Emellett a hitelek árát számos, egyedi banki döntésen alapuló tényező is befolyásolja, többek között: a hitelezett ügyfelek minősége, a működési költségek vagy a tulajdonosok által elvárt hozamok. Az egyedi banki döntéseken túl a bankok közötti verseny mértéke is jelentős hatást gyakorol a kamatfelárakra, ennek ösztönzése tehát segítheti a hitelek árának mérséklődését.

|

| 1. ábra: A vállalati és a lakáscélú háztartási kamatfelárak nemzetközi összehasonlításban. Megjegyzés: A vállalati hitelek éven belül változó kamatozású hitelek. A vizsgálatba bevont országok: Csehország, Lengyelország, Románia, Szlovákia, Szlovénia és Magyarország. A vonalak a vizsgált országok felárainak minimumát és maximumát, a téglalapok az alsó és felső kvartilis értékét mutatja. Forrás: MNB, nemzeti jegybankok |

A kötelező adatátadáson alapuló pozitív adóslista jelentősen ösztönözheti a versenyt és csökkentheti a kamatfelárakat

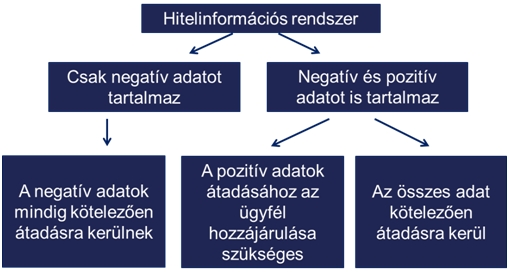

A kamatfelárak alakulásában – többek között a verseny fokozásán keresztül is – kiemelt szerepe lehet egy kötelező adatátadáson alapuló pozitív adóslistának (továbbiakban: kötelező pozitív adóslista). A kötelező pozitív adóslista alatt a hitelinformációs rendszerek azon fajtáját értjük, melyben az adósok nemteljesítéssel kapcsolatos adatain (negatív adatok) túl az adósok korábbi és meglévő hitelszerződéseire (pozitív adatok) vonatkozóan is rendelkezésre áll információ, melyet a hitelnyújtó – a hitelbírálat minél megalapozottabb elkészítését támogatandó – a hitelszerződés megkötése előtt teljeskörűen, törvényi felhatalmazás alapján megismerhet.

|

| 2. ábra: A hitelinformációs rendszerek típusai. Forrás: saját szerkesztés. |

A kötelező pozitív adóslista megoldást kínál az információs aszimmetria problémájára, amely esetünkben azt jelenti, hogy a hitelnyújtó az adós fizetőképességére (fennálló tartozásaira, korábbi hiteleinek teljesítésére) vonatkozóan nem rendelkezik teljes körű, megbízható információval. Ez nehezen mérhető kockázatot szül, amely bizonytalanság kiküszöbölése az alábbi hatásmechanizmuson keresztül eredményezheti a kamatfelárak csökkenését.

A kötelező pozitív adóslista megteremti annak lehetőségét, hogy a hiteldöntés során a hitelnyújtó számára megbízhatóan rendelkezésre álljanak a hitelfelvevőre vonatkozó korábbi, illetve aktuális hitelfelvételi és törlesztési adatok. A részletes adatoknak köszönhetően a hitelnyújtók a hitelképesség-mérést pontosabban végezhetik el, ami által csökken a bizonytalanságból eredő kockázatuk. A bizonytalanság csökkenésével a hitelnyújtók az ügyfél esetleges jövőbeli nemteljesítését pontosabban tudják megbecsülni és beárazni, ami egyúttal az árverseny erősödésén keresztül alacsonyabb kamatfelárakhoz vezethet. Emellett, mivel a rendszerben az információk minden hitelnyújtó számára egyaránt elérhetőek, az információs monopólium mérséklésén keresztül egyenlő versenyfeltételeket teremtve teszi még hatékonyabbá a versenyt.

A hazánkban működő bankrendszeri hitelinformációs rendszer, a Központi Hitelinformációs Rendszer (KHR) deklarált célja, hogy támogassa a hitelbírálati folyamatokat és ezáltal – egyebek mellett – hozzájáruljon a túlzott mértékű lakossági eladósodás csökkentéséhez, a pénzintézetek biztonságosabb működéséhez és a hatékonyabb kockázatkezeléshez. A KHR ennek megfelelően minden hitellel rendelkező vállalati és lakossági ügyfél vonatkozásában tartalmaz adatokat, és mindkét szektorhoz kapcsolódóan azonos adatok nyilvántartását teszi lehetővé.

Azonban csupán a KHR vállalati ága minősül kötelező pozitív adóslistának, a lakossági szegmensben ugyanis az adatok kezelése és átadhatósága az ügyfelek által nagymértékben korlátozható. A korlátozást a KHR-ről szóló törvény teszi lehetővé: amennyiben az ügyfél nyilatkozatával nem ad hozzájárulást a pozitív adatai átadásához, a hitelezők csak a nemteljesítésekre vonatkozó negatív adatokat ismerhetik meg. Emellett kifejezetten versenyt csökkentő tényezőnek tekinthető az, hogy az ügyfelek párhuzamosan fennálló vagy korábbi hitelszerződéseiről és azok teljesítéséről csak az adott hitelt nyújtó intézménynek vannak adatai, így más intézmények ezen információk hiányában korlátozottan tudnak csak a korábbi hitelnyújtóval versenybe szállni.

A KHR tehát jelenleg egy olyan adatbázisként működik, ami az adósok hozzájárulási kötelezettsége miatt a benne levő potenciálnál gyengébben tudja támogatni a hitelezést. Az ügyfélnek ugyanis nemcsak a fennálló hitelekre vonatkozó, pozitív adatok átadásáról van lehetősége nyilatkozni, hanem korábbi hitelei sikeres teljesítésének tényét is csak akkor őrzi meg a KHR, ha erre való igényét külön jelzi. Ezen információ a korábbi szerződés problémamentes teljesítése alapján jó adósnak minősített ügyfelek beazonosításán keresztül járulhatna hozzá a pontosabb hitelbírálat készítéséhez.

Összességében tehát a kötelező pozitív adóslista bevezetése az ügyfél minőségének jobb értékelését teheti lehetővé a háztartási szegmensben, mely végső soron – a korábban ismertetett hatásmechanizmuson keresztül – megjelenhet a lakossági hitelek árában.

De vajon tényleg alacsonyabbak a kamatfelárak a kötelező pozitív adóslistát alkalmazó régiós országokban?

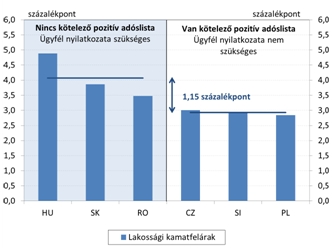

Ahogy a fentiekből láttuk, a kötelező pozitív adóslista a bizonytalanság mérséklésén keresztül képes ösztönözni a bankok közötti versenyt, és ezáltal mérsékelni a hitelek kamatfelárait. Érdemes azonban megvizsgálni, hogy nemzetközi összehasonlításban valóban alacsonyabb árakkal szembesülnek-e azon országok ügyfelei, ahol létezik kötelező pozitív adóslista.

|

| 3. ábra: Lakáscélú hitelek kamatfelárainak átlaga (2008-2015) a hitelinformációs rendszerhez való hozzáférhetőség szerint. Megjegyzés: Románia esetében az adatok 2009 III. negyedévétől állnak rendelkezésre. Forrás: MNB, nemzeti jegybankok |

Az ábrán látható, hogy a régióban azokban az országokban, ahol kötelező pozitív adóslista nem áll rendelkezésre a hitelbírálatokhoz, magasabbak a felárak. A lakossági ügyfelek esetén tehát – a vállalati adóslistákhoz hasonló – kötelező, teljes körű adatátadáson alapuló rendszer az információs aszimmetria mérséklésén és a verseny erősítésén keresztül elősegíthetné hazánkban a kamatfelárak csökkenését a háztartási szegmensben is. A kötelező pozitív adóslista bevezetése mindezek mellett támogatná az MNB által bevezetett, túlzott hitelkiáramlás és túlzott lakossági eladósodás megakadályozását célzó adósságfék szabályok hatékonyabb érvényesülését is.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.