A hazai makromutatók javulnak, több maastrichti kritériumot már teljesít is Magyarország, mégsem látszik erős törekvés arra, hogy mihamarabb bevezessük az eurót - ez legkorábban az évtized végére lehet reális kérdés a gazdaságpolitika irányítói szerint, ami pedig 2004-es uniós csatlakozásunk óta van napirenden. Egyes vélemények szerint egyenesen jól jártunk, hogy a válság évei alatt nem használtuk a közös pénzt - szükségünk van egyáltalán az euróra? Mit nyerünk és mit veszítünk? Milyen lehetőségeket és milyen veszélyeket rejt a közös pénz használata? Mennyire tehető felelőssé az euró a gazdasági válságjelenségekért, és milyen szerepe lehet a kilábalásban? Balatoni Andrást, az ING vezető elemzőjét kértük fel egy szakértői kommentárra.

Miért jó az euró?

|

| Balatoni András, az ING vezető elemzője |

A címben feltett kérdés megválaszolásához érdemes először tisztázni, hogy milyen előnyöket remélhetünk a közös pénz bevezetése miatt. Az eurózónába történő belépés előnyei véleményem szerint főként mikro- és nem makrogazdasági jellegűek. A mikrogazdasági előnyök alatt elsősorban a tranzakciós költségek csökkenését, a nagyobb és egységes piacot, a verseny intenzitásának erősödését, illetve az árak könnyű összevethetőségét értjük. A vállalatok hatékonyabban működhetnek egy valutaövezetben, mintha minden országnak saját pénze lenne. Egységes piac, egységes pénz.

A sokat hangoztatott makrogazdasági előnyök között szokták emlegetni az alacsony kamatokat, valamint a monetáris stabilitást. Ezek a tényezők azonban (optimális esetben) nem következményei, hanem előzményei az euró bevezetésének. A Maastrichti kritériumokat, vagyis az alacsony inflációra, a költségvetési fegyelemre, valamint az árfolyam-stabilitására vonatkozó feltételt belépés előtt kell teljesítenie a jelentkező országoknak és nem a közös pénz következményeként alakulnak ki. A kritériumokkal épp azt szerették volna elérni a döntéshozók, hogy a valutaövezet leendő országai olyan intézményrendszert alakítsanak ki, ami biztosítja a stabilitást a pénzügyi és a költségvetési szférában, ezzel hozzájárulva a valutaövezet fennmaradásához és a konvergenciához.

Az (euró)zóna válsága…

| „Ezek a szabályok olyanok, mint egy számítógépes rendszerben: némelyik megkerülhető, a többit megszegheted.” A Mátrix |

Az euróövezet országai közül azonban ennek ellenére számos perifériális gazdaság (GIIPS országok) bajba került a válság során. Egyesek egyszerűen azért, mert nem tartották be a játékszabályokat (pl.: Görögország), mások azonban éltanulókból lettek sereghajtók (Írország, Spanyolország). Sokkal érdekesebb a második csoport vizsgálata, amely rávilágított a közös EU-s intézményrendszer problémáira.

Miért is alakulhattak ki a problémák? Egyrészt a felzárkózó országokra jellemző magasabb infláció a reálkamat túl alacsony szintjét eredményezte, ami egyenesen vezetett a hitel és ingatlanpiaci boomhoz (Spanyolország). A másik probléma (ez elsősorban Szlovéniát jellemzi), hogy a bérek növekedése elszakadt a termelékenységtől emiatt a versenyképesség érdemben romlott. A versenyképesség eróziója, vagy a hitelezés túlzott felfutása egyaránt lecsapódott a külső egyensúly romlásában, ami az országokat sérülékennyé tette. A túlzott eladósodottság a konjunktúra leszálló ágában jelentős terhet rótt a pénzügyi közvetítőrendszerre, ami a teljes európai bankrendszert veszélyeztette.

Az eurózóna problémái tehát nem az euró válságát jelentik. Nem is mutatja az euró a valutaválságok jellemzőit, azaz a jelentős leértékelődést, a kamatok drasztikus emelkedését, vagy a valutahelyettesítést. A jelenlegi szituációban két problémagóc azonosítható, amelyek ráadásul kölcsönösen felerősítik egymást: egyrészt a dél-európai országok adósságválsága, valamint az ezzel szorosan összefüggő bankválság.

…és a válságra adott válaszok

Az európai döntéshozók felismerték a szabályozásban megfigyelhető hiányosságokat és lépéseket tettek a korrekció érdekében. A túlzott egyensúlytalansági eljárás (EIP) keretén belül a makrogazdasági változók széles körét vonják be a vizsgálatba, hogy ezáltal figyelemmel kísérjék a gazdaságok túlhevülését. Az indikátorrendszer magába foglalja a külső egyensúly alakulását (fizetési mérleg és nemzetközi befektetői pozíció), a versenyképesség főbb mutatószámait (munkaerőköltség, reálárfolyam, exportpiaci részesedés) és a belső piaci feszültségek jelzőszámait (ingatlanár-index, hitelezés a magánszektorban, illetve annak az állománya, a kormányzati eladósodottság, munkanélküliség, és a pénzügyi szektor kötelezettségei). A problémák időben történő kezelését a szankciók kényszeríthetik ki a vonakodó tagállamoktól.

A másik új eszköz az úgynevezett makroprudenciális politika, aminek a célja a pénzügyi rendszer túlzott kockázatvállalásának a fékezése, valamint a hitelboom valószínűségének mérséklése. A két új intézmény még gyerekcipőben jár, így senki nem tudja, hogy milyen hatékonyan fogja megfékezni a 2000-es években az eurózóna perifériáján lezajlott jelenségek ismételt kialakulását, tovaterjedését. Minden esetre az kedvező jel, hogy a döntéshozók felismerték a korábbi hiátust, kiterjesztették a vizsgált változók körét, új eszközöket, intézményeket vezettek be. Tanultak az eseményekből, aminek az eredménye egy korszerűbb, a válság tanulságait nagyvonalakban tartalmazó szabályrendszer. Az ördög persze mindig a részletekben rejlik.

A cikk folytatódik - lapozzon!

---- Milyen veszélyek fenyegetnek minket az eurózónában? ----

Veszélyek Magyarország számára az eurózónán belül

A következőkben bemutatjuk, hogy az eurózóna veszélyei számunkra zóna tagság nélkül is ugyanolyan kockázatot jelentenek. Ezzel szemben a valutaövezetbe való belépéssel egy olyan új intézményrendszert importálhatunk, ami hozzájárulhat a gazdaság stabilizálásához.

1. veszély: Belső leértékelődés költségei

Egy ország versenyképességét befolyásolja, hogy nemzetközi összehasonlításban milyen árszinten, milyen költségek mellett folytatható a gazdasági tevékenység. A túlzott béremelkedés rontja egy ország versenyképességét, ezáltal visszafogja a tőke beáramlását és a beruházásokat. Ha az ország rendelkezik saját devizával, akkor egy leértékeléssel ismét olcsóvá tehető az ország, ezzel pedig kezelni lehet az (ár)versenyképességi hátrányt. Ezzel szemben ha az önálló fizetőeszköz nem áll rendelkezésre, akkor a bérek visszafogásán keresztül, jelentős társadalmi költségekkel és deflációs veszélyekkel lehet csak helyre tenni a folyamatokat.

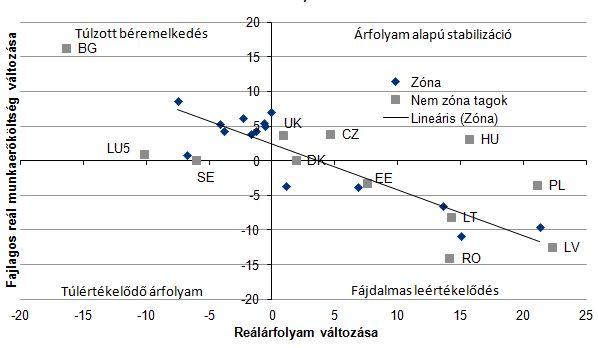

A problémát a fajlagos munkaerő-költség alapú reálárfolyam ragadja meg leginkább. Az ábrán a fajlagos reál munkaerő-költséget és az ezen a bázison számított reálárfolyamot, jobban mondva ezeknek a változását tüntettük fel. Ha a reálárfolyam leértékelődik, vagyis a függőleges tengelytől jobbra található az ország, az a versenyképesség javulását jelenti. A bal felső sarokban lévő országok esetén romlik a versenyképesség, és ennek a hátterében a túlzott béremelkedés áll. Az átellenes jobb alsó sarokban ezzel szemben azok az országok találhatóak, akik úgy javítják a versenyképességüket, hogy a béreket visszafogják, azaz a fájdalmas utat kénytelenek járni a kiigazítás esetén. Az eurózóna országai ebben a két síknegyedben találhatóak, és a lehetséges policy mixeket a regressziós vonal reprezentálja. Nem tudják az árfolyam segítségével végrehajtani a leértékelést. Ezzel szemben Magyarország, Csehország és az Egyesült Királyság úgy tudta növelni a versenyképességét, hogy a fajlagos munkaerő-költségei emelkedtek, azaz az árfolyam leértékelése segített a stabilizációban.

Az eurózónához való csatlakozás belekényszerítené hazánkat a regressziós vonal közelébe. Ez azt jelenti, hogy az export-versenyképességünk kiigazításához csak a nehezebb út vezetne. Ez mindenképpen az önálló monetáris politika megtartása mellett szóló érv. Azonban amit nyerünk a forint leértékelődésével a vámon, azt el is veszítjük a réven. A magas devizában denominált állam- és magánadósság miatt a leértékelődés hatására a belföldi felhasználás csökken, így a növekedési hatás kis híján egyenlő a nullával. Ezt az is alátámasztja, hogy a hazai kilábalás rendkívül lassú, és nem tudta az önálló monetáris politika gyorsítani azt.

|

| A fajlagos reál munkaerőköltség változása és a reálárfolyam alakulása (2008 Q2 és 2013 Q2 között, %) |

2. veszély: Túl alacsony reálkamat az inflációs többlet miatt

Ezt a lufit mi euró nélkül is felfújtuk. A szabályozási környezet hiányosságai miatt az alacsony kamatozású svájci frank hitelek elterjedtek, amelyeknek sok esetben negatív volt a reálkamata. A következmények jól ismertek, és nagyon hasonlítanak az eurózónás esetekhez. Kezdetben túlfűtöttség, a fizetési mérleg hiánya, valamint ár és bérinfláció a főbb szimptómák, a gazdaság lassulásával pedig a mérlegalkalmazkodással, recesszióval és a banki veszteségek markáns felduzzadásával kell szövődményként szembenéznünk.

3. veszély: Csak hazánkra jellemző impulzusokra nem tud a közös monetáris politika reagálni

A hazai monetáris politikát az inflációs célkövetés rendszerében sokszor gúzsba kötötte a kockázati megítélés változása. A döntéshozók a pénzügyi stabilitás, és a tőkeáramlás fenntartása érdekében miatt kénytelenek voltak prociklikus kamatpályát meghatározni. Ezzel a hazai monetáris politika nem mérsékelte a hazai gazdaság hullámzásait, hanem éppen felnagyította azokat.

A veszélyek kivédése nemzeti és zónaszinten: importált intézmények?

Mivel láthatjuk, hogy a zónatagság veszélyei önálló monetáris politika mellett is élesedhetnek, ezért ne legyen kétségünk afelől, hogy nemzeti szabályozással kezelhetők is. Számos Dél-Amerikai ország példája mutatja, hogy az intézményi reformoknak (megfelelő adósságszabály, független jegybank, megerősített pénzügyi felügyelet stb.) köszönhetően csökkent az országok sérülékenysége, és a válság idején képesek voltak stabilizálni a gazdaságukat. Ezt az utat is választhatjuk. Bár egyelőre mintha nem erre haladnánk… Elég csak az adósságszabályra, annak válságot jelentősen felerősítő jellegére utalni.

A zóna-tagság azonban együtt jár az EIP rendszerének kiterjesztésével. Az eljárás komoly kényszerítőerőt jelenthet a kormányoknak, akik vonakodhatnak attól, hogy lassítsák a gazdaság túlzott növekedését. A szankciók rákényszeríthetik a döntéshozókat a termelékenységgel összhangban álló béremelésekkel, így minimalizálhatják a belső leértékelés veszélyét. A túlzott tőkeáttétel felépülését csírájában próbálja elfojtani a makroprudenciális politikával karöltve, ezen felül őrködik a külső egyensúly fenntartásán.

Összegzés

A vállalati versenyképesség oldaláról nem kérdéses a közös pénz előnye az önálló monetáris politikával szemben. Vannak makrogazdasági buktatók egy valutaövezeten belül, azonban ezek a veszélyforrások épp úgy jelen vannak azon kívül is. A zónához tartozó intézményrendszer importja emellett növelheti a pénzügyi stabilitást, így a véleményem szerint érdemben hozzájárulna a hazai gazdaság prosperitásához a valutaövezethez történő csatlakozás.

Akár már 26 euórért, azaz jelenlegi árfolyamon mintegy 9800 forintért.

Akár már 26 euórért, azaz jelenlegi árfolyamon mintegy 9800 forintért.