Nemcsak az a katasztrófa, ha egy csapásra elveszítjük a befektetésünk egészét vagy nagy részét (lásd sorozatunk előző részeinek linkjeit a cikk végén), hanem az is, ha nem vesszük észre, vagy nem teszünk ellene, hogy folyamatosan le-lecsippentenek belőle egy-egy kisebb darabkát. Ez utóbbi pedig nap mint nap százezrekkel vagy milliókkal történik meg az országban, sőt Európa országaiban sok tízmilliónyi polgárral is.

Az idén beköszöntött a negatív reálkamat

|

| (Az MNB szemléltető játékpénze a Látogatói Központból) |

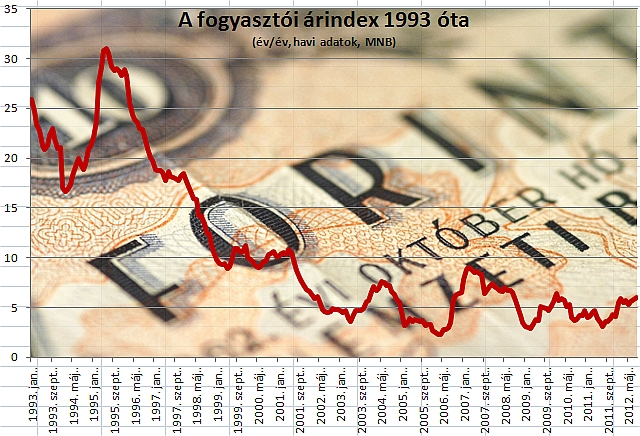

Nem másról van szó, mint az inflációról, amely jelenleg egyre több esetben magasabb, mint a megtakarítások nagy részén elérhető kamat, ezt pedig súlyosbítja a kamatadó is, amit az államok kivetnek, valamint kisebb mértékben a különböző banki díjak, jutalékok, költségek is. Sokan vagy nincsenek ennek tudatában, vagy igen, de nem tesznek ellene, mindenesetre az adatok azt mutatják, hogy az átlagbefektető rosszul jár: az MNB adatai rendszerint jóval alacsonyabb átlagkamatot mutatnak ki, mint az elérhető maximális, akciós kamatok.

Az idén már az egy évvel ezelőtt lekötött betétek átlagos kamata, hacsak szerény mértékben is, alatta maradt az utóbbi egy évben bekövetkezett pénzromlásnak, vagyis negatív volt a reálkamat. (Erről utoljára itt írtunk és ábrázoltuk grafikonon.) Ha viszont a 16 százalékos kamatadót is levonjuk, akkor még rosszabb a helyzet.

Még nyugodtan emelkedhet tovább

Számolni pedig nagyon egyszerű: ha az infláció például 5,5 százalék volt az eltelt egy évben (körülbelül ekörül szóródott az idén), és egy évvel ezelőtt 5,2 százalék volt az átlagos lekötött betéti kamat, akkor 0,3 százalékot máris veszített reálértékben az ügyfél. Ha ebből levonjuk a kamatadót is (5,2*0,16=0,832), akkor már 1,132 százaléknál tartunk mínuszban. Attól függően, hogy mekkora összegről van szó és melyik bank milyen számlájáról, még ez is csökkenhet pár ezrelékkel a számlavezetési, átutalási, készpénzfelvételi költségek miatt.

Ez nem tűnik túl nagy értéknek, de még emelkedhet. Az MNB például nemrég kezdett hosszú idő óta először kamatot csökkenteni, amit a bankok is követni szoktak, és várható az is, hogy egy negyed százalékpontos lépésnél nem áll meg, általában szériában szokott sok kis lépést tenni egy irányba. A másik oldalról, az infláció is emelkedhet még. Bár az idei pénzromlásnak majdnem felét a kormány árdrágító adóemelései és egyéb megszorításai tették ki, a jövő évi költségvetésben még mindig vannak lyukak és az IMF-tárgyalások is eredményezhetnek megszorításokat, ami nem sok jót vetít előre.

A kormánynak csak jó a magas infláció

Vagyis sem a megszorításoknak, sem a viszonylag magas inflációnak nem látni még a végét. Történelmi példák sora is arra tanít, hogy ennél jóval magasabb is lehet a negatív reálkamat. Nemrég, 2006-ban egy ideig 2-4 százalék is volt ez az érték, a kilencvenes években, 20-30 százalékos kamatok és infláció mellett még magasabb.

Az egyik legbiztosabb módszer a magyar inflációkövető államkötvény, amelynek aktuális kamata ráadásul az akciós betéteket is veri. A másik, ha egy mixet, összetett portfóliót képezünk különböző inflációálló eszközökből, például ezek közül válogatva>>>>>>>.

Mit tehetünk az adó ellen?

Nem biztos tipp, de sokat javít az esélyeinken az akciós kamat. A fent említett kamatadatok egy átlagos lekötött betétre vonatkoznak, de a bankoknak mindig van akciós kínálata, amelyek kamata 2-4 százalékponttal is magasabb lehet. (Jelenleg 4-6, esetleg hét százalék a nem akciós, és 8-9 százalék a legjobb akciós kamatok szintje.) Ha egy éves lekötésekkel és nagyobb összeggel számolunk, hogy jobban megérje, és minden bank csak egyszer enged akciós lekötést (mert csak az új pénzekre adnak), akkor is elvándorolgathatunk a bankok között legalább 5-10 évig.

Az adó még a nagy ellenségünk. A legjobb lenne a tartós befektetési számlát (tbsz) kombinálni akciós betétekkel vagy inflációkövető államkötvénnyel. Az utóbbinak nincs akadálya, a Kincstárnál nyitnak nekünk ilyen számlát. Az előbbi már nem olyan egyszerű, mert a tbsz-számlákon nem ugyanazokat a lekötéseket kínálják, mint a normál számlákon. Évi hét százalékot elérő tbsz-betétet a PSZÁF betét-összehasonlítója jelenleg csak egy kereskedelmi banknál (Volksbank) és 11 vidéki takarékszövetkezetnél tart nyilván, sok ajánlat inkább hat százalék körül jár.

Kár, hogy tbsz-re nem jár az akció

Úgy tűnik az egész, mintha a pénzintézetek lenyúlnák az adókedvezmény nagy részét. Talán abból a megfontolásból, hogy aki úgyis nyitott már náluk egy tbsz-t öt-hat évre, az úgysem fog ide-oda ugrálni a bankok között, nekik már nem kell sokat ígérni. (A tbsz határozottan gátolni látszik a versenyt.)

Ezt kivédeni úgy lehet, hogy olyan hosszabb futamidejű termékeket teszünk tbsz-re, amelyek kamata valamihez kötött: ilyenek az említett inflációkövető Prémium államkötvények, illetve a kereskedelmi bankok kínálatában kapható változó kamatozású (általában a BUBOR bankközi kamatlábhoz kötött) kötvények. (Időről időre hasonló kötvényeket kibocsátó bankok, ahol érdeklődni érdemes, a CIB, az FHB, a K&H, az OTP, a Raiffeisen, ritkábban az Erste Bank.)

Az amerikai nagykövetség kongatta meg a vészharangot.

Az amerikai nagykövetség kongatta meg a vészharangot.