Az év elejétől óta emlegettük, hogy baljós jelzések mutatkoznak az amerikai tőzsdék viselkedésében. Ez így volt az év első napjaiban, majd január végén is. Utána a piac megcáfolni látszott ezeket az aggodalmakat, mintegy károgóknak minősítve, akik ezeket egyáltalán észlelték, és jött a hatalmas rali Európában, Amerikában, Japánban, hogy Kínát ne is említsük.

A feketeleves

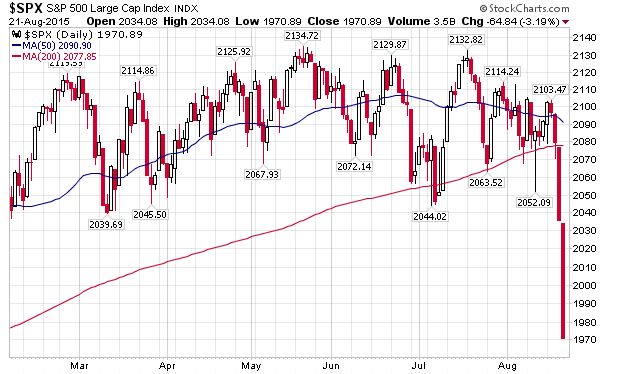

Aztán a kínai lufi kipukkadt, a tőzsdék pedig jó fél évig fennragadtak a tetőkön, de csak nem tudtak tovább emelkedni. A legfontosabb index, az S&P 500 ki is oldalazott a 6 éves emelkedő trendből, ez nagyon súlyos jelzés, hirdettük is megint a világvégét. Aztán folytatódott az oldalazás, az index beszorult a 200 napos mozgóátlag és az eddigi tető, 2130 pont közé. Végül egész ráült a 200 naposra, amit ugyancsak 6 éve nem láttunk, és aztán 20-án, míg mi elvonultunk, hatalmas robajjal áttört rajta és két nap alatt szinte vég nélkül szakadt, úgy, ahogy csak a 2008-as rémületben. Ha ránézünk a grafikonra, tankönyvi:

|

| S&P 500, fél év |

A Nasdaq Composite ugyancsak fél évig ostromolta a 15 évvel ezelőtti csúcsát, időnként úgy nézett ki, átjut rajta, a most megindult szakadással viszont olyan, mintha inkább duplacsúcsot akarna formázni. A kérdés talán még nem lefutott, attól függ, a heves nyárutó forró őszbe torkollik-e.

Európa is hasonlóan viselkedett: a DAX az év eleji óriási kitörés után egész mostanáig a magasban sávozott, de most most pár napja itt is tört a 200 napos átlag, és vissza is zuhant az év eleji kitörési szintre. Ugyanez történt a párizsi CAC-40 esetében, amely sokáig az 5000 ponttal küzdött.

|

| DAX, fél év. Ugyancsak tankönyvi letörés |

De miért?

Az okokat keresve hirtelen mindenki Kínára mutogat, hogy biztos ott a baj, lassul a növekedés, lefullad a világgazdaság húzómotorja. A kínai gazdaság növekedési üteme valóban lassul, ezt jól jelezte már hosszú ideje a nyersanyagárak szakadatlan esése, élen az olajjal. Azonban ebben önmagában nincs semmi meglepő: Kína már magasra jutott, nem nőhet az égig, óhatatlanul lassul egy idő után a növekedés, de majd növekednek mások, olcsóbb munkaerővel.

A tőzsde nem ezért esik, abban Kínával kapcsolatban legfeljebb az ottani tőzsdelufi pukkadásának lehet szerepe. A tőzsde azért esik, mert rettenetesen régóta emelkedik szakadatlanul, és ez nem mehet örökké. Pláne úgy nem, hogy nem is annyira a cégek teljesítményének javulása hajtotta a hosszt, mint sem a világszerte páratlanul olcsó pénz, páratlanul hosszú időn keresztül.

Mutatták az utat

A nyersanyagok árának szakadatlan, gyorsuló esése már egy jelzés volt. A múltban többször fordult elő ilyen szituáció: az esetek többségében (de nem mindig) a tőzsdék esése követte a nagy árupiaci zakót. Ennek nehéz a pontos logikáját megmagyarázni: ellene szólna, hogy az olcsó nyersanyagok segítik a fejlett országok gazdaságát, mellette szólna, hogy a nyersanyagtermelők viszont visszaesnek és keresletük szűkülése fékező hatású. Egyiknek sincs közvetlen jelentősége: még az is lehet, hogy az összhatások kiegyenlítik egymást.

A lényeg, hogy először a nyersanyagokban fújtak egy lufit, a pukkanáskor sokan megégették magukat, sok pénz ment veszendőbe, ezért eladnak a részvénypiacon is. Ugyanígy sokan ragadtak be a kínai börzén, most nekik is pénz kell. És egyáltalán: ha egymás után leeresztenek a túlfújt piacok, akkor szép lassan mindegyikre sor kerül.

Hogy mi lesz a vége?

A dolog kimenetelét most még persze nem látjuk. 1997-ben, 98-ban, 2000-ben 2008-ban a hasonló nyárutókból brutális őszök lettek, az utóbbi kettő aztán teljes összeomlást is hozott. Volt azonban, amikor csak ijesztés maradt az augusztusi eső, és jött utána a vénasszonyok nyara. Tény, hogy magasra jutottunk, van honnan esni, ha egyszer eljött a korrekció, vagy akár a medve ideje.

A világgazdaság, és amitől sokan félnek, a mi gazdaságunk ettől önmagában nem fog nagyon megviselődni. Most nem a gazdaságokban alakultak ki lufik, mint 2008-ban (ingatlanlufik, banki jelzálog-csalások), hanem csak a piacokon, közülük is már csak a részvénypiacokon, hisz az áruk, az arany már a mélységekben.

És a devizák

Még egy érdekesség, ami közben a devizák piacán zajlik. A jüannal kapcsolatban említettük, miért nem okos dolog egy valutát a dollárhoz láncolni. Most ezt Kazahsztán is megtapasztalta, le kellett értékelnie a tengét. Nagyot kapott a török líra is, ami elkerülhetetlen következménye volt annak, hogy az óriási kamatkülönbség miatt boldog-boldogtalan lírát vett az euróval szemben, fittyet hányva az árfolyamkockázatra.

A NAV hatvan napig vizsgál majd.

A NAV hatvan napig vizsgál majd.