|

| MTI Fotó: Balázs Attila |

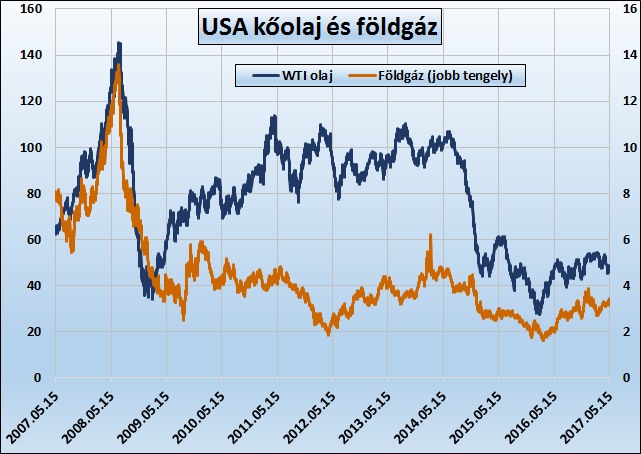

Hónapok óta nem látott mértékben, 3,8 százalékkal esett tegnap az USA-ban a földgáz tőzsdei ára, állítólag elsősorban amiatt, hogy az időjárási előrejelzések meleget ígérnek. A kontinensünkön sok országban hatósági áras, politikai kérdéssé vált földgáz az USA-ban szabadpiaci cikk, és kedvelt spekulációs célpont. Annyira, hogy az amerikai gázra („Henry Hub” néven) ötféle certifikáton keresztül a Budapesti Értéktőzsdén is lehet spekulálni.

Lehet, de felettébb kockázatos, a gáz ára ugyanis talán még az olajénál is ingékonyabb. Ráadásul egy változatlan árfolyam is képes gyorsan felőrülni a befektetők vagyonát. A gáz decemberi határideje és júniusi határideje között jelenleg 25 százalékos különbség (kamattartalom, contango) van (ICE, 46,16/36,81 dollár). Ez a gáz vásárlói számára akkora teher, mintha évi 50 százalékos kamattal vennének fel hitelt. (A contango hatásairól az olaj kapcsán itt>>> és itt>>> írtunk részletesebben nemrég.)

Többszöröződnek a veszteségek

Ez a kamatszerű veszteség, amit az okoz, hogy a távolabbi határidős árak sokkal magasabbak a közelebbieknél, rengeteg bukást okoz a vevőknek. Egy év alatt a gáz ára mintegy 60 százalékkal ment fel, az UNG jelzésű, egyszerű gázvásároló ETF (tőzsdén kereskedett alap) viszont csak 13,7 százalékkal. A többit elvitte a contango és a költségek. Az alapban egyébként ennek ellenére ma is 415 millió dollár van.

A gázra specializálódott ETF-ek jelentős része 2-3-szoros tőkeáttételes, azaz a gázár egy egységnyi változása 2 vagy háromszoros változást kéne okozni náluk. Rövidebb távon talán okoz is, de hosszabb távon a veszteségek, kamatjellegű veszteségek is háromszorozódnak. Így fordulhat elő, hogy a háromszoros tőkeáttételű long-short páros (DGAZ-UGAZ) mindkét tagja mínuszban teljesített egy év alatt.

| USA földgáz-ETF-ek teljesítménye egy év alatt | ||||

| Kód | Irány | 1 éves ho- | 5 éves ho- | Tőkeát- |

| zam (%) | zam (évi, %) | tétel | ||

| Határidős gáz (NGM7) | long | 59,4 | 4,2 | 1x |

| UNG | long | 13,7 | -16,7 | 1x |

| UNL* | long | 17,8 | -9,6 | 1x |

| DGAZ | short | -76,6 | -40,0 | 3x |

| UGAZ | long | -12,8 | -65,3 | 3x |

| HNU | long | 4,6 | -43,0 | 2x |

| HND | short | -55,1 | -17,4 | 2x |

| BOIL | long | 9,1 | -42,4 | 2x |

| KOLD | short | -52,1 | -9,8 | 2x |

| GASL** | long | -26,3 | -69,8 | 3x |

| GASX** | short | -35,7 | -9,3 | 3x |

| *Hosszabb, 12 hónapos határidőt vesz. | ||||

| **Gázzal foglalkozó társaságok részvényeibe fektetnek. | ||||

| Forrás: Investing.com, Bloomberg.com, 2017. 05. 17. 14.00 körül. | ||||

Megvettem valamit, felment hatvan százalékkal, mégis buktam rajta 13 százalékot egy év alatt – nem a világ legjobb üzlete. Normál esetben, például egy részvénynél ez a háromszoros tőkeáttétel azt eredményezné, hogy a tőke közel háromszorosára nő (100-ról 280-ra, vagy ha a költségek magasak, hát legalább 250-260-ra).

Kamatos kamattal többet lehet bukni

A Bloomberg rendszerének hála az öt éves hozamokat is nyomon tudtuk követni. Felhívjuk a figyelmet arra, hogy ahol évi mínusz 66 százalékot látunk a táblázatban, az nem azt jelenti, hogy az alap öt év alatt elveszítette értékének kétharmadát. Hanem azt, hogy olyan, mintha minden egyes évben elveszítette volna értékének kétharmadát. (Így a tőke az eredetinek mintegy 12,5 százalékára csökkent.) Tíz százalékos éves szintű veszteség öt év alatt pedig mindösszesen 41 százalékos bukást jelent, az elmaradt kamatokat persze nem számolva.

Nos, öt év alatt az összes, mind a tíz alap jelentős veszteségeket szenvedett el, a gázár lassú emelkedése ellenére. A long alapok buktak a határidős árstruktúrán, azaz a contango-n, a short alapok meg az ár emelkedésén. (Is. Hogy még bonyolultabb legyen, időnként, úgy látszik, főleg télen még backwardation is kialakul a gáznál, ami a long alapoknak használ ugyan, de a short alapoknak árt.)

Jön az áremelkedés a hétvégén.

Jön az áremelkedés a hétvégén.