Ugyanaz a bérletidíj-bevétel évi 6-8 százalékos kamatokkal összehasonlítva nyilván jóval kevesebbet ér, mint évi 3-4 százalékos kamatok mellett, vagyis sokkal vonzóbb alacsony kamatok esetén. Ezen az alapon elvileg jelentősen megélénkülhet a kereslet az ingatlanbefektetések iránt a közeljövőben, ami az ingatlanpiacra is élénkítőleg hathat.

Már jövögetnek a milliárdok

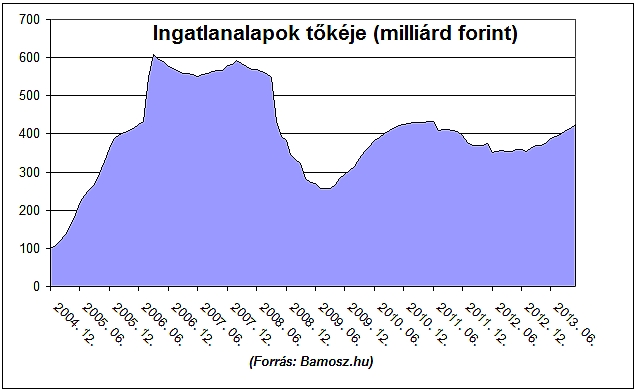

Vannak, akik ezt már felismerték, az alapkezelők szervezete, a Bamosz statisztikái szerint tavaly az első 11 hónapban 65 milliárd forinttal nőtt az ingatlanalapok vagyona, a bővülés kisebb mértékben már tavasszal elkezdődött. Az alapkezelők is jobban elkezdték ajánlgatni, reklámozni a portékáikat, ahogy az egy decemberi közleményből kiderül.

A piaci átlaghozam nem magas

Több kisebb vagy közepes alap azonban jóval szerényebben teljesített vagy egyenesen mínuszban végzett tavaly (lásd táblázatunkat). A piacon levő ingatlanalapok teljesítményét a vagyonnal súlyozva mutató BIX index a legfrissebb adatok alapján, 2012. december 21-e és 2013. december 23-a között csak 4,2 százalékkal nőtt, ennyi volt tehát a piaci átlaghozam.

|

| Az Európa Alap logisztikai központja (www.europaalap.hu) |

Körülbelül tucatnyi alapot sorolhatunk az ingatlanalapok „felsőházába”, a piacszerűen működő, likvid, bármikor visszaváltható, kiegyensúlyozott gazdálkodású alapok közé, amelyben 416 milliárd forintot kezelnek. (Ennek több mint felét az Erste Ingatlanban). Van egy másik mezőny, amelybe némileg önkényesen az 2008-2009-ben megrokkant, befagyott és illikvid ingatlanokat őriző, vagy egyenesen megszűnés alatt álló alapokat soroltunk. (Valamint néhány zártkörű, a nyilvánosság számára hozzá nem férhető konstrukciót – Carion, Diófa –, amelyek gazdálkodásával ugyanakkor feltehetően nincsen gond.)

Több tízmilliárd forint hozam nélkül

|

| Az OTP Ingatlan irodaháza (www.otpingatlanalap.hu) |

Ez a hangsúlyozottan szubjektíven összeállított csoport szintén tucatnyi befektetésijegy-sorozatból áll, mintegy 36 milliárd forintnyi össztőkével, és ma is roncsderbihez hasonlít. Alig-alig találunk ebben a körben pozitív hozamot mutatóban, van viszont negatív tőkéjű alap és nulla forintos árfolyamú befektetési jegy, több alapot éppen felszámolnak.

A listán látható „IL” jelzésű sorozatok például úgy keletkeztek, hogy egyes alapokból elkülönítették az illikvid (légyegében értékesíthetetlen) befektetéseket az értékesíthetőektől, hasonlóan ahhoz, ahogy a bankrendszerekben néha a „jó bank-rossz bank” szétválasztására akad példa.

Különválasztották az eladhatatlanokat

Az MKB Ingatlan befektetői 2012 áprilisában papírjaik értékének 16,36 százalékáért kaptak IL-sorozatú értékpapírokat, ezek ára később le is nullázódott. (A MAG Ingatlan elértéktelenedése miatt.) A Budapest Ingatlannál 2013 szeptemberében az invesztíció 24,74 százaléka ment az IL-sorozatba. Ennek indoklásában a Biggeorge’s-NV 4. és a FirstFund is szerepelt, mint mögöttes illikviddé vált befektetések.

|

| Üres Hegyhát-úti telek, beszerzési érték: 510 millió forint |

Az említett sok tízmilliárd forintos tőkebeáramlásból ítélve azonban a befektetők már kevéssé emlékeznek arra, hogy mi történt korábban, illetve mi történt más bankhálózatokban. „A mi bankunkban másként van, itt ilyen nem történhet” – gondolhatják, ha egyáltalán hallanak róla, hiszen a kérdéssel már a szaksajtó is csak elvétve foglalkozik, nemhogy a népszerű bulvár.

De mi történt 2008-2009-ben?

Emlékeztetőül, 2008-ban a Lehman Brothers összeomlását követő pénzügyi válságban, általános pénzhiányban a hazai ingatlanalapokból is egyre gyorsuló ütemben kezdett el távozni a tőke. Több alapnál teljesen vagy majdnem teljesen elfogytak a kifizethető pénzeszközök, amikor a Pénzügyi Szervezetek Állami Felügyelete az egész ingatlanalap-szektorban felfüggesztette a befektetési jegyek visszaváltását. (Ráadásul a mögöttes ingatlanbefektetések is eladhatatlanokká váltak, fejlesztési projektek álltak le stb.)

Sok alapnál csak 2009 áprilisában újították fel a kifizetéseket, azt is úgy, hogy valamilyen módon a mögöttes bankcsoportok az alap mögé álltak, és felvásárolták a kiszállni kívánó befektetők befektetési jegyeit, vagy pénzt tettek az alapba a kilépők kifizetéséhez. Néhány kisebb ingatlanalap azonban, amelynél ilyen háttér nem volt, máig nem tért magához.

Kétszer lépni ugyanabba a folyóba?

Arra a kérdésre, hogy megtörténhet-e, ami 2008-ban, egyrészt igen a válasz. A nyílt végű ingatlanalapok alapproblémája ugyanis változatlan: hosszú futamidejű és nehezen, lassan értékesíthető befektetéseket – ingatlanokat – finanszíroznak rövid távú, folyószámlaszerű, kisebb-nagyobb korlátozásokkal ugyan, de bármikor felmondható forrásokból. Másrészt úgy tűnik, Magyarországon és a világban is sokat tanultak az akkori eseményekből a pénzügyi szektorban, a jogszabályok is változtak, így kicsi a valószínűsége annak, hogy a történelem megismételje önmagát.

| Ingatlanalapok adatai (2013. év vége) | |||||||||

| Alap neve | Alapfajta | Deviza | Indulás | Dátum | Neé HUF-ban | 1 éves hozam | 3 éves hozam | 5 éves hozam | 10 éves hozam |

| dátuma | (millió forint) | ||||||||

| Alpok Ingatlan | Alapok alapja | HUF | 2005.09.22 | 2013.12.31 | 29 637 | 5,11% | 6,12% | 6,64% | - |

| Budapest Ingatlan A sorozat | Alapok alapja | HUF | 2003.05.07 | 2013.12.31 | 591 | -29,55% | -10,41% | -6,30% | -0,09% |

| Capitol Ingatlan | Ingatlanalap | HUF | 2004.04.07 | 2013.12.30 | 538 | -2,42% | -15,65% | -16,72% | - |

| CIB Ingatlan | Alapok alapja | HUF | 2003.09.03 | 2013.12.30 | 655 | 3,12% | -1,77% | -3,92% | 1,23% |

| Erste Euro Ingatlan | Ingatlanalap | EUR | 2009.04.29 | 2013.12.31 | 58 584 | 2,95% | 3,81% | - | |

| Erste Ingatlan | Ingatlanalap | HUF | 2004.03.30 | 2013.12.31 | 240 975 | 5,88% | 6,80% | 7,46% | - |

| Európa Ingatlan A | Ingatlanalap | HUF | 2001.03.12 | 2013.12.31 | 14 379 | -2,67% | 0,01% | -4,17% | 0,26% |

| MKB Ingatlan Alapok Alapja A | Alapok alapja | HUF | 2007.01.26 | 2013.12.31 | 396 | 8,12% | -1,34% | 1,80% | - |

| OTP Ingatlan | Ingatlanalap | HUF | 2002.12.05 | 2013.12.31 | 38 539 | 6,71% | 5,37% | 4,16% | 5,29% |

| Quaestor I. Hazai Lakásalap | Ingatlanalap | HUF | 1996.02.02 | 2013.12.30 | 1 486 | -5,97% | -3,11% | -4,83% | -0,42% |

| Raiffeisen Ingatlan | Ingatlanalap | HUF | 2002.10.07 | 2013.12.31 | 30 452 | 10,58% | 6,17% | 5,18% | 6,07% |

| Reálszisztéma Ingatlan | Ingatlanalap | HUF | 2000.10.09 | 2013.12.30 | 86 | -1,86% | -13,20% | -12,93% | -3,07% |

| Összesen: | 416 317 | ||||||||

| Zártkörű, illikvid és megszűnés alatt levő sorozatok | |||||||||

| Aberdeen Euró Ingatlan B (megszűnés alatt) | Alapok alapja | EUR | 2005.02.16 | 2013.12.16 | 849 | -15% | - | - | - |

| Aberdeen Euró Ingatlan I (megszűnés alatt) | Alapok alapja | EUR | 2006.01.04 | 2013.12.16 | 179 | -14,96% | - | - | - |

| Aberdeen Ingatlan (megszűnés alatt) | Alapok alapja | HUF | 2006.01.04 | 2013.12.16 | 4 323 | -9,17% | - | - | - |

| Biggeorge's-NV 4. | Ingatlanalap | HUF | 2007.12.13 | 2013.12.31 | 1 582 | -43,17% | -19,84% | -24,81% | - |

| Budapest Ingatlan IL sorozat | Alapok alapja | HUF | 2013.09.27 | 2013.12.31 | 216 | - | - | - | - |

| Carion Ingatlan | Ingatlanalap | HUF | 2004.10.15 | 2013.08.28 | 7 748 | -22,51% | -6,55% | -6% | - |

| Diófa Ingatlan Befektetési Alap | Ingatlanalap | HUF | 2009.07.17 | 2013.12.31 | 9 860 | -3,40% | - | - | - |

| Firstfund | Ingatlanalap | HUF | ? | 2013.12.31 | 3 145 | -12,00% | - | - | - |

| Futureal 1. Ingatlan | Ingatlanalap | HUF | 2004.04.28 | 2013.12.31 | 8 183 | 1,78% | 0,64% | 5,17% | - |

| MAG Ingatlan (megszűnés alatt) | Ingatlanalap | HUF | 2007.03.20 | 2013.12.31 | -70 | - | - | - | - |

| MKB Ingatlan Alapok Alapja IL | Alapok alapja | HUF | 2012.04.11 | 2013.12.21 | 0 | - | - | - | - |

| N A P | Ingatlanalap | HUF | 2008.07.08 | 2013.12.31 | 168 | -16,86% | -15,03% | -12,46% | - |

| NAP B | Ingatlanalap | HUF | 2009.11.04 | 2013.12.31 | 70 | -16,86% | -10,99% | - | - |

| Összesen: | 36 252 |

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.