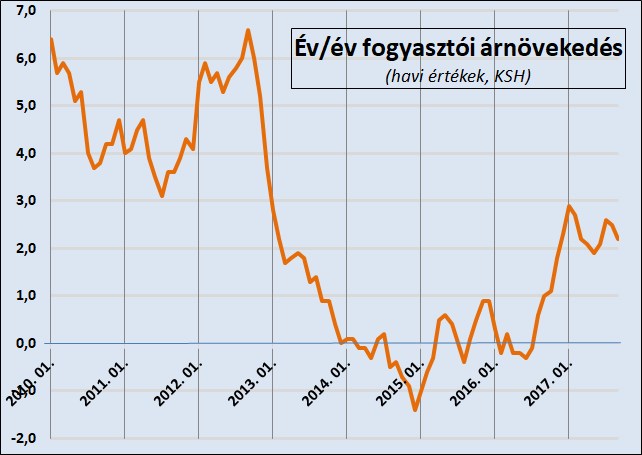

Az infláció évi két százalék felett van, pontosabban volt az utóbbi egy évben Magyarországon, a fix kamatozású nulla kockázatú állampapírokkal (az egy éves lakossági állampapír) viszont csak évi két százalékot lehet elérni. Legalábbis a következő egy évben. De akkor még nem is beszéltünk banki költségekről, illetékekről és az adóról, amik tovább morzsolják le a hozamot. (Vagy arról, az inflációs számok mennyire tükrözik saját fogyasztói szokásaink drágulását.)

Kézenfekvő mindenesetre átállni a hosszabb távú takarékoskodásra, és rászokni a több éves inflációkövető kötvények (Prémium Magyar Állampapír) vásárlására. Ezek azt ígérik, hogy kifizetik nekünk a pénzromlást kamatként, plusz még efelett egy kamatprémiumot is.

Ez a prémium azonban – nyilván annak hatására is, hogy a lakossági kereslet nagyon magas lett – folyamatosan olvad, miközben a futamidők is hosszabbodtak. Két kötvény szokott futni párhuzamosan, egy három év körüli – ez most több mint négy éves –, és egy öt éves – ez most hat feletti.

Háromról az egyre jutottak

Idén év elején még a 2019/L-et lehetett kapni, ez 2,75 százalékot fizetett az infláció felett. Február végétől szeptember végéig a rövidebb kötvény szerepét a 2020/K nevű töltötte be, ez már csak 1,75 százalékos kamatprémiumot fizet. Az októberben bevezetett 2021/J már csak 1,25 százalékot.

A hosszabb kötvényeknél a 2022/I még 2,25, a májustól kapható 2022/J ezután 2,0, az októbertől árult 2023/I pedig 1,5 százalékos prémiumot kínált, illetve kínál. (Az infláció mindegyik esetben az előző naptári év éves átlagos adata, ami nem mindegy, más-más számítási mód más-más eredményt ad.)

Szép legyen a kirakat

Az első kamatfizetést azonban hasraütéssel, pardon, valamilyen egyedi módszerrel állapítják meg. Például az egész év helyett csak az első félév inflációja alapján. A lényeg vélhetően az, hogy az adott piaci helyzetben a kötvény indulókamata vonzó legyen, akkor is, ha a feltételek lényegében romlottak. Ezt ugyanis vélhetően sok kisbefektető nem veszi észre, nem tud évekre előre kalkulálni, nem ismeri a várható inflációt.

Ennek szép példája a 2022/J-ről 2023/I-re történt váltás, ahol a kamatprémium csökkent ugyan 0,5 százalékponttal, de az induló kamat – a második esetében csak március 22-ig – évi 3,80 százalék maradt. A jelenlegi minikamatok közepette ez egész vonzó. Ugyanígy a 2020/K és a 2021/J induló kamata egyaránt 3,55 százalék.

Elszállnak?

De mi lesz ez után? A legutóbbi inflációs adat 2,2 százalék volt éves szinten (októberben), az első tíz hónap értékeinek átlaga 2,4 százalék volt a KSH-nál. Az MNB szeptemberi elemzése 2017-re 2,4, 2018-ra 2,5, 2019-re már 2,9 százalékot vár. De sok elemző arra számít, hogy jövőre elszáll, három százalékra vagy afölé emelkedik a pénzromlás.

Ha az idén 2,4 százalék lesz az infláció, akkor a most kapható két kötvény tavasztól 3,65, illetve 3,90 százalékot fog fizetni, egy kicsivel a mostani kezdőkamat felett. Ha azután az infláció valóban évi három százalék lesz, akkor nyilván négy százalék feletti lesz a kamatuk.

Késleltetett szerencse

| Inflációkövető kötvények (Prémium) aktuális és utolsó kamatai | ||

| Érvényesség | Sorozat | Aktuális |

| kezdete | kamat | |

| Kapható sorozatok | ||

| 2017-10-02 | 2021/J | 3,55% |

| 2017-10-02 | 2023/I | 3,80% |

| Korábbi sorozatok | ||

| 2017-04-25 | 2018/I | 5,70% |

| 2016-03-05 | 2017/I | 4,90% |

| 2017-04-24 | 2020/I | 4,40% |

| 2017-02-21 | 2022/I | 4,05% |

| 2017-08-26 | 2020/J | 3,90% |

| 2017-05-15 | 2022/J | 3,80% |

| 2017-10-20 | 2021/I | 3,65% |

| 2017-02-21 | 2020/K | 3,55% |

| 2017-07-05 | 2018/J | 3,40% |

| 2017-11-21 | 2018/K | 3,40% |

| 2017-02-03 | 2019/I | 3,40% |

| 2017-02-03 | 2019/J | 3,40% |

| 2017-02-03 | 2019/K | 3,40% |

| 2016-04-01 | 2021/I | 3,25% |

| 2017-10-21 | 2019/L | 3,15% |

| 2016-05-10 | 2017/J | 3,00% |

| 2016-05-10 | 2017/K | 3,00% |

| 2016-05-10 | 2017/L | 3,00% |

| (Forrás: ÁKK) | ||

A korábbi kötvények tulajdonosainak egyes esetekben nagy szerencséjük van, sokkal jobb kamatot kaphatnak, de a legtöbb esetben csak csúnya késleltetéssel. Az említett 2019/L-nél egyelőre nem annyira szerencse, mert ott nagyon későn, csak októberben változik a kamat, így most még jövő őszig a 2016-os, évi 0,4 százalékos átlagos infláció felett kapnak 2,75 százalékot (3,15 százalék). Jövő októbertől viszont 2,4+2,75=5,15 százalékra számíthatnak.

Majdnem hat százalék

A 2022/J jelzésű kötvénynél is augusztusban fordul a kocka, akkor lesz kamatmegállapítás, akkor viszont nagyot fog szólni. A papír ugyanis 2015-ben még 3,5 százalékos kamatprémiummal jött ki, így 5,9 százalékos kamata lehet a jövő nyár végétől.

A 2022/I is július végén vált, attól kezdve 2,4+2,25, azaz 4,65 százalék lehet a kamata. Az utána forgalomba hozott 2022/J tulajdonosai jövő novemberig a fix jellegű 3,80 százalékos kezdőkamatot kapják, azután várhatóan 2,4+2,0 százaléki jár nekik, azaz 4,4 százalékra ugorhat a kamat, ha az idei infláció tényleg 2,4 százalék lesz.

Azt nem árt hozzátenni, hogy a polgárok elemi érdeke, hogy minél magasabb prémiumot kapjanak az infláció felett. Nem a nominális, névleges kamat a lényeg, hanem hogy megőrizze értékét a pénzük. Vagyis jobb nulla infláció mellett két százalék kamat, mint három százalék infláció mellett négy.