|

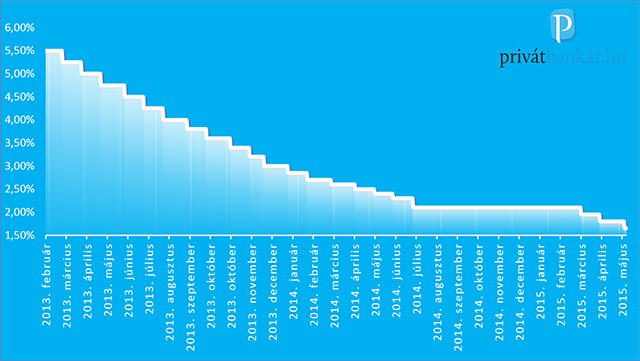

| Az alapkamat alakulása |

A monetáris tanács keddi kamatdöntése előtt a Cityben megjelentek olyan vélemények is, amelyek szerint az eddig biztosra vett keddi újabb kamatcsökkentés esélye sem száz százalék.

A Royal Bank of Scotland (RBS) bankcsoport londoni befektetési részlegének elemzői előrejelzésükben legfeljebb 80 százalékosra taksálták a keddi MNB-kamatcsökkentés valószínűségét, és 60 százalékos esélyt látnak arra, hogy az enyhítési ciklus június után is folytatódik.

A ház a fő bizonytalansági tényezők között - a héten esedékes új inflációs jelentés, a felzárkózó térség kilátásainak általános romlása és az amerikai jegybank szerepét ellátó Federal Reserve közelgő monetáris szigorítása mellett - a mélyülő görög válságot emeli ki.

Az indoklás lesz az érdekes

Az RBS londoni elemzői szerint a jelenlegi összetett helyzetben rendkívül szoros figyelemmel kell követni, hogy a monetáris tanács milyen retorikát használ a kamatdöntés utáni közleményében. A cég szerint az MNB várhatóan emeli az idei évre és 2016-ra szóló inflációs előrejelzését a magasabb üzemanyagárak miatt, de az RBS elemzői azzal is számolnak, hogy az új inflációs pálya a belátható előrejelzési távlatban hozzávetőleg 0,2 százalékponttal elmarad az MNB 3 százalékos központi céljától.

Ennek alapján a ház szerint a legvalószínűbb forgatókönyv az, hogy az MNB kedden, valamint júliusban és augusztusban is végrehajt egy-egy 0,10 vagy 0,15 százalékpontos kamatcsökkentést.

Az RBS londoni elemzői szerint szeptember után a monetáris enyhítési ciklus természetes meghosszabbításaként szolgál majd az a váltás, amelynek értelmében a kéthetes betét helyett a három hónapra lekötött jegybanki betét lesz az MNB irányadó monetáris eszköze. A cég szerint ez az átállás gyakorlatilag mennyiségi enyhítési programnak felel meg.

Öt forgatókönyv

Az RBS elemzői mindezt egybevetve - tükrözve a bizonytalansági tényezőket is - öt lehetséges forgatókönyvet vázoltak fel.

1. Az első szerint a monetáris tanács kedden 0,15 százalékponttal csökkenti az alapkamatot, és közleményében egyértelmű jelzést ad arra, hogy vége az enyhítési ciklusnak.

2. A második is 0,15 százalékpontos keddi kamatcsökkentéssel számol, de azzal is, hogy a monetáris tanács óvatos utalást tesz a további enyhítésre; ebben az esetben júliusban és augusztusban is lehet egy-egy hasonló mértékű kamatcsökkentés.

3. Az RBS harmadik forgatókönyvében kisebb, 0,10 százalékpontos keddi kamatcsökkentés szerepel, és óvatos utalás a folytatásra.

4. A negyedikben 0,15 százalékpontnál nagyobb kamatcsökkentés, és egyértelmű jelzés arra, hogy vége az enyhítési ciklusnak.

5. Az ötödik forgatókönyv alapján pedig az MNB kedden nem csökkenti alapkamatát.

A cég londoni elemzői hangsúlyozták ugyanakkor, hogy az utolsó két forgatókönyvnek csak 10-15 százalékos valószínűséget adnak.

Utalhatnak a csökkentésre

A JP Morgan globális pénzügyi szolgáltató csoport londoni elemzői hétfői prognózisukban elképzelhetőnek nevezték, hogy a monetáris tanács a keddi kamatdöntéshez fűzött közleményében nem alapeseti, hanem csak alternatív forgatókönyvként tesz utalást a további enyhítések lehetőségére.

A ház szerint ez azt jelentheti, hogy bár az MNB szeptemberig 1,20-1,30 százalékig is csökkentheti alapkamatát, ezt azonban függővé teszi az alapeseti várakozást terhelő, lefelé ható kockázatoktól.

Mások is vágással számolnak

A Bank of America-Merrill Lynch bankcsoport londoni elemzőrészlegének (BofA Merrill Lynch Global Research) felzárkózó piacokkal foglalkozó közgazdászainak alapeseti előrejelzése az, hogy a monetáris tanács az eddigi 0,15 százalékpontos lépések helyett kedden 0,10 százalékpontos kamatcsökkentést hajt végre.

A cég elemzői az óvatosságra intő tényezők között szintén a görög válságot emelték ki első helyen.

A Bank of America-Merrill Lynch ugyanakkor továbbra is azzal számol, hogy a magyar jegybanki alapkamat az idei év végére 1,35 százalékig csökken a jelenlegi 1,65 százalékról. A ház szerint ugyanis az inflációs cél sávossá alakítása rugalmasabb monetáris politikát tesz lehetővé.

Ugyanezt emelték ki előrejelzésükben a Morgan Stanley bankcsoport londoni elemzői. A ház alapeseti prognózisa az, hogy a monetáris tanács kedden végrehajt egy 0,15 százalékpontos kamatcsökkentést, és ezzel befejezi az enyhítési ciklust. A cég elemzői hangsúlyozták ugyanakkor azt a véleményüket, hogy a 2-4 százalékos sávvá bővített inflációs cél jelentős további mozgásteret ad az MNB monetáris politikájának.

Vágnak, de nem nagyon

A Goldman Sachs (GS) bankcsoport londoni befektetési részlegének elemzői közölték, hogy alapesetben 0,15 százalékpontos MNB-kamatcsökkentést várnak keddre, de ők sem tartják kizártnak a kisebb, 0,10 százalékos csökkentés lehetőségét, tekintettel a vártnál gyorsabb májusi inflációra, és arra is, hogy a monetáris tanács a keddi döntés előtt már ismerni fogja a legújabb inflációs jelentést.

A GS londoni elemzőinek jelenlegi várakozása az, hogy az MNB 1,25 százalékig csökkenti alapkamatát a mostani enyhítési ciklusban, de hangsúlyozták azt is, hogy a monetáris eszköztár tervezett átalakítása miatt felfelé ható kockázatot látnak e kamatmélypont-előrejelzésükre, mivel az intézkedés önmagában is implicit monetáris enyhítésnek felel meg.

Tovább gyengülhet a forint

Horváth István, a K&H Alapkezelő befektetési igazgatója szerint is lesz holnap újabb kamatcsökkentés, ezzel pedig a forint további gyengülése várható.

„Az MNB várhatóan kihasználja, hogy az amerikai jegybank egyelőre nem kezdett kamatemelésbe, és újra kamatot vág, ami a nyár folyamán akár még tovább folytatódhat. A csökkenő alapkamat a rövid távú államkötvényeknek ugyan kedvező, azonban a küszöbön álló Fed kamatemelés, és az ennek hatására a kötvénypiacokon világszinten végbemenő hozamemelkedés miatt már a hazai kötvények esetében sem lehet számottevő hozamcsökkenésre számítani. Az alacsony kamatszint miatt emellett tartósan gyenge, a tavaly ősszel jellemző 315 euró/forint feletti árfolyamra is lehet számítani” - nyilatkozta Horváth István.

Nincs mozgástér

Balatoni András, az ING Bank vezető elemzője szerint nagy valószínűséggel 15 bázispontos csökkentés lesz, de különösen érdekesnek ígérkezik a jegybank rövid indoklása, mert abból lehet következtetni a további lépésekre.

A szakember rámutatott: fél év alatt 2 százalékpontot gyorsult az infláció, ez nagyon markáns emelkedés, és továbbra is jelentős a fölfelé mutató inflációs kockázat. Ezért nagyon nagy mozgástér nem látszik a további csökkentésre - fogalmazott. Megvan az eshetősége, hogy folytatódik a kamatcsökkentés, de nem ez az ING Bank alapeseti forgatókönyve - tette hozzá.

Kubába humanitárius segély érkezik.

Kubába humanitárius segély érkezik.