Felmerül a kérdés: ha nem a gazdaság a 2016-os elnökválasztás fő témája, akkor mire figyeljenek a befektetők? A Fidelity International szakértői erre adnak választ.

A kulcskérdés az, hogy hogyan csapódik le a republikánusok népszerűségének országos növekedése az egyes államokban és az elektori kollégiumban leadott szavazatok számában. A friss közvélemény-kutatások szerint Trumpnak mind a 29 maradék „hintaállamot” (swingstates) maga mellé kell állítania, és meg kell nyernie legalább egy bizonytalan demokrata államot ahhoz, hogy győzni tudjon. Jelenleg 39 százalék az esélye annak, hogy ez sikerül neki.

A korábbi választások alkalmával erős volt a korreláció a bizonytalan államok gazdasági teljesítménye és szavazatuk iránya között: a javuló tendenciát mutató államok általában a status quo mellett szavaztak. Azonban kiderül, hogy ez már nincs így: bizonyos államok (pl. Florida) napjainkban a republikánusok felé hajlanak, annak ellenére, hogy jelenleg demokrata államként nyújtanak jó teljesítményt. Ebből adódóan a választás kimenetele mind kiszámíthatatlanabbá válik.

Protekcionizmus

Ez a 2016-os választás egyik legtöbbet emlegetett kifejezése, de vajon mitől vált a protekcionizmus ilyen kiemelt témává? A globalizáció és az annak nyomán megvalósult szabad kereskedelem és a munkaerő szabad áramlása hozzájárult az életszínvonal emelkedéséhez, de a folyamat kedvező hatásaiból nem feltétlenül részesedett mindenki egyenlően.

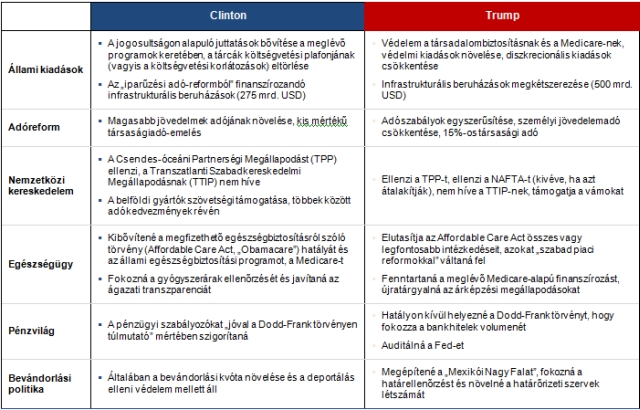

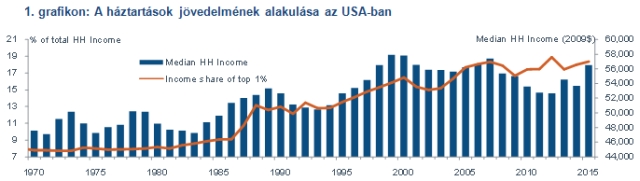

A fejlett országok alsóbb rétegeinek bére általában lassabban nőtt, mint a legjobban keresőké: az 1. grafikonból kiderül, hogy háztartások bevételének mediánja folyamatosan nőtt, de a legjobban kereső 1% egyre nagyobb mértékben részesedik ebből a növekményből. Mivel nőtt az egyenlőtlenség érzete és egyre többen félnek attól, hogy az olcsó külföldi munkaerő miatt a hazai lakosság elveszíti a munkáját, sokan úgy érzik, a politika „hátrahagyta őket”.

Ezt az érzést mindkét jelölt meglovagolta, amit mi sem bizonyít jobban, mint hogy mindketten zászlajukra tűzték az amerikaiak munkahelyének védelmét és a szabadkereskedelmi megállapodások érvényességének korlátozását. Persze a politikusok könnyen dobálóznak a protekcionizmus szóval, de ha meg is valósítják, annak súlyos hatásai lehetnek mind az Egyesült Államok, mind a világ kereskedelmére, ezért ez egy olyan kockázati tényező, melyet nem szabad félvállról vennünk.

Peter Khan – Global Credit and HighYield

Gyakran hallani, hogy ha a Fehér Ház és a Kongresszus nem azonos politikai oldalon áll, az megvédi a magánszektort a kormányok túlbuzgóságától – de Khan abból indul ki, hogy tartós politikai patthelyzetre kell felkészülnünk. Mindkét jelölt egyetért abban, hogy további lendületet kell adni a banki hitelezés bővítésének, de a megvalósulás módja és az ágazat jövője a törvényhozásnak a pénzügyek alakításában játszott szerepéről alkotott eltérő elképzeléseiktől függ majd.

A figyelem a gyógyszergyártó cégekre terelődött, mivel a gyógyszerárak központi témává léptek elő. A kötvények már beárazták az árplafonok által jelentett kockázatok jó részét, de tekintettel az ágazat erős lobbi potenciáljára, a Fidelity nem számít jelentős változásokra, és ki fog használni minden vételi lehetőséget. Az égetően szükséges infrastrukturális kiadások a győztes személyétől függetlenül igazi áldást jelenthetnének az építőipar számára. Az persze még nem tudható, hogy milyen politikai irányelvek mentén születnek az új jogszabályok, ezért felülsúlyozottak a választási körforgástól független, nem ciklikus ágazatokban.

Steve Ellis – Emerging Market Debt

A feltörekvő piaci team számára az amerikai elnökválasztás másodhegedűs szerepet játszik a Fed rövid távú intézkedései és az azok által a dollár erejére gyakorolt hatások mögött. A mindkét jelölt által hangoztatott protekcionista retorika ugyanakkor komoly lefelé mutató kockázatot jelent a feltörekvő piacokra nézve, mivel az elmúlt húsz évben ezek növekedésének jelentős része a kereskedelmi korlátozások feloldásának és a tőkepiacok globalizálódásának volt köszönhető.

A protekcionista tervek fő vesztese Mexikó lehet, és a NAFTA újratárgyalására vonatkozó fenyegetések hatására máris romlott a peso teljesítménye. Ha nem sikerül ratifikálni a Csendes-óceáni Partnerségi Megállapodást (TPP), az komoly károkat okozhat a délkelet-ázsiai országoknak, például Vietnámnak és Malajziának. A nyílt sisakos kereskedelmi háború kockázata a Fidelity szerint alacsony, még akkor is, ha a Fehér Ház és a Kongresszus is ugyanazon a politikai oldalon állna, de az erősen protekcionista politika nagyon is valós kockázatot jelent. Ezért a Fidelity totalreturn alapokban alulsúlyozottak a helyi valutában jegyzett devizaárfolyam-kockázatok, és felülsúlyozottak a hitelek terén – elsősorban a védekező jellegű, magas meggyőződési szintű papírokra összpontosítanak.

Tim Foster – Global Inflation-Linked Bonds

A szalagcímekben legtöbbször említett kockázatot a dollár gyengesége jelenti, és az, hogy a protekcionizmus megerősödése és a kereskedelmi megállapodások felbontása felsrófolhatja az amerikai fogyasztók által fizetendő árakat. A Fed szintén fontos szerepet játszik, mivel a további kamatemelések elodázása a dollár gyengülését és az infláció felpörgését eredményezhetné. Ugyanakkor a dolláron kívül más nem jelent komoly veszélyt az inflációs előrejelzés megvalósulására. Ami az energiahordozókat illeti, egyik jelölt sem rendelkezik markáns kőolaj-termelési vagy zöldenergia-stratégiával.

A szövetségi bérminimum növelése felfelé nyomhatná az inflációt, de ahogy az Egyesült Királyság példáján is láthattuk, a munkaadók megtalálják a módját, hogy csökkentsék a kiegészítő juttatásokat, így csökkentve a bérköltségüket, így a végső hatás meglehetősen bizonytalan.

A bevándorlás korlátozásának fordított hatása lehet: a kevesebb munkavállaló nagyobb bérnyomást eredményez, de potenciálisan csökkenti a fogyasztók számát is, ezért a végső hatás itt is nehezen számszerűsíthető. Összefoglalva: a választás rövid távon nem fenyegeti a Fidelity befektetési filozófiájának érvényességét, és az USA-ra kiegyensúlyozott inflációval rendelkező, fundamentálisan olcsó országként tekint.

Rick Patel – Global and US Aggregate Bonds

Az államkötvények piacát a Fed és a Bank of Japan közelgő ülése és az ott születő pénzpolitikai döntések fogják meghatározni. A hosszabb távú növekedési kilátások nem annyira a választás eredményétől, hanem a fundamentális gazdasági adatoktól függenek majd, de ha a piac kormányzati bizalma alacsony, akkor számítani lehet a növekedési kilátások csökkenésére, az államkötvények ralijára és a dollár megerősödésére – a befektetők így keresnék a biztos menedéket.

Másfelől az infrastrukturális beruházások mindkét fél által kilátásba helyezett felpörgetése a görbe meredekebbé válását idézheti elő, hiszen nőne a kibocsátott államkötvények volumene, de ez attól függ, hogy sikerül-e a költségvetési reformot keresztülvinni a várhatóan republikánus többségű Kongresszuson. Az USA gazdaságának alakulását végső soron az USA gazdasági folyamatainak alakulása, a világgazdaság helyzete és a Fed intézkedései fogják meghatározni.

A Fidelity felkészült a hozamgörbe meredekségének növekedésére, de a protekcionista irányelvek hatásai által jelentett kockázat fedezése céljából némi reál futamidejű pozíciót is vállal.