Megugrott a személyikölcsön-igénylések száma az elmúlt hónapokban. A Magyar Nemzeti Bank (MNB) adatai szerint augusztusban már csaknem 25 ezren vették fel az egyébként nem túl olcsó hitelt. Voltak már ennél magasabb számok is az elmúlt években, 2018-2019 során például, akkor viszont a személyi kölcsönök jóval olcsóbbak voltak, mint manapság, 13-14 százalékos THM-mel futottak szemben a jelenlegi 19,4 százalékossal.

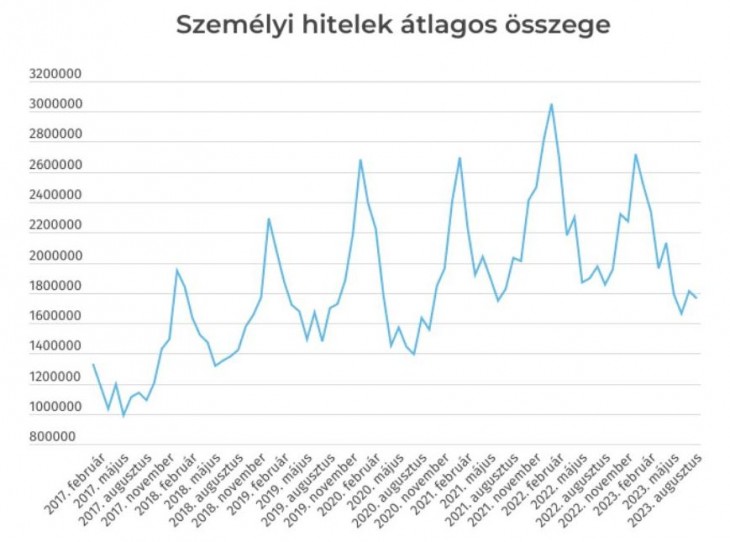

Az átlagos hitelösszegek ugyanakkor nem nőttek számottevően, hiába magas az infláció, és emelkedett az olyan szolgáltatások, fogyasztási cikkek ára, amelyekre ezt a fajta hitelt általában felveszik. Sőt tavalyhoz képest csökkent is az átlagos összeg, az idén nyáron jellemzően már nem érte el az 1,8 millió forintot. Herman Bernadett, a Bank360.hu vezető szakértője szerint ebből arra lehet következtetni, hogy egyre többen lehetnek, akik nem beruházásokra - például autóra vagy lakásfelújításra -, hanem folyó kiadásokra, hitelkiváltásra használják ezt a kölcsönt.

Vannak, akik kimaxolják a lehetőséget

Erre utal az is, hogy sokan igénylik a maximális hitelösszeget, amelyet a jövedelmük alapján felvehetnek. Ennek a bankok hitelbírálati gyakorlatán felül a jövedelemarányos törlesztési mutató (JTM) szab gátat, ami korlátozza, mekkora havi törlesztőrészletet vállalhat valaki a jövedelméhez képest. Ez a fogyasztási hiteleknél nettó 600 ezer forintos jövedelem fölött a kereset 60, ez alatt 50 százaléka lehet. Bankonként eltérő, hányan maxolják ki a jövedelmükhöz mérten a személyi kölcsön összegét. Az UniCreditnél például elenyésző az ilyen ügyfelek aránya, a K&H-nál 7 százalék esik ebbe a sávba, az MBH Banknál viszont a háztartások fele igényel annyi hitelt, amennyit az adósságfék-szabályok alapján maximálisan engedélyezhet a bank a havi jövedelem alapján.

A népszerű hitelcélok közül a lakáscél (felújítás) vezet, ezt követi az autóvásárlás, és egyre többen használják a személyi kölcsönt egyéb hitelek kiváltására. A rendkívül drága folyószámla- és kártyahitelek esetében egyébként jó megoldás lehet a személyi kölcsön még a jelenlegi áron is. A K&H-nál egy éve még 16,82 százalék volt a személyi hiteleken belül a hitelkiváltásra fordított kölcsön, jelenleg már 21,18 százalék. Az Ersténél minden harmadik személyi kölcsönt adósságkiváltásra, hitelrendezésre veszik fel.

Folytatódik a kamatcsökkenés, még több hitelt vehetnek fel a magyarok

A május óta tartó kamatvágások folytatásaként a Magyar Nemzeti Bank (MNB) a jövő héttől már megkezdheti a 13 százalékos alapkamat csökkentését is. A hitelintézetek szerint ez a személyi kölcsönök iránti keresletet még tovább fokozhatja. Ha csökkennek a kamatok, az például még vonzóbbá teheti ezeket a konstrukciókat a korábban felvett magasabb kamatú kölcsönök kiváltására.

A növekvő jövedelmek és a csökkenő törlesztőrészletek együttesen az átlagos hitelösszeg emelkedését eredményezhetik, ami – tekintve, hogy a hitelcélok megvalósításához szükséges összeg is nő – természetes folyamat az UniCredit szakértői szerint.

Az OTP Banknál, ahol az elmúlt időszakban az átlagos folyósított hitelösszeg 1,6-ról 2,1 millió forintra emelkedett, már az első félévben jelentősen megnőtt a személyi kölcsön iránti kereslet, így az online igénylő ügyfelek száma is. A 2022 végi várakozásokhoz képest 20 százalékkal magasabb folyósítási volument várnak az idén, vagyis a folyósított személyi kölcsönök teljes összege magasabb lesz, mint 2022-ben.

A kamatszint csökkenése kapcsán a Cofidis “moderált” növekedést vár a személyi hitelezésnél. Az MBH Bank arra számít, hogy a mérséklődő kamatok mellett a hitelcélok közül a hitelkiváltás erősödhet. Az Ersténél 2024-ben egyértelműen piacbővülésre számítanak a kamatok esése és a reáljövedelem várható növekedése eredményeként.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.