Sokkal jobb év

A tavalyi év nagy előrelépés a veszteséges 2014-hez képest, amikor sok egyedi tétel rontotta le az eredményt. Tavaly is voltak egyedi tételek, de jóval szerényebbek: a bankadó volt nagy tétel (29 milliárd forint) a svájci frank hitelek rendezése, amely itthon már korábban lezajlott, a többi országban (pl. Románia) jelentkeztek, mint negatívum. Ezek ugyanakkor lezárulnak, így a jövőben a svájcifrank-hitelek problémája már nem fog gondot okozni.

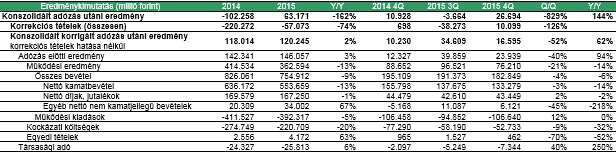

Az egyedi tételektől mentesen 120,2 milliárd lenne az éves eredmény, ez 2 százalékos növekedés az előző évhez. A bevételek csoportszinten csökkentek főleg az orosz és a rubel bankok miatt, ahol a helyi valuták forinthoz képesti esése volt a fő ok. Ugyanakkor Magyarországon is csökkentek a bevételek, egyrészt a forintosítás miatt mérséklődött az állomány, másrészt a marzsok is csökkentek valamelyest.

Két csoport

A 120 milliárd forintos éves korrigált eredmény úgy oszlott meg, hogy a csoport gyakorlatilag két részre szakadt. Az egyik Magyarország és Bulgária, ahol folyamatosan javuló eredmény mutatkozik, de ide sorolhatjuk a többi közép-európai bankot is, ahol kisebb eredményesség jelentkezik. Az orosz és ukrán bankcsoport a másik véglet, ott nagyon gyenge az eredmény, az elmúlt két évben ez a régió csak nyelte a pénzt. Az orosz helyzet ismert az olajár esése miatt, Ukrajnában pedig az ún. második nagy ukrán válság (regionális konfliktusok, bizonytalan politikai, gazdasági helyzet) okozza a gondot.

Az orosz bank 15 milliárdos veszteséget hozott össze, az ukrán jóval nagyobbat, 40 milliárdot. Az orosz esetben külön számolják a Touch Bankot, melyet a csoport nemrég hozott létre, és ott a veszteség nem az orosz általános helyzetből adódik, hanem abból, hogy a bank még a befektetési szakaszban van, ahol az ügyfélállomány most fut fel, a közeljövőben várják a megtérülést.

Fény az alagút végén

Ami a gyenge csoport, vagyis az orosz és az ukrán helyzetét illeti, Oroszországban már várják a konszolidációt, miután az olajár azért nem esik 0-ig, az orosz gazdaság egy alacsonyabb szinten stabilizálódik, így az OTP arra számít, hogy a továbbiakban az orosz banknál nem lesz már további veszteség. Ukrajnában a helyzet kicsit nehezebbnek tűnik, ott viszont a bank olyan komoly tartalékokat képezett, ami a jövőbeni bizonytalanságokat már vélhetően kompenzálja. Ugyanakkor az ukrán bank csoportszinten csak egy igen kis szelet, a hitelállomány 4, a betétállomány 2,7 százalékát jelenti, így csoportszinten nem jelent nagy kockázatot.

A húzóerő

Bulgária volt a húzóerő, de a kisebbek is viszonylag jók voltak, Romániában és Horvátországban akvizíciók voltak, ezek elősegítik a méretgazdaságos működést. A jól működő csoportban a következőképpen alakult a helyzet: Magyarországon, ami mégiscsak a lényeg, folyamatosan javul a környezet, a makrohelyzet stabil, a bank várja, hogy ezt a hitelminősítők is felismerjék. A növekedés is stabil, és az utolsó két évben az export mellé a belső fogyasztás is felzárkózott, így nincs akadálya a hitelezési aktivitás növekedésének.

Ez máris jelentkezett egyébként: a jelzáloghitelek nőttek, 25 százalék fölötti az OTP részesedése a piacon. A vállalati szektor hitelezésében is növekszik az OTP aránya, a bank igen aktív volt a növekedési hitelprogramban. A nemteljesítő állomány nélküli hitelállomány csökkenése a negyedik negyedévben megszakadt, sőt a jó hitelek mennyisége egyenesen növekedett, amire igen rég nem volt példa. A hitelállomány egészében ugyanakkor csökkent, ami a bank stabilitása szempontjából kedvező, viszont a profittermelési képesség és a gazdasági növekedésben való aktív részvétel szempontjából kedvezőtlen.

A bolgár banknál, a DSK-nál rekord eredmény született, itt is nő a hitelezés, a jelzáloghitelezés például 76 százalékkal nőt tavaly. Ott is élénkül az ingatlanpiac, sőt általában a fogyasztás. A fogyasztási és vállalati hitelekben is növekedés következett be, és a bank a következő években is erre számít.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.