Összefoglaló:

- A MarketAxess egy profitábilis, kötvényekkel foglalkozó kereskedési platform, amely a kötvénypiaci likviditás erősítésére fókuszál.

- Az átlagos kötvénypiaci kereskedési volumen növekedése éves szinten meghaladja a 15 százalékot.

- Az ügyfélkör bővülése hatékonyságnövekedéshez vezet, így a vállalat egyre versenyképesebbé válhat.

- A cég részvényeinek árfolyama túlteljesítette a piacot az elmúlt években, és nem mellesleg különösen jó teljesítményt mutatott a koronavírus okozta gazdasági válság alatt is.

Cégprofil:

A MarketAxess egy kötvényekre specializálódott elektronikus kereskedelmi platformot működtet, amivel a hagyományosan illikvid over-the-counter (OTC) piacot igyekszik megreformálni. A platform kommunikációs lehetőséget és fejlett elemző eszközöket biztosít felhasználói számára. A cég által szabadalmaztatott kereskedési technológiája lehetővé teszi az intézményi befektetőknek, hogy egyidejűleg versenyképes és végrehajtható ajánlatokat kérjenek vagy tegyenek a többi felhasználó számára, ezzel elősegítve a likviditást és hatékonyabb árazást a kötvénypiacokon.

Iparági áttekintés:

Ki ne hallott volna napjainkban a Robinhoodról, a Revolutról és egyéb olyan feltörekvő fintech cégekről, melyek számos befektetési lehetőséget kínálnak ügyfeleik számára minimális kereskedési költségek mellett? Az iparágat rohamos technológiai fejlődés és fokozottan növekvő ügyfélkör jellemzi. Azok a vállalatok, amelyek képesek innovatívak maradni és új, felhasználóbarát megoldásokkal előrukkolni, a jelenlegi piaci dinamikának köszönhetően jelentős növekedési potenciállal rendelkeznek.

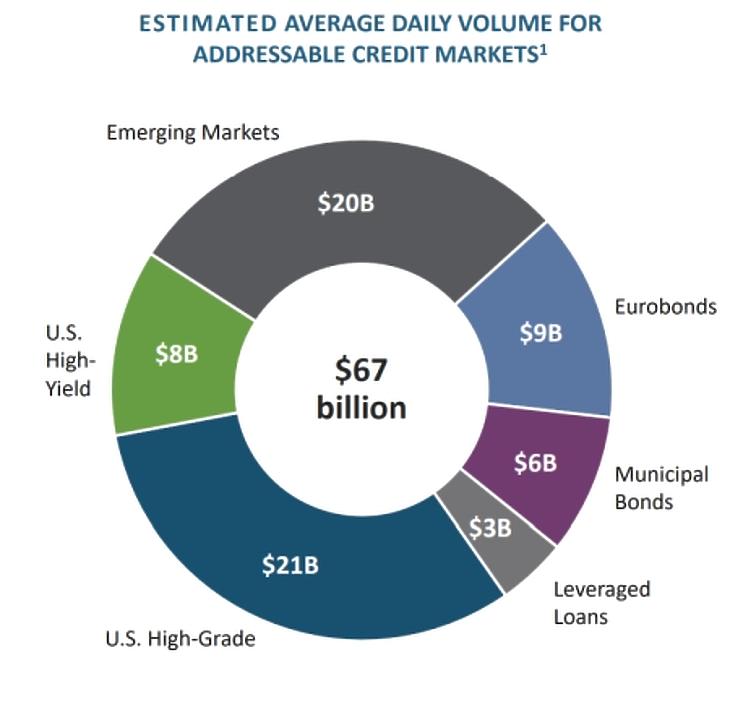

Amint azt az alábbi ábra mutatja, a MarketAxess által megcélzott vállalati kötvénypiacon a napi kereskedési volumen meghaladja a 60 milliárd dollárt, ami éves szinten több mint 16 billió dollárt jelent 270 kereskedési nappal számolva. A vállalat 2020 második negyedéves jelentéséből kiderül, hogy vezetői becslések szerint a piaci részesedés egy százalékos növekedése 33-39 millió dolláros (kb. 7 százalékos) árbevétel növekedést eredményezne.

|

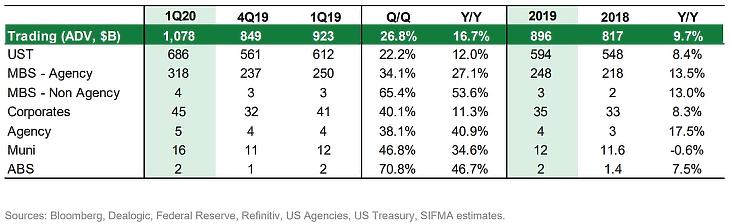

A piaci részesedésének növekedésén túl az egyes feláras kötvénypiacok kereskedési volumenének emelkedése is bizakodásra adhat okot. Mint az a SIFMA riportjából kiderül, vállalati kötvényeknél az elmúlt évben 11,3 százalékos, míg az önkormányzati kötvényeknél 34,6 százalékos növekedést láthattunk 2020 első negyedévében év/év alapon.

Cégelemzés:

Ameddig a korábban említett cégekhez hasonlóan az iparágban versenyző cégek zöme lakossági ügyfelekre és a részvénykereskedésre fókuszál, addig a MarketAxess az intézményi befektetőket és a kötvénypiacokat célozta meg. Ennek az egyedi fókusznak és a „blue ocean” stratégiának köszönhetően szinte egy új piacot teremtett magának egy egyébként igen kompetitív piacon.

A cég felhasználóbázisa magába foglal több mint 1700 intézményi befektetőt és brókercéget, akik a MarketAxess által könnyebben tudják lebonyolítani kötvény tranzakcióikat, az amerikai vállalati, amerikai állami, fejlődőországokbeli és európai kötvénypiacokon. Ez a felhasználóbázis 2014 óta évente átlagosan 10 százalékkal nőtt, aminek következtében a cég bevételei is folyamatosan nőttek.

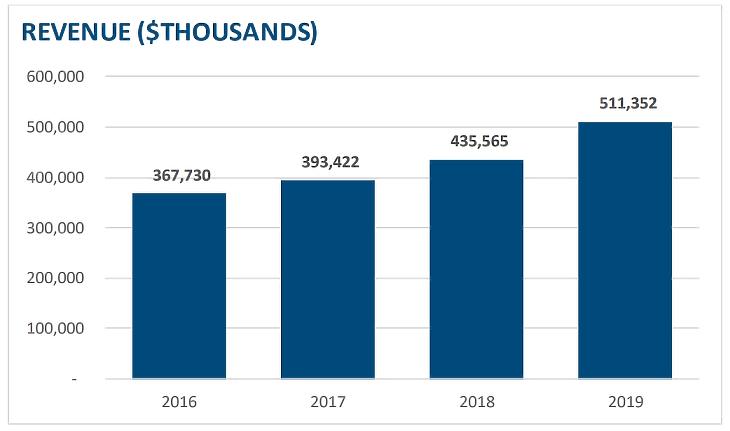

A korábbi 12 százalékos éves átlagos növekedési ütemmel szemben a cég bevételei 2019-ben 17 százalékkal ugrottak meg, amire rendkívül pozitívan reagált a befektetői közösség, ahogy a lentebbi grafikonok is mutatják. Ez a szám 2020 első negyedévében 35,75 százalék volt, ami rendkívül jó eredmény, különösképpen akkor, ha figyelembe vesszük a koronavírus gazdasági hatásait.

A MarketAxess bevételeinek 90,7 százaléka kezelési költségekből tevődik össze, amit a kötvények vételi és eladási árfolyama közt ér el. A bevételei többi részét pedig pénzügyi információs és más kereskedési szolgáltatásokból keresi. Ezek a bevételek 83 százalékban az Egyesült Államokból, 16,5 százalékban az Egyesült Királyságból és 0,5 százalékban más országokból származik.

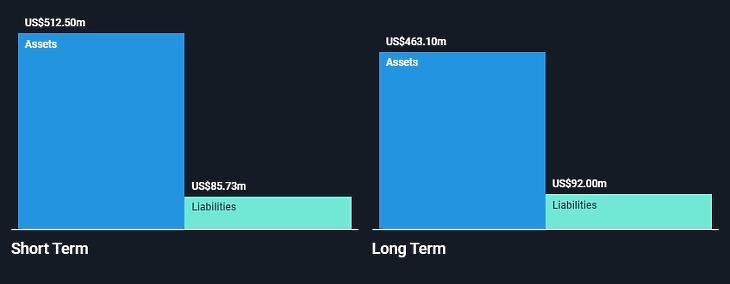

További erőssége a MarketAxessnek, hogy egy pénzügyileg egészséges és stabil vállalat. Az eszközeihez képest szinte elhanyagolható az adósságainak aránya mind rövid, mind hosszú távon. Emiatt a fizetésképtelenség esélye teljes mértékben elhanyagolható - sőt, prudens hitelfinanszírozás mellett a cég akár még javíthatja is a tőkemegtérülését, illetve elősegítheti az eredményei további növekedését.

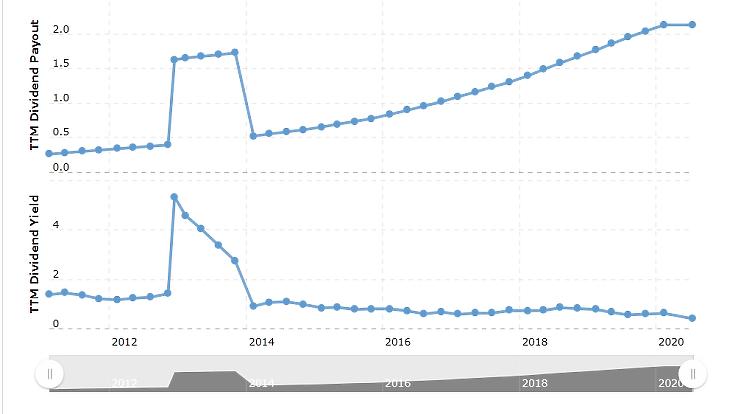

A biztató növekedési lehetőségek mellett a vállalat negyedéves rendszerességgel fizet osztalékot, amit eddig minden évben növelt. Míg 2009-ben 7 centet fizetett a cég részvényenként, mára több mint 60 centre emelkedett ez a szám. Ennek ellenére az egy részvényre jutó osztalék aránya nagyjából stagnált 0,4 és 1,5 százalék között (leszámítva egy extra kifizetést, amit a vállalat 2013-ban hajtott végre a részvényeseknek).

Versenytárs-elemzés:

A MarketAxess koncepcióját tekintve szinte egyedülálló pozíciót foglal el a piacon. A jelenlegi status quo alapján olyan nagy kereskedőházak (dealerek) mint a J.P. Morgan és a Goldman Sachs uralják az over-the-counter (OTC) kötvénykereskedést. Ebben a rendszerben az intézményi befektetők Bloomberg terminálon keresztül állnak kapcsolatban a különböző kereskedőházakkal, és sokszor manuálisan és egyesével kérnek árajánlatot azokra kötvényekre, amit venni vagy eladni szeretnének. Ezzel szemben a Market Axess platformja a részvénypiacok tőzsdéjéhez hasonló rendszert teremtett, ahol a befektetők centralizáltan látják az elérhető kötvényeket, a likviditást és ártranszparenciát elősegítve.

Technikai elemzés:

A MarketAxess árfolyama már az elmúlt években is túlteljesítette a piacot, a 2019-es bevételnövekedésnek köszönhetően azonban egy újabb lendületet vett a részvényár, amit még a 2020-as koronavírus okozta gazdasági válság sem tudott érdemben megrendíteni. Sőt, a kialakult recesszió alatt még élesebb növekedési pályát vett fel az árfolyam, amit a 2020-as év első negyedévében történt 35,75 százalékos bevételnövekedés idézett elő. Ezt a trendváltozást a 20 napos mozgóátlagnak az 50 napos mozgóátlag felé emelkedése is jól mutatja.

Továbbá a befektetők magas elvárásai is tükröződnek az árfolyamon: A vállalat adózott nyereségére jutó árfolyamrátája (PE ráta) 84 körül mozog. Ez viszonylag magas érték, azonban a nemrégiben bekövetkezett bevétel- és profitnövekedés még nem mutatkozik meg teljesen az egy részvényre jutó adózott nyereségben (EPS), így az érték várhatóan kedvezőbb lesz a következő negyedéves eredmények publikálásával.

Szerző: Gecse Balázs (partner), Szabó András (associate) - MFC Equity

A Stock Picking rovat előző részében a koronavírus egyik lehetséges nyertesét elemezték az MFC Equity szakértői - a cikk itt olvasható >>

A befektetések kockázattal járnak. Javasoljuk, hogy minden befektetési döntés meghozatala előtt konzultáljon pénzügyi tanácsadójával a lehetséges kockázatokról.

Az MFC Equity rövid bemutatása

Az MFC Equity egy nemzetközi befektetési klub, amely öt különböző helyszínen több mint 100 aktív taggal van jelen. A klub célja, hogy egy olyan platformot teremtsen, ahol a tagok közösen tanulhatnak a pénzügyi piacokról. A kiválasztott tagok – a megszerzett tapasztalataikat kamatoztatva – jelenleg egy ~100 000 USD-s portfoliót kezelnek közösen. A közel öt éve indított részvényportfóliójuk ~21 százalékos annualizált hozamot ért el, míg az S&P500 ~9 százalékos annualizált hozamot nyújtott ugyanazon időszakban. (2020. májusi 31-i adatok szerint.)

Az MFC Equity befektetési stratégiájának célja, hogy növekedésorientált cégek elárazásait fundamentális elemzés segítségével azonosítsa. A befektetési keretrendszerük öt fő területre fókuszál: 1. iparági dinamika, 2. cégek stratégiai pozíciója, 3. fundamentumok, 4. értékeltség, 5. befektetői hangulat.

Habár Magyarországról indult a szervezet, mára a klub olyan brit egyetemeken létesített kirendeltségeket, mint a University of Cambridge, University of St. Andrews és a University College of London. A klubnak két hosszú távú víziója van:

- Tehetséges fiatalok toborzásával a klub egy olyan pénzügyi szakemberképző intézményé szeretne válni, amelyet a pénzügyi közösség is elismer.

- Külsős tőke bevonásával egy hivatalosan bejegyzett alapkezelőcéggé válni.

További részletek a www.mfcequity.com honlapon találhatóak.

Teherán: eszük ágában sincs tárgyalni.

Teherán: eszük ágában sincs tárgyalni.