A témában nagyszabású konferenciát rendez október 1-jén a Klasszis Média Budapesten.

Fenntarthatóság 2024 – ESG: a szabályozási kihívástól az üzleti lehetőségig

Jöjjön el és hallgassa meg a téma legjobb szakértőit, ismerje meg a vállalatok és a pénzügyi szektor legjobb gyakorlatait! Vegyen részt a Klasszis ESG díjak átadásán!

Részletek és jelentkezés >>

Általánosnak mondható vélemények szerint a környezetileg, társadalmilag felelős ESG-befektetések – részvények és részvényalapok – hozama magasabb azoknál, ahol ezek a szempontok nem játszanak szerepet. A kép azonban nem minden befektetéscsoportnál, alapnál, indexnél és nem minden futamidőre egyértelmű.

Tényleg kimagasló az ESG befektetések teljesítménye? Indexek, indexkövető alapok árfolyamgörbéje alapján próbáltuk eldönteni a kérdést.

Első blikkre az ESG a nyerő

Mit mutatnak a cikkünkben látható ábrák? Az első ábra szerint az S&P 500 ESG index – az amerikai részvénypiac vezető S&P 500 indexének felelős befektetéseket tartalmazó alindexe – felülteljesítette az általános amerikai részvénypiacot. Mintegy 69 százalékos hozamot ért el, míg a széles körű index csak 63-at. A használható adatsor azonban rövid, mindössze négy év.

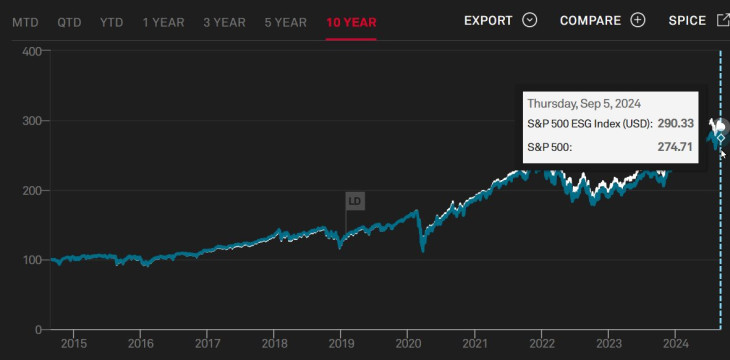

A második ábrán ugyanez a két index látható az S&P Global indexkeresőjének összehasonlítása szerint, de immáron tíz évre. Ha egy évtizede 100 dollárt fektettünk volna S&P 500 indexbe, most mintegy 275-öt érne, míg az ESG index szerinti részvénykosár értéke 290 lenne. A különbség nem nagy, de itt is megvan.

A nagy meglepetés

Ám a “normál” S&P 500 indexnek van egy történelmi eredetű hiányossága, nem tartalmazza az osztalékfizetések hozamnövelő hatását. Az osztalék lényegében elvész, kifizetése árfolyamveszteségként jelenik meg az indexben. (Árfolyamváltozás-alapú, “price return”, avagy “PR” típusú index.) De léteznek “total return” indexek is, amelyekben az osztalékfizetéssel is nő az index értéke, nemcsak az árfolyamemelkedéssel. (Ilyen a magyar BUX és a német DAX is.)

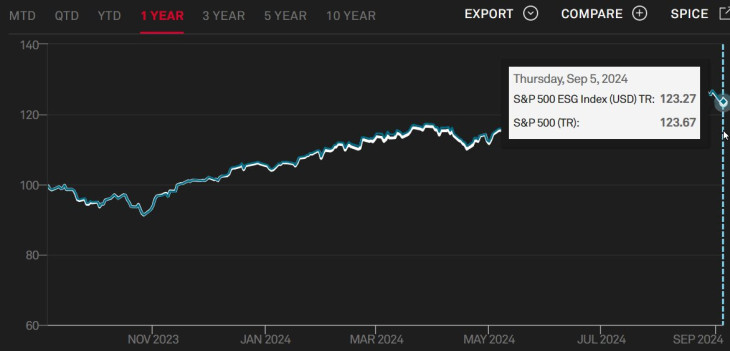

A harmadik ábra ezért az S&P 500 ESG index és a széles körben használt, normál S&P 500 “total return” verzióit tartalmazza, a teljes, részvénybefektetők által elérhető hozammal (árfolyamnyereség plusz osztalék). Az eredmény zavarba ejtő: a két mutató lényegében ugyanazt a teljesítményt nyújtotta az elmúlt tíz év alatt.

Összeért a két világ?

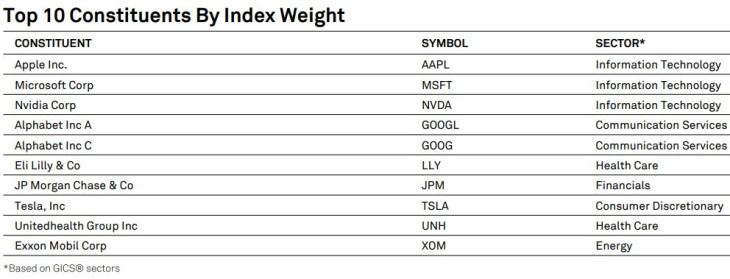

Vajon miért? Valószínűleg azért, mert a nagyobb amerikai cégek körében ma már alapvető elvárás az ESG-szempontok figyelembe vétele. Így az S&P 500 ESG index összetétele, úgy látszik, csak kis mértékben különbözik az S&P 500-étól. A legnagyobb befektetései itt láthatók:

Eklatáns példa a kétféle index “összeolvadására”, hogy már az Exxon Mobile olajmulti is az ESG-kategóriában szerepel.

Jobbak-e az ESG ETF-ek?

De mi történik, ha nem indexeket, hanem tőzsdén jegyzett ESG-alapokat (ETF-eket) nézünk? Az eredmény szintén vegyes. Az ötös számú ábrán látható ETF-ek – van köztük globális és amerikai, közepes és nagyobb részvényekre szakosodott termék egyaránt – mindegyike elmaradt az S&P 500 TR indextől. (Osztalékfizetésekkel korrigálva.)

Amely a legjobban megközelítette, az iShares ESG Aware MSCI USA ETF (ESGU) meg szinte teljesen együtt mozog vele. (Az alapokat a Forbes és a The Motley Fool listáiból választottuk ki. Az időtáv azért csak öt év, mert tíz éve az alapok még nem léteztek.)

A befektetők szemfülesek voltak?

Egy másik magyarázat arra, hogy az ESG-befektetések pluszhozama miért nem mutatható ki az ábrákon az, hogy a tőkepiacok mindig előre gondolkodnak, azaz a jövőt árazzák. Mire egy cég bekerül egy ESG-indexbe vagy ETF-be, addigra már átment egy felkészülési, átalakulási folyamaton, amely ESG-vé tette, és ez a nyilvános cégeknél publikus információ volt.

Következésképpen az ESG-átalakulás árfolyamnövelő, hozamemelő hatása már korábban jelentkezhetett, beépülhetett az árfolyamokba, és minden bizonnyal be is épült. Sok esetben talán már akkor, amikor a szóban forgó ESG-alapok és indexek még el sem indultak, fél-egy, esetleg másfél évtizeddel ezelőtt.

(Hasonló jelenségek voltak megfigyelhetők más új tőzsdei üzletágaknál, például a lítiummal kapcsolatos vagy a marihuáha-bizniszben érdekelt vállalatok részvényárfolyamainál, vagy a kriptovalutáknál. Nagy árrobbanást tapasztalhattunk már korán, amikor a sztori új volt és nem is léteztek rájuk alapok vagy indexek.)

Lehet még felülteljesítő

Ami nem jelenti azt, hogy az ESG-szemlélet hatásai ne jelentkezhetnének a jövőben is, folyamatosan, éveken, évtizedeken keresztül, vagyis ne lehetne a szektor később újra felülteljesítő. Már csak a járulékos előnyök miatt is, amelyek az ESG-ből származnak, mert a megfelelő fenntarthatósági stratégiával rendelkező vállalatok szakcikkek szerint olyan előnyöket is élveznek, mint

- Fokozott működési hatékonyság,

- megnövekedett költségmegtakarítás,

- alacsonyabb munkaerő-fluktuáció, a tehetségek könnyebb megtartása.

Lásd még:

Talán az impact alapok lesznek a nyerők?

Lehetséges, hogy a szép hozamokat nem az ESG-alapok, hanem az úgynevezett “impact”, vagy az SRI alapok között kell keresni? (Az SRI-alapok célpontjai, a társaságok nemcsak figyelembe veszik az ESG-szempontokat, hanem teljesen ki is zárják a káros tevékenységeket. Az “impact” alapokban levő cégek pedig kifejezetten pozitív hatást akarnak gyakorolni a környezetre és a társadalomra, hozzá akarnak járulni a világ jobbá tételéhez.)

SRI- és impact típusú ETF-eket azonban még nehezebb találni, mint ESG-kategóriájúakat. A következő ábrán néhány “impact” megjelölésű befektetési jegy szerepel, hozamuk azonban messze elmarad az irányadó amerikai részvényindextől. Ezek az alapok:

- Rize USA Environmental Impact UCITS ETF USD Acc

- Rize Environmental Impact 100 UCITS ETF

- Xtrackers MSCI Global SDGs UCITS ETF

Miért pont ennek az indexnek higgyünk?

Az indexek világa egyébként igen szerteágazó ma már, sok ezer lehet belőlük. Így ESG-indexekből is van sok. Csak az S&P-indexcsaládban említenek még több kisebb, nagyobb cégekre szakosodott, különböző kört felölelő ESG-mutatókat, például:

- S&P 500 Equal Weight ESG Index

- S&P 500 ESG Leaders Index

- S&P MidCap 400 ESG Index

- S&P SmallCap 600 ESG Index

- S&P Composite 1500 ESG Index

- Stb.

Akkor még nem is foglalkoztunk más “indexgyárak” termékeivel, európai vagy ázsiai részvényekkel. Befektető legyen a talpán, aki ki tudja választani a megfelelő termékeket, le tudja vonni a megfelelő következtetéseket.

A témában nagyszabású konferenciát rendez október 1-jén a Klasszis Média Budapesten.

Fenntarthatóság 2024 – ESG: a szabályozási kihívástól az üzleti lehetőségig

Jöjjön el és hallgassa meg a téma legjobb szakértőit, ismerje meg a vállalatok és a pénzügyi szektor legjobb gyakorlatait! Vegyen részt a Klasszis ESG díjak átadásán!

Részletek és jelentkezés >>

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Elhúzódó gerillaharcokra számítanak.

Elhúzódó gerillaharcokra számítanak.