Nem térnek vissza a 2010-es években látott nagyon alacsony szintekre a reálkamatok globálisan az Equilor Befektetési Zrt. legfrissebb elemzése szerint, ami a magyar jegybank mozgásterét is szűkíti, a hazai kamatpályára is hatással lehet. Amint a cég sajtórendezvényén elmondták, mostanában olyan változások következhettek be, amiknek köszönhetően a következő években a 2010-es évtizedben megszokotthoz képest magasabb reálkamatokat látunk majd, mégpedig hosszú évekig.

Ezeket több tényező hajtja, melyek közül a legfontosabb a globálisan növekvő beruházási igény: a deglobalizációs folyamatok miatt gyárak épülnek, a védelmi kiadások általánosan növekednek, és a zöld átállás is hatalmas beruházásokat igényel.

Messze még a következő dollárkamatvágás

Rövid távon az amerikai jegybank, a Fed várhatóan befejezi ugyan a kamatemelési ciklusát, de több negyedévig magasan, öt százalék felett tarthatja a kamatot. A kamatcsökkentés várhatóan csak a jövő év derekán indulhat el. Az EKB eközben még nehezebb helyzetben van, a növekedés és az infláció között kell lavíroznia. Idén további kamatemelés várható, és az amerikainál csak később, a jövő év vége felé indulhat el a kamatvágási ciklus.

Óvatosan kell bánni a magyar kamatokkal

Árokszállási Zoltán, az Equilor Befektetési Zrt. vezető elemzője szerint egyre égetőbb a kérdés, hogy hosszú távon milyen kamatkörnyezetre számíthatunk. Az MNB 100 bázispontonként megkezdte az ultramagas, 18 százalékos irányadó kamat csökkentését. A jelenlegi, régiós szinten még mindig magas 14 százalékos szintről szeptemberben újabb 100 pontos vágás következhet, utána azonban lassíthat a jegybank. (Például 75 bázispontos, 0,75 százalékos lépésekre válthat.)

Bár az infláció csökkenése megengedné a további nagyobb léptékű kamatvágásokat, Magyarország kockázati megítélése sokkal kedvezőtlenebb, mint a régió más országaié, amit a forint árfolyamának hektikussága is jól mutat. A Fitch soron következő decemberi felülvizsgálatakor ronthatja a magyar hitelbesorolást, ami szintén negatív üzenet lehet a piac számára.

Gyengülő pályán maradhat a forint

Ezek alapján az Equilor idén év végén 10,75 százalékos, 2024 végén pedig 6,5 százalékos alapkamatra számít. Várhatóan novemberben elérjük az egy számjegyű szintet, így éves átlagban az infláció 18 százalék lehet, amit jövőre 6 százalék követhet. Árokszállási Zoltán ezzel kapcsolatban kiemelte, hogy a dezinflációt jelenleg hajtó elemek idővel egyre kevésbé fogják éreztetni hatásukat: a forint most már gyengül, emelkedik az olajár, januártól pedig emelkedik az üzemanyagok jövedéki adója. Némileg élénkülhet a fogyasztás, miközben a költségvetés kiigazítási kényszere folyamatos kockázatot jelent.

Így a forint nagy volatilitás mellett enyhén gyengülő pályán maradhat, a jelenlegi kilátások szerint 2024-ben 400 forintos év végi euróárfolyam várható. (Idén év végére 392,5, 2025 végére 405 forintos euróval számolnak.)

Kellenének az uniós források

Az Equilor szerint 2023-ban 0,7 százalékkal csökkenhet a GDP, elsősorban a magas infláció miatt visszaeső fogyasztás, a visszafogott állami beruházások és a magas kamatok miatt csökkenő beruházási kedv következtében. Jövőre 2,5 százalékos GDP-növekedés következhet, amit a visszatartott európai uniós források gyors ütemű beáramlása növelhetne.

Ezzel azonban egyelőre csak kis eséllyel lehet számolni. Így a magyar államháztartás egyenlege idén 4,5, jövőre 3,5 százalékos hiányt mutathat.

Európai, régiós és indiai részvények

A részvénypiacokon összességében nem lenne meglepő némi korrekció az elmúlt hónapokban beállított csúcsokról, de továbbra is akadnak olyan régiók, ahol még nem lehet túlértékeltségről beszélni. Buró Szilárd pénzügyi innovációs vezető szerint az európai és a kelet-közép-európai régiós részvényindexekben, valamint az indiai piacban lehet még fantázia.

Közép-Kelet-Európa részvénypiaca, benne a magyarral saját magához képest is alulértékelt – mondta az elemző.

Az Equilor szerint mind a magyar, mind az amerikai kötvénypiacon a 2-3 éves szegmens tűnik a legérdekesebbnek: a kamatemelések a végükhöz közelednek a tengerentúlon, miközben a kamatcsökkentés hazánkban már bőven zajlik. Így a hosszabb hozamok további emelkedése egyre kevésbé valószínű.

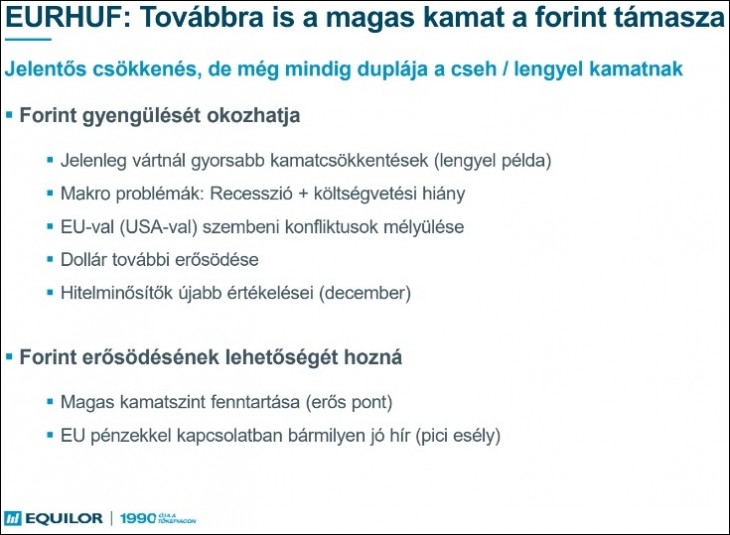

Mitől gyengülhet még a forint?

Továbbra is a magas hazai kamat segíti leginkább a forint stabilitását, regionális összehasonlításban is komoly a kamatelőnyünk, még ha csökkenőben is van.

Még az idén arról beszélhetünk majd, áttöri-e az euró a 400-at, vagy sem – mondta Buró.

A forint gyengülésének számos oka lehet, míg az erősödés mellett jóval kevesebb érv szól – derült ki. Így foglalták össze ugyanis a főbb forintbefolyásoló tényezőket:

Olajat, aranyat, alumíniumot vegyenek?

Az árupiacokon Buró e három terméket emelte ki, amelyek ígéretesek. A sokoldalú keresleti és kínálati tényezők eredményeként az olajár-emelkedés folytatódására, vagy legalábbis stabilizációra számítanak. A 100 dolláros olajat könnyen elérhetjük, de legalább tesztelhetjük a közeljövőben, ami sok hatással lehet több mindenre, például az inflációra is.

Az aranyban is lehetnek jó befektetési lehetőségek a közeljövőben. Az 1900 dollár eléggé stabil alátámasztásnak tűnik. A későbbiekben várható alacsonyabb kamatszint pedig kifejezetten jót tehet neki. A jegybanki nemesfém-vásárlások is segíthetnek, várhatóan folytatódni fognak.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Kijött az amerikai Forbes milliárdoslitája.

Kijött az amerikai Forbes milliárdoslitája.