Még inkább a lazaság irányába tolódott el a tegnapi ülés után az EKB kommunikációja, ami az euró gyengülésével járhat, de a részvénypiacoknak is jó. A kedvező hangulat ma is kitart az európai tőzsdéken, és az amerikai határidős indexek is pluszban vannak, nem messze történelmi csúcsaiktól. A múlt heti és hét eleji ijedelem a piacokon már a múlté. Bár a delta-variáns kockázatairól továbbra is sok szó esik.

A német DAX index 0,6, a francia és a brit párja 0,8 százalékkal emelkedik ma. A hangulatot jó gyorsjelentések is javítják, jól szerepelt például a francia elektronikai Thales, a svéd építőipari Skanska és a brit Vodafone.

Itthon a BUX index viszont 0,2 százalékkal esik. Miközben az OTP 15 880 forinton stagnál, a Richter és a Mol fél százalék körüli mínuszban van. A lengyel WIG is alulteljesítő némileg, 0,3 százalékos emelkedése elmarad az európai átlagtól.

A forint a tegnapi erősödés után ismét gyengül, 1,5 forinttal erősödik az euró, 358,80-ra. Az olaj és a nemesfémek ára alig változik. Hőhullám drágítja tovább az amerikai gázt, amely több éves csúcsokon van, és tegnap átlépte a négy dollárt is. Ma pár centtel ez alatt forog.

Remekelt a Snap

Erős negyedévet zárt a Snap, a multimédiás üzenetküldő alkalmazást fejlesztő vállalat árbevétel- és eredménysoron is felülteljesítette az elemzői várakozásokat – írta az Equilor Befektetési Zrt. Nem is kicsit, az elemzők ugyanis egy centes részvényenkénti veszteséget vártak, a Snapchat-anyavállalat azonban részvényeként tíz cent profittal zárt.

Az aktív felhasználók száma közel öt százalékkal nőtt. A zárás utáni kereskedésben 17,7 százalékot emelkedett a részvény.

Dübörög a Twitter, csalódás az Intel

Várakozásokon felüli eredményről számolt be a Twitter is, így öt százalékkal erősödik a tőzsdén kívül, de volt plusz tíz százalékban is. A KBC Equitas szerint:

A legfontosabb sorokon felülmúlta a várakozásokat a Twitter, és a menedzsment prognózisa is kifejezetten optimista volt. Emellett a felhasználószám emelkedése is hozta a várakozásokat. Csalódást keltett az Intel gyorsjelentése, főleg a menedzsment előrejelzése volt negatív. A harmadik negyedévre csak a várt alatti, 18,2 milliárd dolláros bevételt becsülnek, ami mutatja, hogy a versenytársakkal továbbra sem bírják a tempót tartani.

Jaj nekünk, megint tőzsdére megy egy kriptodeviza-cég

A bitcoin májusi történelmi mélypontja pontosan akkor volt, amikor a Coinbase amerikai kriptodeviza-tőzsde a Nasdaq tőzsdére ment. Sokan összefüggést látnak a kibocsátás lezárulása és a hype vége, a bitcoin-lejtmenet kezdete között.

A héten újabb kriptotőzsde hajtott végre részvénykibocsátást, az FTX nevű, amely a kockázatos derivatívákban is élen jár. A rossz, félelem által uralt kriptodeviza-piaci hangulat, alacsonyabb kriptó-árak ellenére a kibocsátást sikerként értékelik, hiszen 900 millió dollár tőkét vontak be, és 18 milliárdra értékeli a céget a tranzakció.

A SPAC-ba oltott bitcoinbányász esete

A Nasdaq tőzsdére készül egy bitcoin-bányász vállalkozás, a Core Scientific is, a társaság értéke 4,3 milliárd dollár lehet – írja a Business Insider. A módszer a SPAC (különleges, tevékenységet eddig nem végző befektetési társaság) alkalmazása, amit sok kritika ér mostanában.

A bitcoin (32 500 dollár) és a többi vezető kriptodeviza ma 2-3 százalékos pluszban van.

Mi áll a fa, a kávé 11 százalékos ugrása mögött?

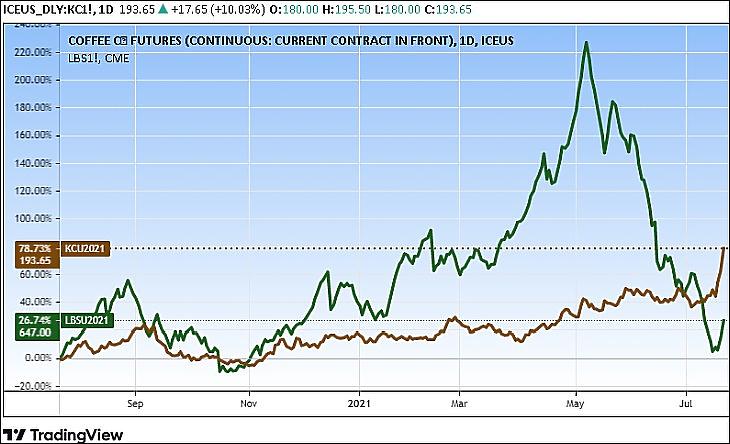

Csütörtökön csaknem 11 százalékkal ugrott a kávé árfolyama az amerikai árutőzsdén (arabica típus, KC kóddal), valamint az amerikai fűrészáru is (LB) nagyjából ennyit drágult. Mi lehet ennek az oka?

A fa nagy mínuszból, éves mélypontja közeléből, 500 dollárról ugrott 647 dollárra napon belül, vélhetően főként annak hatására, hogy az USA-ban is, Kanadában is erdőtüzek tizedelik a kitermelhető faállományt.

A kávéd ellensége a fagy

Ezen kívül a kamatokhoz is lehet köze a jelenségnek, hiszen több hónapos mélypontja közelében van az amerikai állampapír-hozam. Az alacsony kamat pedig az USA-ban jót tesz az építkezési kedvnek, és a lakáspiac a faárak fő hajtóereje.

A kávé 2014 óta, vagyis hét éve nem ugrott ekkorát napon belül a Marketwatch szerint. A két legfontosabb termelő, Brazília és Vietnám egyaránt különböző problémákkal küzd, a kávé ára már régóta emelkedik. A közvetlen kiváltó ok azonban az lehet, hogy a dél-amerikai országban szokatlanul erős fagyok köszöntöttek be.

Túl sokan spekulálnak hitelből?

Jelenleg az egyik legnagyobb strukturális kockázatot a hitelből történő részvényvásárlás, vagyis a tőkeáttételes pozíciók nagy mennyisége jelenti az Alapblog szerint. Ha saját tőkéből vásárolnak a kisbefektetők, akkor sokkal jobban tűrik az ármozgásokat. Ha viszont hitelből vásárolnak részvényt, akkor rosszul, mert

egy kisebb negatív árfolyammozgás is a pozíciójuk likvidálását eredményezheti. Ha túl sok ilyen pozíció épül ki a tőzsdéken, akkor a piac sérülékennyé válik és egy kis árfolyamesésre is pánikkal reagálhatnak a befektetők, egymás után zárva pozícióikat, ezzel egyre mélyebbre lökve az árfolyamokat.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.