Kisebb-nagyobb mértékű esésekkel hagyták maguk mögött az amerikai tőzsdék a szerdai napot. A vezető indexek közül az S&P500-as 0,07, a Dow Jones 1,09, míg a Nasdaq Composite 0,03 százalékot veszített az értékéből.

A csütörtökön elsőként kinyitott távol-keleti börzék a kínaiak kivételével ugyancsak a negatív tartományban zártak. Hongkong még megúszta 0,56 százalékos csökkenéssel, Tokió azonban már 1,54 százalékkal bukott. Sanghaj 1,1 százalékos plusza azzal magyarázható, hogy a kínai befektetők hangulatát javította a ma megismert kedvező szolgáltató beszerzésimenedzser-index.

Európa már elkeserítőbb összképet mutat. A frankfurti DAX 2 százalék feletti, a párizsi CAC40 és a londoni FTSE azt megközelítő szintű mínuszban állt 11 magasságában.

Az európai részvénypiacok zuhanását az idézte elő, hogy az Európai Központi Bank (EKB) elnöke, Christine Lagarde, illetve az amerikai jegybank szerepét betöltő Fed első embere, Jerome Powell egyaránt elkötelezetten kiálltak a szigorú monetáris politika mellett, ami csak fokozta a recessziós aggodalmakat. A befektetők szkeptikusak, hogy a monetáris szigorítás ellenére elkerülhető a gazdasági visszaesés – értékelte a helyzetet a Magyar Bankholding a ma reggeli elemzésében.

Budapest eddig még viszonylag jól megúszta, a BUX-index 1,2 százalékkal ment lejjebb, eltávolodva ezzel a 40 ezer pontos határtól. Az értékét leginkább befolyásoló blue chipek kivétel nélkül gyengülnek, a legjobban, közel 2 százalékkal a Richter, 1,6 százalékkal a Mol, 0,8 százalékkal az OTP Bank és 0,5 százalékkal a Magyar Telekom.

Az olajárak is csökkenésben vannak. Az észak-amerikai könnyűolaj, a WTI 0,7 százalékkal, 109 dollárra ment le, az északi-tengeri Brent pedig 1,1 százalékkal, 115 dollárra.

A nemesfémek is egyöntetűen gyengülnek. Az arany árfolyama 0,2 százalékkal, 1814 dollárra ment le, míg az ezüst szintén 0,3 százalékkal, 20,7 dollárra.

A nem-nemesfémek 2008 óta a legrosszabb negyedévüket zárják. Elemzők értékelése szerint Kína gazdaságának lassú újraindulása, és a globális recessziós félelmek felerősödése miatt a nem-nemesfémek árindexe, a London Metal Exchange Index március vége óta 23 százalékot esett: ehhez az ón, az alumínium, és a réz járult hozzá a legnagyobb mértékben.

A kriptoeszközök árfolyama is zuhan, a Bitcoiné 4,3 százalékkal került lejjebb, 19 257 dollárra, míg az Ethereumé 5,25 százalékkal, 1049 dollárra.

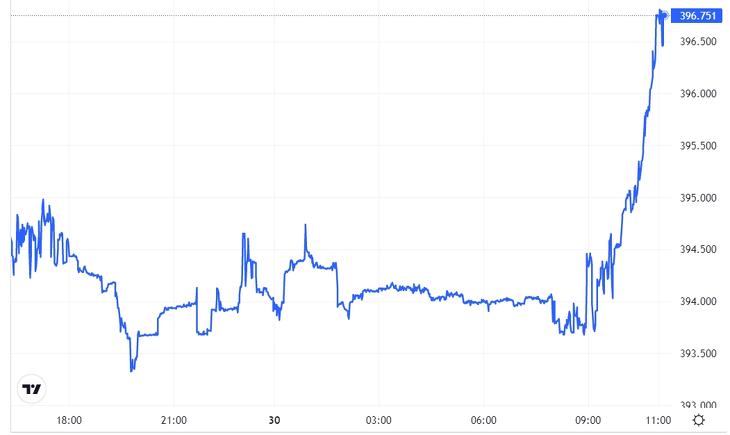

Ami a devizapiacokat illeti, az amerikai dollár az euróval szemben az előző napok erősödését követően ma reggel gyengült. A forint a szerdai erősödést követően szintén elgyengülőben, annak ellenére, hogy az MNB 50 bázisponttal, 7,75 százalékra emelte az egyhetes betétei kamatát, azt ezzel egy szintre hozva a két napja brutálisan, 185 bázisponttal felsrófolt jegybanki alapkamattal.

Az uniós pénz egysége több mint 396 forintba kerül.

Nagy kérdés azonban, mit hoz a jövő. A hazai gazdasági folyamatok alakulását alapvetően befolyásolja, hozzájuthat-e Magyarország még az idén az EU helyreállítási forrásaihoz, miközben a külső környezet sem alakul jól.

Jerome Powell Fed-elnök szerint egyre nagyobb a kockázata annak, hogy a magas inflációs környezet velünk marad, mely következtében az utóbbi 20 év „jegybanki nagykönyvét” ki lehet hajítani a kukába – írja az Erste Bank az elemzésében. Angol kollégája, Andrew Bailey hozzátette, hogy míg az utóbbi évtizedekben a túl alacsony inflációval kellett megküzdeni, addig most a pandémia és a háborús konfliktus okozta ellátás fennakadások miatt bekövetkező árnövekedést kell valahogyan letörni. Mindez az EKB panelbeszélgetésén hangzott el, ahol az európai jegybankárok mellett a brit és amerikai döntéshozók is részt vettek.

Ugyanakkor a kötvénybefektetők abban bíznak, hogy a jegybankok sikerrel fognak járni az infláció elleni küzdelemben – ezt már az Equilor Befektetési Zrt. osztotta meg a hírlevelében. Ezzel magyarázható, hogy a kötvénypiacon árazott ötéves inflációs várakozások október óta nem látott alacsony szintre süllyedtek. A következő öt év átlagos inflációját most 2,61 százalékra teszik, ami jelentős visszaesés a márciusi 3,76 százalékos csúcshoz képest. A gazdasági növekedéssel kapcsolatos aggodalmak viszont változatlanul erősek, amit Jerome Powell már említett tegnapi nyilatkozata felerősített. A kötvénypiaci volatilitás rendkívül magas szinten van a gazdasági visszaesés mértékének napról-napra jelentősen változó árazása miatt.

A Fed július 27-én tartja a következő kamatdöntő ülését, s mint ahogy azt az egyik jegybankár, Loretta Mester kilátásba helyezte, valószínűleg éles vita fog kibontakozni arról, hogy 50 vagy 75 bázispontos szigorítást hajtsanak-e végre. Ha a gazdasági feltételek a jelenlegihez képest nem változnak, akkor Mester a nagyobb lépést fogja támogatni. Egyelőre az inflációs folyamatokban nem lát olyan jelzéseket, ami alapján vissza lehetne térni az 50 bázispontos kamatemelési ütemhez. Az Egyesült Államokban az éves infláció 8,6 százalék volt májusban.

Délelőtti piaci összefoglalónkat egy kedvező hazai tőzsdei céghírrel zárjuk. Erős évet tudhat maga mögött a Zwack, miután a márciusban záródó üzleti éve során 29 százalék feletti éves árbevételnövekedést ért el. A bővülésben a KBC Equitas szerint szerepet játszott a koronavírus okozta helyzet enyhülése, és az ezzel járó kereslet fellendülése, valamint a lakosságnál maradt pénztöbblet. A prémium termékek is szépen fogytak az elmúlt időben, az újfajta ízesítésű Unicum Barista is szép értékesítési eredményeket produkált. Ugyanakkor a Zwack eredménye is jelentős mértékben javult, adózott nyeresége több mint a kétszeresére duzzadt az előző évhez képest. Közgyűlést is tartott a Zwack, ahol 1500 forintos részvényenkénti osztalékot szavaztak meg, ez a jelenlegi árfolyam alapján 8 százalék feletti osztalékhozamnak felel meg.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

26 százalékos emelkedés februárban.

26 százalékos emelkedés februárban.